Что представляет собой авансовый счет-фактура?

В чем специфика такого документа, как счет-фактура на аванс, и чем он отличается от других типов счетов-фактур, в частности, привычных многим плательщикам «отгрузочных»?

При детальном рассмотрении положений ст. 169 НК РФ, которая вводит счета-фактуры как юридическую категорию, можно зафиксировать, что законодатель выделяет 3 типа счетов-фактур.

- Документ, который выставляется при фактической реализации товаров (выполнении работ, оказании услуг) либо передаче прав от одного субъекта к другому. Требования к его содержанию указаны в п. 5 ст. 169 НК РФ. Неофициально подобные счета-фактуры именуются «отгрузочными».

- Счет-фактура, который поставщик должен выставлять покупателю по факту получения предоплаты за товар, работу. Требования к его структуре содержатся в п. 5.1 ст. 169 НК РФ. Счета-фактуры данного типа как раз и есть авансовые.

- Корректировочный счет-фактура — был введен в НК РФ как правовая категория закона от 19.07.2011 № 245. Задействуется, если поставщик снизил цену либо объем товара — с целью уточнения соответствующих данных.

Подробнее о корректировочных счетах-фактурах читайте в статье «Что такое корректировочный счет-фактура, и когда он нужен?».

Интересно, что в положениях, которые содержатся в п. 1 ст. 169 НК РФ, корректировочный счет-фактура однозначно выделен в самостоятельную категорию. Классификация же счетов-фактур на отгрузочные и авансовые осуществлена в НК РФ несколько завуалированно, однако фактически она присутствует.

Таким образом, законодатель предусматривает следующую классификацию счетов-фактур:

- обычный счет-фактура;

- документ, оформляемый продавцом по факту перечисления клиентом предоплаты за товар;

- корректировочный счет-фактура.

Как организации (ИП) на УСН с 2025 года начислять и уплачивать НДС, а также когда нужно и, наоборот, не нужно выставлять счет-фактуру, вы можете посмотреть в системе КонсультантПлюс по пробному доступу. Это бесплатно. Если вы хотите пользоваться системой на постоянной основе, уточните ее стоимость.

Рассмотрим подробнее, в каких целях может быть использован авансовый счет-фактура.

Предназначение счетов-фактур на аванс

Счет-фактура — это источник, который служит юридическим основанием для принятия компанией — приобретателем товара (работы, услуги) суммы НДС, входящего в структуру отпускной цены, к вычету, предусмотренному законодательством. Законодатель в п. 3 ст. 168 НК РФ прямо предписывает продавцу направить данный документ покупателю по факту получения предоплаты за поставленный товар (работу или услугу), равно как и при фактическом выполнении поставщиком своих обязательств.

Имея на руках авансовый счет-фактуру, организация-покупатель может, как если бы у нее имелся отгрузочный документ, воспользоваться правом на вычет НДС (п. 12 ст. 171 НК РФ).

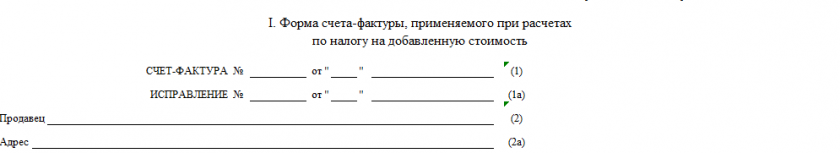

Таким образом, авансовый и отгрузочный документы обладают одинаковой юридической значимостью. Законодатель установил форму, по которой они должны обязательно составляться — ее структура приведена в приложении 1 к постановлению Правительства РФ от 26.12.2011 № 1137.

С 1 октября 2024 года счет-фактура и корректировочный счет-фактура применяются в редакции постановления Правительства от 16.08.2024 № 1096 — с графой 14 «Стоимость товара, подлежащего прослеживаемости, без налога на добавленную стоимость, в рублях». Подробнее о внесенных в счет-фактуру изменениях читайте здесь.

Скачать актуальную форму счета-фактуры вы можете, кликнув по картинке ниже:

Бланк счета-фактуры

Бланк счета-фактуры

Распространяются ли на лизинговые компании правила национальной системы прослеживаемости товаров, можно ли принять к вычету НДС по счету-фактуре, выставленному по старой форме, действующей до 1 октября 2024 г., и иные нюансы оформления документов и подачи отчетности при совершении операций с товарами, подлежащими прослеживаемости, описали эксперты «КонсультантПлюс». Оформите пробный доступ к системе и переходите в Готовое решение. Это бесплатно. Если вы хотите пользоваться системой на постоянной основе, уточните ее стоимость.

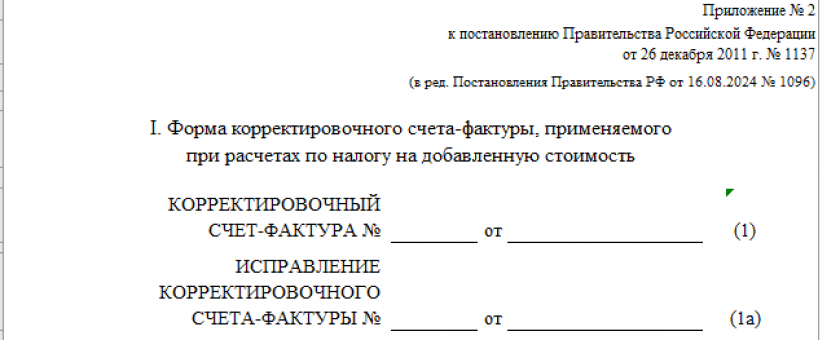

В свою очередь для корректировочного счета-фактуры также установлена особая форма — в приложении 2 к постановлению № 1137.

Скачать актуальную форму корректировочного счета-фактуры вы можете, кликнув по картинке ниже:

Корректировочный счет-фактура

Корректировочный счет-фактура

Можно выделить 2 основных критерия разграничения авансовых и отгрузочных счетов-фактур:

- момент составления (авансовый документ составляется по факту получения предоплаты продавцом, отгрузочный — по факту продажи товара либо выполнения работы);

- полнота заполнения (сведения в некоторые из пунктов авансового счета-фактуры по объективным причинам не всегда могут быть внесены — и это учитывает законодатель).

Изучим специфику обоих указанных критериев подробнее.

Когда выписывается счет-фактура на аванс и как ведется его учет

Как мы отметили выше, законодатель предписывает поставщику сформировать счет-фактуру для покупателя по факту реализации товара, выполнения работ, оказания услуг либо после получения предоплаты за соответствующие обязательства.

Из этого правила есть исключения. В соответствии с абз.3–5 п. 1 ст. 154 НК РФ, п.17 Правил ведения книги продаж счета-фактуры на аванс не составляются, если:

- период изготовления товаров более 6 месяцев;

- товары (работы, услуги) в соответствии с п. 1 ст. 164 НК РФ облагаются по ставке 0%;

- товары, работы, услуги не облагаются НДС или освобождаются от налогообложения в соответствии со ст. 149 НК РФ;

- налогоплательщик получил освобождение по ст. 145, 145.1 НК РФ.

Выставить счет-фактуру на аванс нужно не позднее 5 календарных дней с даты получения предоплаты. Так требует п. 3 ст. 168 НК РФ. Если последний день срока выходной, праздничный или нерабочий, составить счет-фактуру можно не позднее следующего за ним рабочего дня (п. 7 ст. 6.1 НК РФ).

Например, на аванс, полученный 29 марта, счет-фактуру можно выставить как 29 марта, так и в любой день с 30 марта по 3 апреля. При этом НДС, начисленный на аванс, в любом случае должен быть отражен в налоговой базе по НДС в 1 квартале, несмотря на то, что счет-фактура может быть выставлен уже во 2 квартале.

ВНИМАНИЕ! Если покупатель одним платежным поручением в рамках одного договора перечисляет частично задолженность по предыдущей поставке и частично аванс, то авансовый счет-фактура выставляется только на авансовую часть платежа.

Например, ООО "Смайлик" приобрело у ООО "Лето" товары на сумму 50 тыс. руб. 13 апреля. А 15 апреля 2025 ООО "Лето" оплатило 1 платежным поручением 300 тыс. руб., из которых 50 тыс. руб. - долг, а 250 тыс. руб. - аванс за последующую поставку. ООО "Смайлик" составит 1 авансовый счет-фактуру на 250 тыс. руб. (300 тыс. руб - 50 тыс. руб. долг).

Счет-фактура любого типа должен быть оформлен в 2 экземплярах — первый вручается покупателю, второй остается у фирмы и подлежит регистрации в книге продаж (п. 2 приложения 5 к постановлению № 1137).

Влияет ли уплата НДС на вычет в случае регистрации авансового счета-фактуры в связи с отгрузкой товаров (работ, услуг), какие графы не нужно заполнять в книге продаж при регистрации авансового счета-фактуры и иные нюансы того, как продавец регистрирует авансовые СФ, вы можете посмотреть в системе КонсультантПлюс по пробному доступу. Это бесплатно. Если вы хотите пользоваться системой на постоянной основе, уточните ее стоимость.

О некоторых нюансах ведения книги продаж читайте в этой статье.

Можно отметить, что законодатель обязывает продавцов предоставлять покупателям счета-фактуры, но не предусматривает механизмов ответственности за невыполнение соответствующего предписания. Однако затребовать с недобросовестного контрагента счет-фактуру покупатель вправе через суд. Если покупатель применяет УСН или иной спецрежим и ему не нужен счет-фактура, то в договоре можно прописать возможность невыдачи такому контрагенту счета-фактуры.

Особенности заполнения образца счета-фактуры на аванс

Счет-фактура на аванс должен содержать (исходя из требований п. 5.1 ст. 169 НК РФ):

- дату составления документа, порядковый номер (их нужно включать в строку 1);

- сведения о продавце и клиенте — названия фирм, их адреса, ИНН, КПП (в строках 2, 2а, 2б, 6, 6а, 6б);

- данные о платежном документе, подтверждающем перечисление аванса — номер и дату (фиксируются в строке 5);

- реквизиты документа, по которым составлен счет-фактура (строка 5а);

ВАЖНО! С 01.10.2024 в строке 5а нужно указывать наименование документа об отгрузке (накладная, акт, УПД).

- название валюты расчетов, а также ее код — в соответствии с ОКВ (строка 7);

- название товара/работы, за что перечислен аванс — так, как оно звучит в договоре между организациями (в графе 1);

- ставку НДС, установленную в отношении конкретного вида товара — причем обозначаться она должна как расчетная — 10/110 или 20/120, а не 10 и 20% (в графе 7);

- величину исчисленного НДС — в рублях и копейках без округления (в графе 8);

- величину полученной предоплаты, также в рублях и копейках (в графе 9).

Образец заполнения счета-фактуры, если одна компания заключила с другой организацией договор поставки офисных стульев, которым предусмотрена уплата аванса, вы можете посмотреть в системе КонсультантПлюс. По пробному доступу это бесплатно. Если вы хотите пользоваться системой на постоянной основе, запросите ее расценки.

Предписание указывать суммы НДС и предоплаты в рублях и копейках не округляя приведено в п. 3 Правил заполнения счетов-фактур. Эта норма касается и отгрузочных счетов-фактур.

Сведений для остальных граф авансового счета-фактуры, по всей вероятности, у поставщика на момент составления документа не будет. Собственно, указание таковых и не требуется, если следовать положениям, содержащимся в п. 5.1. ст. 169 НК РФ. В свою очередь, при заполнении отгрузочного счета-фактуры они вполне могут иметься в наличии — как информация о грузоотправителе и грузополучателе, фиксируемая в 3-й и 4-й строках. Их обязательно нужно указывать в соответствующем документе так же, как и другие сведения, требуемые в соответствии с п. 5 ст. 169 НК РФ.

Итак, принципиальные отличия авансового счета-фактуры от отгрузочного заключаются:

- в менее строгих требованиях законодателя к заполнению (что объяснимо тем, что некоторых сведений, предусмотренных структурой формы, которая утверждена постановлением № 1137, у налогоплательщика может не быть в наличии);

- необходимости указания в документе ставки НДС как расчетной — в формате 20/120 или 10/110.

В то же время оба типа счета-фактуры имеют одинаковую юридическую силу в части реализации покупателем товара права на вычет НДС.

Заполнение авансового счета-фактуры: нюансы

Есть ряд нюансов, на которые полезно обратить внимание при формировании счета-фактуры по указанной схеме.

Минфин РФ в письме № 03-07-11/427, изданном 16.10.2012, высказывает мнение, что вносить порядковые номера авансовых счетов-фактур следует в единый перечень с теми, что устанавливаются для отгрузочных счетов-фактур. Это вполне логично, исходя из той точки зрения, что указанные разновидности счетов-фактур предназначены для осуществления одних и тех же юридических действий в части реализации покупателем права на вычет по НДС.

О нумерации счетов-фактур не по порядку читайте здесь.

В ряде случаев предоплата от покупателя поступает еще до того момента, как станут известны наименования товаров, работ, услуг, подлежащих включению в графу 1 счета-фактуры авансового типа. В письме Минфина № 03-07-09/22, изданном 26.07.2011, содержится мнение, что в подобных случаях в счете-фактуре следует отражать обобщенное название продукции (например, «кондитерские изделия»).

Читайте статью «Правомерен ли отказ в вычете НДС, если в счете-фактуре наименование товара (работ, услуг) приведено в обобщенном виде?».

В случае если аванс получен за товары, которые реализуются по ставкам 10 и 20%, в авансовом счете-фактуре нужно выделить группы товаров и по каждой группе проставить соответствующую ставку налога – 20/120 или 10/110 (п. 1 письма Минфина № 03-07-15/39 от 06.03.2009).

Какие проблемы будут у продавца и у покупателя, если этого не сделать, мы рассказали здесь.

Можно отметить, что сотрудники организации, ответственные за документооборот, для удобства хранения и использования авансовых счетов-фактур вправе указывать дополнительную информацию в дополнительных строках и графах, не изменяющих форму счет-фактуру (п. 9 Правил заполнения счета-фактуры, письма Минфина РФ от 08.04.2016 № 03-07-09/20121, от 26.02.2016 № 03-07-09/10933, от 24.11.2015 № 03-07-09/68169, от 08.04.2016 № 03-07-09/20121).

Авансовый счет-фактуру должны подписать руководитель фирмы и главный бухгалтер (либо сотрудники, которые их заменяют). Если бизнесом владеет ИП, то подписывать документ должен он сам или уполномоченное им лицо, но в любом случае в счете-фактуре нужно указать реквизиты свидетельства о государственной регистрации этого индивидуального предпринимателя. Те же правила установлены для отгрузочных и корректировочных счетов-фактур.

Итоги

При поступлении предоплаты поставщик должен выставить авансовый счет-фактуру по форме, используемой для отгрузочных счетов-фактур. Этот документ служит для начисления налога у продавца и принятия НДС к вычету у покупателя. Особенностью оформления авансового счета-фактуры в том, что в нем указывается расчетная ставка налога, и могут отсутствовать некоторые показатели, присущие счету-фактуре на отгрузку. Повышенное внимание требуется при оформлении счетов-фактур при получении авансов за товары, работы, услуги, облагаемые по разным ставкам налога.

фнс запросила пояснения по ндс за 3 квартал.

в августе мы заплатили предоплату и нам выставили счет-фактуру на сумму предоплаты. в сентябре на эту же сумму мы получили отгрузку. СФ на аванс я не регистрировала, т.к. входящий ндс в полной мере был отображен в декларации по ндс в 3 квартале.

Что нужно предоставить в качестве пояснений в фнс?

Выставила счет-фактура на аванс, при оказании услуг необходимо выставлять счет-фактуру(УПД)?

2. Я-покупатель, могу принимать только часть суммы авансовой сч-ф?

2. Ну, вообще дробить вычет по счетам-фактурам на аванс особо не разрешается. Если Вы хотите заявить, вычет в меньшем размере, то лучше отрегулировать его с помощью входящих счетов-фактур на приобретаемую продукцию, работы, услуги.

В декларации по НДС в книге покупок мы его и отразили, а поставщик отразил авансовый счет фактуру от 24.02.2025 года, а нам его не предоставил.

Есть ли особенности по заполнению счет-фактуры на аванс для налоговых агентов где НДС исчисляется налоговым агентом? Должна ли быть заполнена графа 5?

От контрагента 02.11.2024г. нам было Поступление на р/с - 5 312 000,00 руб.

Мы вернули деньги:

08.11.2024- Возврат излишне перечисленных средств- 1 262 600,00 руб.

11.11.2024 - Возврат излишне перечисленных средств- 2 455 800,00 руб.

Подскажите, пожалуйста,могу ли я выставить счет-фактуру на аванс 11.11.2024 г. на оставшуюся сумму

1 593 600,00?

Мы ежемесячно оплачиваем топливо, и на следующий день после оплаты нам отправляют счёт-фактуру. В конце месяца мы получаем УПД — отчёт о расходе топлива, в котором указаны его количество и сумма.

Подскажите, пожалуйста, как отразить все эти операции в программе 1С 8.3?

Дт 60 Кт 51

Дт 68 Кт 76 - НДС с предоплаты

Дт 10 Кт 60 - приход топлива по отчету

Дт 19 Кт 60 - ндс по поступившему топливу

Дт 68 Кт19 - вычет по НДС

Дт76Кт 68 - восстановлен ндс

Регистрируете счет фактуру на аванс в книге покупок.

Потом получаете УПД - регистрируете ее в книге покупок и одновременно регистрируете счет-фактру в книге продаж на сумму восстановленного НДС, принятого с аванса к возмещению.

Приходуете материалы стандартным документом поступления.

Подскажите пожалуйста. Мы являемся поставщиками.Работаем с клиентом по одному общему договору, по системе предоплаты (авансовых платежей). По окончании 2 квартала 24 г, сформировали клиенту акт сверки за 2 квартал. согласно которого мы им должны 6 млн. Мы для покупателя формируем упд на отгруженный товар и счёт-фактуры на аванс по полученным авансам во 2 квартале. По факту, у нас получается, что мы получили авансов на 9 млн и соответственно на все авансы, которые не закрылись реализацией мы оформили сф на аванс(т.е на 9 млн). Но покупатель не согласен и просит, чтобы мы выставили им сф на аванс строго на сумму согласно акта сверки т.е на 6 млн. Правомерно ли это?

Оплатили авансы 28.12.23/29.12.23г.

Поставщик хочет предоставить нам счет фактуру на аванс уже следующим годом 02.01 или 03.01.2024.

Правильно ли это?

Оплата аванса по пп №1 от 05 апреля, было оплачено по пп №1 07 апреля. Какую дату оплаты я должна указать в счет-фактуре на аванс в строке К ПЛАТЕЖНО РАСЧЕТНОМУ ДОКУМЕНТУ пп №1 от 05 апреля или пп №1 от 07 апреля???

Нам покупатель оплатил аванс в размере 2 681 534,97, мы выставили АВ сч-ф (НДС 446 922,50) от 30.09.2022( 3 кв), в октябре 2022 были отгрузки , произошел частичный зачет аванса сумма НДС 363 250,44 - эта операция встала в книгу покупок с кодом 22 в 4 квартале и сумма соответственно НДС та, которая зачлась , а не вся по АВ сч-ф. Пришло требование от налоговой с кодом 4 о возможно допущенных ошибках в графах (19- сумма налога по сч-ф разница суммы налога по корр. сч-ф, принимаемая к вычету в руб. и коп.) не понимаю что хочет от нас налоговая, объясните пожалуйста, что может быть не так? В этом деле новичок, посоветоваться не с кем, 3 месяца в должности

Здравствуйте!

В вашем случае восстановить НДС надо в 3 квартале, так как восстанавливать НДС с аванса покупателю необходимо именно в том квартале, когда услуги оказаны. Все подробности смотрите в статье.

Вот в этой статье рассказано, как внести правки в регистр налогового учета по НДС, правда в книгу покупок. Но по книге продаж порядок действий будет аналогичный.

авансовую с/ф показал на вычет под кодом 22 от 29.03.22. Так правильно?

и второй вопрос: получил авансовую с/ф 22.09.22 и показал на вычет. Упд на реализацию от 04.10.22. Вопрос: должен ли я в 4кв что-либо указывать?

По второму вопросу: в 4 квартале Вы обязаны восстановить НДС с аванса выданного. Эта операция у Вас отразиться в книге продаж с кодом 21. И сразу же можете заявить входящий НДС к вычету по полученному от поставщика УПД - операция в книге покупок с кодом 01.

Отсутствие счетов-фактур и в бумажном и электронном варианте чревато штрафом по ст. 120 НК РФ, поскольку оно относится к грубым нарушениям правил учета доходов и расходов и объектов налогообложения.

В строительстве сложилась такая ситуация: Открыто несколько договоров подряда. При закрытии 2 квартал 2022г. сложилась такая ситуация: что по одному договору задолжность в 1 млн.руб., а по другому аванс на сумму 559 тыс.руб.

И при этом подрядчик отаказывается выставлять авансовую счет-фактуру так как говорит учет ведется не по договорам. Не могу найти информацию что я правномерно прошу авансовую счет-фактуру в разрезе договоров. Поясните, пожалуйста.

А Вы сами кстати в платежках делали указание на номер договора, по которому производите платеж? Если да, то ссылайтесь на это. Если не делаете, тогда, считаю, сложно будет договориться.

Что нужно сделать. Исправить ошибку подачей уточненки за 2 квартал 2021 г., аннулировав в книге продаж ошибочно выставленный счет-фактуру на аванс.

период изготовления товаров более 6 месяцев.

Вопрос: Заказчик в 1 квартале 2022 оплатил нам авансы за работы, реализация которых предполагается в 3 квартале 2022. Можем ли мы не выставлять счета-фактуры на аванс и не платить НДС с авансов?

Подскажите по следующей ситуации. В октябре 2021 года перечислили аванс поставщику 120 000 р.

Счет-фактуру на аванс он нам не выставил, и вообще не уплатил с аванса. Мы приняли к вычету по сути на основании платежного поручения и самостоятельно выставленной (самим себе) счет-фактуры по авансу уплаченному. Мы правомерно приняли к вычету?

Налоговая уберет у Вас этот вычет, тем более Вы сами говорите, что продавец не уплатил НДС с полученного аванса. У инспекторов сразу после получения Вашей декларации высветится разрыв по НДС, Вам прилетит требование. А что Вы на него ответите? Подтвердить свое право на вычет Вы не сможете. Пока во всяком случае. Нужно будет подождать, пока продавец заплатит НДС с аванса и пришлет Вам счет-фактуру.

Отгрузки были 20.02.22. - 1884180,00, 28.02.22.- 1032300,00, 10.03.22 - 1625782,50, 15.03.22. - 79310,

31.03.22. поставщик нам вернул 50 тыс. На конец квартала поставщик нам должен 328427,50.

Вопрос какую с/ф на аванс мне нужно отразить? И как с авансовой с/ф в следующем квартале будет списываться сумма?

В работе с поставщиком возник следующий вопрос.

На начало декабря перед поставщиком имеется задолженность 40 млн. руб.

В середине декабря производим поставщику оплату по счету 10 млн. за продукцию, которая была поставлена в наш адрес в январе.

Вправе ли поставщик отказать в выставлении счет-фактуры на аванс декабрем на сумму 10 млн, ссылаясь на наличие в декабре задолженности, при условии что сумма пошла не на оплату задолженности а на поставленный в январе товар.

Несколько действующих договоров.

В поле назначение платежа в ПП на 10млн. руб. указан конкретный счет, выставленный поставщиком в декабре - поставка продукции по которому оформлена УПД от 17.01.2022

В строительстве сложилась такая ситуация: Открыто несколько договоров подряда. При закрытии объекта заказчик не платит окончательный платеж, а платит незначительный аванс на последующие договора. В результате получается общая задолженность заказчика. И при этом он требует выставить им сч/ф на Аванс. Правомерно ли это? Не могу найти информацию. Поясните, пожалуйста.

Подскажите порядок действий, не совсем пока понимаю как выставлять авансовые счет фактуры.

Мы получили 100% предоплату за товар, далее клиент запросил авансовую счет-фактуру, мы ее выставили, а вот дальше при отгрузке, делать УПД с новой счет-фактурой или указать номер авансовой?

Нужно ли мне выставлять счёт фактуру на аванс если оплата была 29 сентября , отгрузка частично 29 сентября и 30 сентября .

Остаток отгружался в следующем квартале , в октябре.

На неотгруженный товар нужно выставлять счёт фактуру на аванс?

Занимаемся строительством, нам был оплачен аванс в 2017 году, на этот аванс мы выставили счет фактуру на аванс, с нее мы заплатили в бюджет.

Далее мы выполнили работы в 2021г. соответственно выписали реализацию и тут мы принимаем к вычету .

Вопрос в том, что в течении какого времени мы имеем право применять этот вычет. Есть ли ограничение.

Например мы выполнили работы белее 3-х лет или 5 лет и сейчас выдаем заказчику реализацию. У нас по налоговому кодексу нет ограничений?

Вопрос о восстановлении НДС с авансов, перечисляемых поставщикам, возникает в том случае, если налогоплательщик берет в вычеты налог по счетам-фактурам, выставленным поставщиком на предоплату. Условие об уплате аванса должно присутствовать в договоре поставки. Учет НДС с авансов выданных ведется на отдельном субсчете счета 76.

- Как учесть в 1С ВОЗВРАТ НДС Перечислили заказчику Сч ф АВ договор поставки расторгли как отразить ВОЗВРАТ в 1С и в Декларации по НДС?

Скажите правомерно ли это? Если нет, то как аргументировать отказ.

Такая ситуация впервые.

Аванс был по предварительному договору подряда на 500 000,00 от 31.07.2019 далее была корректировка с разбивкой на по д/с от 31.07.2019 на три договора. Счет-фактура на аванс будет одна, но в ней тремя строками будет разбита сумма 500 000,00 по трем договорам?????

Не выписали авансовую счет-фактуру за апрель 2019г. Оплата поступила 26.03.2019г. Как быть в данной ситуации?