Как заполнить отчет 6-НДФЛ: изучаем правила

Как заполнять форму 6-НДФЛ? Чтобы ответить на этот вопрос, нужно изучить порядок заполнения отчета.

С 09.04.2024 в силе форма и порядок, утв. приказом ФНС от 19.09.2023 № ЕД-7-11/649@ в ред. приказа ФНС от 09.01.2024 № ЕД-7-11/1@. До этой даты формально действовал бланк, рекомендованный письмом ФНС от 04.12.2023 № БС-4-11/15166@. Но по форме бланк из письма и из приказа идентичны.

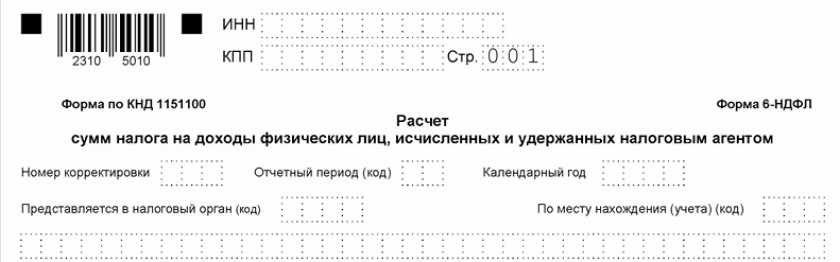

Скачать бланк 6-НДФЛ для подготовки отчетности за 3 квартал 2025 года можно, кликнув на картинку ниже:

6-НДФЛ за 3 квартал 2025 года (9 месяцев 2025 года)

6-НДФЛ за 3 квартал 2025 года (9 месяцев 2025 года)

Как при помощи Контрольных соотношений проверить форму 6-НДФЛ, подробно рассказали эксперты «КонсультантПлюс». Оформите пробный доступ к системе и переходите в Готовое решение. Это бесплатно. Если вы хотите пользоваться системой на постоянной основе, уточните ее стоимость.

Порядок заполнения 6-НДФЛ в 2025 году

Заполнение 6-НДФЛ производится с учетом следующих требований:

- основание для заполнения отчета — данные налоговых регистров по НДФЛ (обязательных для ведения каждым налоговым агентом);

Образец заполнения налогового регистра для 6-НДФЛ вы найдете здесь.

- количество страниц отчета не ограничено и зависит от объема данных (с учетом предусмотренных отчетом строк и ячеек);

- на каждый показатель отчета — 1 поле;

- при отсутствии каких-либо суммовых показателей в предназначенных для них ячейках проставляется 0, а в незаполненных знакоместах проставляются прочерки;

- направление заполнения ячеек — слева направо;

- при оформлении бумажного варианта отчета не допускается: заполнение его разноцветными чернилами (можно только черными, фиолетовыми и синими), исправление ошибочных записей корректирующим карандашом (или иным средством), двусторонняя распечатка, а также применение приводящего к порче листов отчета способа их скрепления;

- для отчета, оформляемого с использованием программного обеспечения, допускается отсутствие границ знакомест и прочеркивания незаполненных ячеек, печать шрифтом Courier New высотой 16–18 пунктов, а изменение размеров расположения и размера значений реквизитов не допускается.

Инструкция по заполнению формы 6-НДФЛ в стандартных ситуациях

Когда работодатель выплачивает физическому лицу доход, у него автоматически появляется обязанность по оформлению 6-НДФЛ. Величина выплаченной суммы и количество выплат при этом не имеют значения. Как заполнить 6-НДФЛ?

Для прояснения ответа на данный вопрос рассмотрим наиболее распространенную ситуацию — получение работниками зарплаты.

Допускаются ли отрицательные значения в 6-НДФЛ? Ответ на данный вопрос дал советник государственной гражданской службы РФ 1 класса Морозов Д. А. Получите бесплатный пробный доступ к системе КонсультантПлюс и ознакомьтесь с точкой зрения чиновника.

Для отчета 6-НДФЛ понадобятся данные:

- о выплаченном всем работникам заработке;

- о наличии (отсутствии) и величине налоговых вычетов;

- о календарных датах выдачи зарплаты и суммах выплат по датам за последние 3 месяца.

Основная особенность заполнения 6-НДФЛ в 2025 году — наличие двух сроков уплаты НДФЛ в каждом месяце. Это особенность учтена как в первом, так и во втором разделе расчета: в них приводятся соответствующие строки под 6 сроков уплаты. К тому же:

- В разделе 1 отражаются показатели, формируемые нарастающим итогом с начала года: строки 020 и 030. Это совокупные с начала года сумма налога к перечислению и сумма НДФЛ, который был возвращен налогоплательщикам, соответственно. Дальнейшая расшифровка налога по срокам уплаты идет уже только в рамках последних трех месяцев отчетного периода.

- В разделе 2, который в целом заполняется нарастающим итогом с начала года, есть также детализация налога по срокам уплаты, которая приводится за последний квартал (строки 161-166 и 191-196).

По заработку, выдаваемому частями, заполнить 6-НДФЛ поможет материал «6-НДФЛ - если зарплата выплачивалась несколько дней».

См. также: «Как правильно отразить досрочную зарплату в 6-НДФЛ?».

Авансы в расчете 6-НДФЛ - 2025

В 2025 году НДФЛ с авансов по зарплате удерживается в общем порядке. Это связано с внесением изменений в Налоговый кодекс (п. 2 ст. 223 НК РФ), которые вступили в силу 1 января 2023 г. С этого момента датой фактического получения доходов в виде заработной платы является день ее выплаты, а не последний день месяца, как раньше. Таким образом, с каждой выплаты зарплаты, в том числе и с аванса, работодателю необходимо удерживать НДФЛ.

В 6-НДФЛ авансы отражаются с учетом новых сроков уплаты налога:

- налог, удержанный с 1 по 22 число месяца, уплачивается до 28 числа этого месяца ;

- удержанный с 23 по последнее число месяца — до 5 числа следующего месяца;

- удержанный с 23 по 31 декабря — до последнего рабочего дня года.

Подробнее см. здесь.

Заполнение первого раздела 6-НДФЛ в 2025 году

Формирование первого раздела 6-НДФЛ регламентируется разделом III порядка заполнения.

В 2025 году в строке 020 отражается общая по всем физлицам сумма НДФЛ, подлежащая перечислению с начала года. То есть с 1 января по 31 марта - в расчете за 1 квартал, с 1 января по 30 июня - за полугодие, с 1 января по 30 сентября - за 9 месяцев, с 1 января по 31 декабря - за год.

Затем идет детализация НДФЛ по шести срокам перечисления:

|

Строка/отчетный период |

1 квартал |

Полугодие |

9 месяцев |

Год |

|

021 |

НДФЛ, удержанный с 1 по 22 января |

НДФЛ, удержанный с 1 по 22 апреля |

НДФЛ, удержанный с 1 по 22 июля |

НДФЛ, удержанный с 1 по 22 октября |

|

022 |

НДФЛ, удержанный с 23 по 31 января |

НДФЛ, удержанный с 23 по 30 апреля |

НДФЛ, удержанный с 23 по 31 июля |

НДФЛ, удержанный с 23 по 31 октября |

|

023 |

НДФЛ, удержанный с 1 по 22 февраля |

НДФЛ, удержанный с 1 по 22 мая |

НДФЛ, удержанный с 1 по 22 августа |

НДФЛ, удержанный с 1 по 22 ноября |

|

024 |

НДФЛ, удержанный с 23 по 28 февраля (в високосном году по 29 февраля) |

НДФЛ, удержанный с 23 по 31 мая |

НДФЛ, удержанный с 23 по 31 августа |

НДФЛ, удержанный с 23 по 30 ноября |

|

025 |

НДФЛ, удержанный с 1 по 22 марта |

НДФЛ, удержанный с 1 по 22 июня |

НДФЛ, удержанный с 1 по 22 сентября |

НДФЛ, удержанный с 1 по 22 декабря |

|

026 |

НДФЛ, удержанный с 23 по 31 марта |

НДФЛ, удержанный с 23 по 30 июня |

НДФЛ, удержанный с 23 по 30 сентября |

НДФЛ, удержанный с 23 по 31 декабря |

Далее аналогично по 6 срокам уплаты разносятся суммы возвращенного НДФЛ. Еще раз отметим, что строка 030 заполняется нарастающим итогом с начала года.

Значения строк 020-026 не уменьшаются на соответствующие суммы возврата НДФЛ из строк 030-036.

Заполнение раздела 1 и раздела 2 формы 6-НДФЛ в 2025 году на примере смотрите в КонсультантПлюс. Пробный доступ к системе бесплатный:

Нестандартные ситуации в 6-НДФЛ: как правильно заполнить?

Заполнение формы 6-НДФЛ в нестандартных ситуациях вызывает множество вопросов у специалистов, в обязанности которых входит НДФЛ-отчетность.

Если у вас есть доступ к КонсультантПлюс, проверьте правильно ли вы отражаете в 6-НДФЛ материальную помощь. Если доступа нет, получите бесплатный пробный доступ и переходите в Готовое решение.

Рассмотрим отдельные виды нестандартных ситуаций.

Декретное пособие в 6-НДФЛ

Выплата декретных сейчас осуществляется СФР в рамках прямых выплат. При этом часть работодателей стремится поддержать будущих матерей и компенсирует им потерю в заработке при выходе в отпуск по беременности и родам.

При отражении в 6-НДФЛ подобного рода выплат необходимо учитывать следующее:

- пособие по беременности и родам (декретные) — это доход работницы, не облагаемый НДФЛ;

- но доплата декретнице до ее фактического заработка пособием не считается и облагается НДФЛ в полной сумме, что требует отражения в 6-НДФЛ.

Такие выплаты отражаются в 6-НДФЛ в периоде фактического получения.

Подробнее о декретных в 6-НДФЛ читайте здесь.

Авансы по договору ГПХ

Привлечение физических лиц для выполнения работ (оказания услуг) часто практикуется работодателями, если выполняемые работы носят разовый характер или в штате отсутствуют специалисты нужной квалификации.

В таких ситуациях между заказчиком и исполнителем заключается договор гражданско-правового характера (ГПХ), одним из условий которого может быть соглашение о выплате авансов в процессе выполнения работ.

Аванс по договору ГПХ является получением дохода в целях исчисления НДФЛ и требует отражения в 6-НДФЛ.

Например, если в течение квартала исполнителю были выплачены 3 аванса и произведен окончательный расчет, все эти 4 события необходимо отразить в 6-НДФЛ.

Как правильно отразить договор подряда в 6-НДФЛ, мы рассказали в этой статье.

Подарок пенсионеру

Часто работодатели не оставляют без внимания бывших работников — пенсионерам дарят подарки и оказывают иную материальную помощь. Такая обязанность обычно закрепляется в коллективном договоре или ином внутреннем акте. Для 6-НДФЛ это означает следующее:

- стоимость подарка отражается в отчете по стр. 120;

- при расчете НДФЛ применяется вычет (не более 4 000 руб. за налоговый период) — его необходимо указать в стр. 130;

- исчисленный налог (стр. 140) рассчитывается с разницы между стоимостью подарка и налоговым вычетом с применением ставки 13%;

- если налог удержан, его указывают в строке 160 раздела 2, а также в разделе 1 — исходя из срока уплаты;

- если денежные доходы пенсионеру не выдавались и удержать НДФЛ нет возможности, то в разделе 1 такой доход не находит отражения, при этом заполняется строка 170 раздела 2.

О том, как проверяется сформированный отчет, читайте в материале «Как проверить 6-НДФЛ на ошибки?».

«Зарплатная» предоплата: образец в 6-НДФЛ-2022. НЕАКТУАЛЬНО С 2023 ГОДА

При заполнении 6-НДФЛ необходимо учитывать все облагаемые НДФЛ доходы физических лиц. «Зарплатный» аванс является для каждого работника таким доходом. Однако до 2023 года в целях исчисления НДФЛ он обладал следующими отличительными признаками:

- аванс — это выплачиваемая заранее часть «зарплатного» дохода, НДФЛ с которого отдельно не определяется, не удерживается и не перечисляется в бюджет;

- аванс в 6-НДФЛ отдельно не отражается, а входит в общий заработок, начисленный за весь прошедший месяц (аванс + окончательный расчет) — эта совокупная сумма и находит отражение в отчете;

- датой отражения аванса в 6-НДФЛ является день начисления заработка — по п. 2 ст. 223 НК РФ он выпадает на последний день месяца, за который производится начисление зарплаты.

См. также: «Как правильно отразить аванс в форме 6-НДФЛ (нюансы)?».

Рассмотрим особенности отражения аванса в 6-НДФЛ (пример заполнения).

В ООО «Рустранс» трудятся 38 человек: водители, курьеры, диспетчеры. Ежемесячная совокупная сумма заработка всех сотрудников фирмы составляет 912 000 руб., за 12 месяцев — 10 944 000 руб.

Аванс выдается в фиксированной сумме (каждому работнику по 10 000 руб.), а окончательный расчет осуществляется персонально в соответствии с отработанным временем и тарифной ставкой (окладом).

Выдача заработанных денег производится в установленные Положением об оплате труда ООО «Рустранс» сроки:

- аванс — 20-го числа каждого месяца;

- окончательный расчет — 5-го числа месяца, следующего за отработанным.

Для упрощения примера примем, что сотрудники ООО «Рустранс» прав на вычеты не имеют и кроме аванса и окончательного расчета в текущем периоде иных доходов не получали.

Раздел 2 декларации 6-НДФЛ будет иметь следующий вид:

- стр. 100 — «зарплатная» ставка налога (13%);

- стр. 110 — общая сумма начисленного заработка 10 944 000 руб. (912 000 руб. × 12 мес.);

- стр. 140 и стр. 160 — рассчитанный и удержанный «зарплатный» НДФЛ = 1 422 720 руб. (10 944 000 руб. × 13%). Строка 160 равна строке 140, так как зарплата за декабрь была выдана раньше, 30.12.2022 в связи с тем, что с 31 декабря 2022 г. уходят отдыхать на все январские праздники.

Образец заполнения 6-НДФЛ за 4 квартал 2022 года (2 раздел) представлен ниже:

Итоги

На все случаи отражения дохода и подоходного налога в 6-НДФЛ инструкция едина — она утверждена приказом ФНС. А необычные и сложные вопросы оформления 6-НДФЛ налоговики и чиновники разъясняют отдельными письмами.

Об отражении в 6-НДФЛ различных выплат вам расскажут наши материалы:

Добрый день! Помогите пожалуйста 6 НДФЛ ,приложение 1, справка физ лицо не заполняют, год 2024г.

Как отразить в форме 6-НДФЛ за 2023 год не удержанный НДФЛ.

Вы также можете узнать мнение других участников нашего форума по своему вопросу.

Ваша цитата "А вот аванс, выплаченный 23 июня, будет отражен в разделе 2 расчета 6-НДФЛ за полугодие 2023 года". Моя поправка (!) - будет отражен в отчете за 9 месяцев 2023!!!

Не соглашусь с вами, ошибки нет.

Согласно п. 1.4 порядка заполнения расчета 6-НДФЛ расчет составляется за 1 квартал, полугодие, 9 месяцев и год (далее - отчетные периоды).

Согласно п. 4.1 порядка заполнения расчета 6-НДФЛ раздел 2 заполняется суммами начисленного и фактически полученного дохода, исчисленного и фактически удержанного налога нарастающим итогом с начала налогового периода.

Согласно пп. 1 п. 1 ст. 233 НК РФ датой фактического получения дохода в виде заработной платы является день ее фактической выплаты.

Таким образом, датой фактического получения дохода в виде аванса, выплаченного 23 июня, является 23 июня. И эта выплата входит в раздел 2 расчета 6-НДФЛ за полугодие, так как 23 июня относится к отчетному периоду полугодие (период с 1 января по 30 июня).

Данная точка зрения подтверждается последним выпущенным на эту тему письмом ФНС от 11.04.2023 № БС-4-11/4420@, которое спущено для применения нижестоящими налоговыми органами.

О заполнении формы 6-НДФЛ (название коротко, в общем, ~Инструкция)

В раздел III этого письма указаны все отчетные период, т.ч.

В поле 021 - сумма исчисленного и удержанного налога, подлежащая перечислению по первому сроку перечисления отчетного периода:

за первый квартал - за период с 1 января по 22 января;

за полугодие - за период с 23 марта по 22 апреля;

за девять месяцев - за период с 23 июня по 22 июля;

за год - за период с 23 сентября по 22 октября.

Добрый день!

В строке 022 НДФЛ с трех выплат: за 25.01, 10.02, 22.02. В строке 023 - с одной: за 10.03.

Остальные две выплаты прошли после 23.03, они в расчет за 1 кв. 2023 не входят.

Заранее благодарю за ответ.

как это отразить в 6 ндфл и справке ?

- аванс — 20-го числа каждого месяца;

- окончательный расчет — 5-го числа месяца, следующего за отработанным.

и какой неожиданный поворот, именно в конце июня (именно в конце полугодия) бухгалтерия захотела нарушить это положение и выпалить все в самом конце месяца июня. При том, что она этого не делала ни в течении всего 2-го квартала (ни в апреле, ни в мае), ни даже в конце 1-го квартала - почему-то набралась терпения и выплатила мартовскую зарплату 5-го апреля, как положено согласно "положению об оплате труда".

В результате имеем пример, отсекающий тех, кто всё-таки придерживается "положения" и выплачивает зарплату вначале следующего месяца. И остается не до конца понятным пример заполнения строк 140, 160, а может даже 170.

Браво маркетологам.

Ситуация следующая. В организации 31.05.2022 произошло увольнение сотрудников через документ "Увольнение". Выплата положенных денежных средств произошла тремя датами 31.05.2022, 03.06.2022 и 01.07.2022. НДФЛ при этом в бюджет перечислен не был ( финансовые трудности компании). При формировании 6-НДФл за 1-е полугодие по строке 140 и 160 разные суммы (140 больше 160), при всем при этом заполнилась строка 180 на непонятную сумму. Подскажите, как разобраться в ситуации, где ошибку искать?

Спасибо.

Подскажите пожалуйста, нужно ли было сдавать форму 6-НДФЛ за 1кв 2022г ?

Сам отпуск с 01,04,22-08,04,22- начисляем/ выплачиваем в ЗП марта за 4 дня.

Вопрос:

1. Когда я могу произвести правильную выплату (ДАТА?) к/ отпуска и прочего при увольнения.

2. И какая дата должна попадать в 6 НДФЛ?

Я Думаю (мои варианты):

1. Могу выплатить 01,04,22

2. В любую дату с 01,04/08,04,22 по выплате

3. Только концом отпуска -08,04,22

В НДФЛ должна зайти дата по выплате +1 день к ней.

Задублируйте ответ на мою эл. почту

Обязательно ли указать з\п каждого сотрудника в справках?

Если выплаты с месяца январь еще не сделаны можно указать три последних месяца заканчивая на декабрь?

Спасибо заранее

2) Да, Вы должны помесячно внести доход, который начисляете по каждому сотруднику. Хотите одну справку на всех сделать? Боюсь, у Вас не получится, поскольку на каждой справке указывается ФИО сотрудника, его паспортные данные и т.д.

3) Сформулируйте, пожалуйста, вопрос более корректно. Я не поняла Вашу мысль.

Делаю 6 НДФЛ за 4 кв 2021 г. и при заполнении справки по 1-му сотруднику обнаружила переплату НДФЛ в размере 4525,00 руб. На начало года было 2-е детей, в конце марта +3, +4 ребенок. Я, ошибочно брала вычеты по 3 и 4 по 1400,00 руб. вместо 3000,00 руб.

1) Рассчитать и заплатить пени на сумму переплаты?

2) Заплатить штраф на сумму переплаты 4525,00*20% = 905,00 руб., или не нужно?

3) Когда в личном кабинете отразятся оплаты штрафа и пени, отправить корректировки за 1,2 и 3 кв. с внесением изменений в строках: 130 "вычеты", 140 "сумма налога исчисленная", 180 "сумма налога излишне удержанная" - 160 "сумма удержанная" - не трогаю.

4) Затем бросаю 6-НДФЛ за 4 кв.(на конец года по ст. 180"налог излишне удержан" выхожу на эту сумму 4525,00 руб.).

5) Нужно ли какие то пояснения одновременно отправить в связи с чем все это...?

5) Выдать переплату по зарплатной ведомости, или только на карту? Её можно будет отразить в 4 кв. в 1 разделе ст. 031,032 и 2 разделе с. 190"сумма налога, возвращенная налоговым агентом" или уже в 1 кв. 2022 г.?

Впервые столкнулась с таким моментом, хочется с делать с наименьшими потерями....

Спасибо заранее за ответ! Жду с нетерпением, в процессе...

По п. 4: зачем Вы бросаете 6-НДФЛ и куда? Я не поняла этот вопрос совсем.

По п. 5: когда будете возвращать налог из бюджета, Вам придется представить не только пояснения, но и регистры налогового учета по НДФЛ, подтверждающие правомерность уменьшения НДФЛ.

По п. 6: как заполнить строку 190, читайте в этой статье

В целом про порядок действий при выявлении переплаты по НДФЛ написано здесь

Большое Вам спасибо за помощь!

По п. 4: я имела ввиду отправить 6 -НДФЛ за 4 кв. 2021 г. в ИФНС, с отражении полной суммы переплаты по году по ст. 180.

А если у меня получится 10.02.2022 г. вернуть переплату сотруднику на карту, в день уплаты налогов по з/пл за январь 2022 г., уменьшив при этом сумму НДФЛ к уплате за январь 2022, мне нужно будет 10.02.2022 г. отправить в ИФНС обьяснение всей этой ситуации без регистра? Или он нужен в любом из случаев?

И еще момент,если я успеваю до отправки 6-НДФЛ за 4 кв вернуть переплату в 2022 году, в 2-НДФЛ можно будет не отражать переплату за 2021 г., верно?

Я думала, что в 2 НДФЛ смогу уже не отражать переплату (т.к. вернула её на карту сотруднику 10.02.2022 г. - до фактического отправления 6-НДФЛ со справками 2-НДФЛ за 4 кв.2021 г.)

А в 6-НДФЛ, да, конечно, только в 1 кв. 2022 г. отражу возврат

У Вас получается 31 января - день фактического получения дохода и соответственно удержания из него НДФЛ, 1 февраля - срок перечисления налога в бюджет.