Что отличает отпускные и больничные по части НДФЛ?

В форму 6-НДФЛ наряду с обычными выплатами, облагаемыми налогом на доходы физлиц, попадают отпускные и больничные. В отличие от заработной платы, выплачиваемой через каждые полмесяца (ст. 136 ТК РФ), их начисляют:

- отпускные — при оформлении отпуска с выплатой не позже 3 календарных дней до его начала (ст. 136 ТК РФ);

ВНИМАНИЕ! Чтобы не ошибиться с датой выплаты отпускных и не попасть на штраф от трудовой инспекции и на проценты за просрочку выплат работникам, прочтите нашу публикацию «Если отпуск с понедельника, выдать отпускные в пятницу нельзя».

- больничные — в течение 10 календарных дней после получения от работника соответствующего документа и выплачивают вместе с ближайшей зарплатой (п. 1 ст. 15 закона РФ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством» от 29.12.2006 № 255-ФЗ»).

ВАЖНО! Работодатель в 2024 году оплачивает только первые 3 дня больничных и некоторые пособия. Остальные выплаты осуществляет СФР (до 1 января 2023 года - ФСС) напрямую.

При различиях в сроках начислений и выплат для отпускных и больничных существуют одинаковые правила для определения:

- даты признания дохода, полученным для целей расчета НДФЛ — он соответствует дате выплаты дохода (подп. 1 п. 1 ст. 223 НК РФ);

- срока для уплаты НДФЛ — до 31 декабря 2022 г. им являлась последняя дата месяца, в котором были сделаны выплаты (п. 6 ст. 226 НК РФ в предыдущей редакции), с 1 января 2023 г. - 28 число, месяц при этом будет зависеть от периода удержания налога (п. 6 ст. 226 НК РФ в актуальной редакции). С 1 января 2024 года сроки перечисления НДФЛ вновь скорректированы: добавлена вторая обязательная уплата в бюджет: 28 число текущего месяца - срок перечисления НДФЛ, удержанного с 1 по 22 число текущего месяца, 5 число следующего месяца - срок перечисления НДФЛ, удержанного с 23 по последнее число текущего месяца. Подробнее мы рассказываем об этом здесь.

Об особенностях учета в 6-НДФЛ авансов по зарплате читайте в статье «Как правильно отразить аванс в форме 6-НДФЛ (нюансы)?».

Отражение в 6-НДФЛ отпускных, выплачиваемых отдельно и вместе с зарплатой

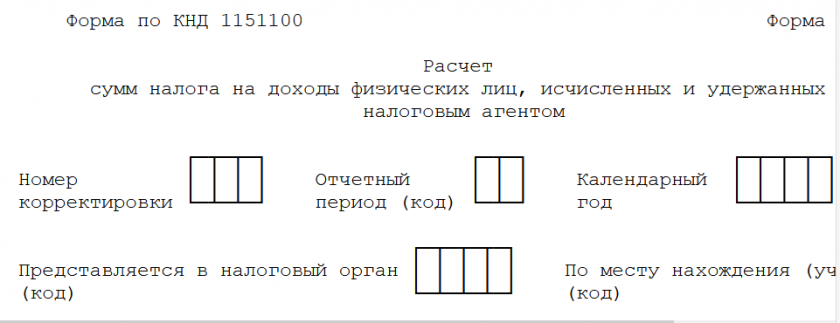

Начиная с отчетности за 1 квартал 2024 года сдается форма 6-НДФЛ в редакции Приказа ФНС России от 09.01.2024 № ЕД-7-11/1@. Скачать актуальный бланк расчета вы можете бесплатно, кликнув по картинке ниже:

6-НДФЛ за 3 квартал 2024 года (9 месяцев 2024 года)

6-НДФЛ за 3 квартал 2024 года (9 месяцев 2024 года)

Воспользуйтесь образцом 6-НДФЛ за 3 квартал 2024 года, составленным экспертами КонсультантПлюс, и проверьте, все ли вы заполнили правильно. Это можно сделать бесплатно, получив пробный онлайн доступ к системе.

Ранее, до 2023 года, отражение отпускных в 6-НДФЛ в большинстве случаев сводилось к 2 вариантам:

- отпускные выплачивали отдельно от зарплаты по мере начисления — тогда они показывались в отдельных строках раздела 1 формы 6-НДФЛ по двум причинам: имел место свой срок выплаты дохода и особый срок оплаты НДФЛ с него;

- отпускные выплачивались вместе с зарплатой (например, при отпуске с последующим увольнением) — в этом случае их все равно надо было показать в отдельных строках раздела 1 формы 6-НДФЛ, т. к. при едином сроке выплаты дохода различным был срок, установленный для оплаты НДФЛ с него, который указывали в строке 021.

С 2023 года, как мы уже отметили, сроки перечисления налога для всех выплат стали одинаковыми, в связи с этим законодатели подкорректировали раздел 1 и теперь нет необходимости показывать отпускные отдельно от зарплатных выплат. В указанном разделе выплаты детализируются именно по сроку перечисления налога, в зависимости от того, в какой период была произведена выплата и соответственно удержан с нее НДФЛ.

Если у вас есть доступ к КонсультантПлюс, проверьте правильно ли вы отразили различные премии в 6-НДФЛ. Если доступа нет, получите пробный онлайн-доступ к правовой системе бесплатно.

Как показать переходящие отпускные и их перерасчет?

Как отразить в форме 6-НДФЛ отпускные, переходящие на другой месяц или квартал? Это делают по общим правилам:

- начисление дохода в виде отпускных и относящегося к нему налога, вне зависимости от того, к какому периоду они относятся, в соответствии с фактической датой выплаты этих начислений и установленным для них сроком платежа попадут в общие цифры раздела 2 формы 6-НДФЛ. Например, отпускные за отпуск, приходящийся на сентябрь-октябрь, следует полностью показать в расчете за 9 месяцев на дату фактической выплаты отпускных.

- НДФЛ с фактически выплаченных отпускных будет показана в разделе 1 формы 6-НДФЛ за период удержания НДФЛ с детализацией по сроку уплаты налога (первому, второму, третьему, четвертому, пятому или шестому).

Пример заполнения 6-НДФЛ для 2024 года при отражении дохода в натуральном виде смотрите в КонсультантПлюс. Пробный доступ к системе бесплатен.

Необходимость в перерасчете отпускных после сдачи отчетности с данными по ним может возникнуть в 2 ситуациях:

- При расчете отпуска была допущена ошибка, и в отчет попали неверные данные. В этом случае надо сдать уточненный отчет 6-НДФЛ с правильными сведениями в нем.

- Перерасчет имеет под собой законодательно обусловленные причины и правомерно осуществлен позже первичного расчета отпускных (например, при отзыве из отпуска, при увольнении, при переносе отпуска из-за несвоевременной выплаты отпускных). В такой ситуации данные по нему можно включить в соответствующие строки отчета того периода, в котором произведен перерасчет (письма ФНС от 24.05.2016 № БС-4-11/9248, УФНС по г. Москве от 12.03.2018 № 20-15/049940).

См. об этом также «Уточненка 6-НДФЛ: когда не нужна при перерасчете отпуска».

Как в 6-НДФЛ отразить учебный отпуск, разъяснил Н. Н. Тактаров, советник государственной гражданской службы РФ 3 класса. Чтобы сделать все правильно, получите пробный онлайн-доступ и бесплатно изучите мнение чиновника.

Пример заполнения 6-НДФЛ с отпускными

Специфичность отражения отпускных в 6-НДФЛ за 9 месяцев обусловлена 3 датами:

- Начисления дохода по отпускным и соответствующей ему суммы налога — в этом плане отпускные ничем не отличаются от иных доходов, и в раздел 2 формы 6-НДФЛ попадают на общих основаниях (т. е. тогда, когда доход будет признан для целей начисления налога с него - на дату непосредственной выплаты).

ВАЖНО! С 2023 года доход в виде заработной платы считается фактически полученным не на последний день месяца, за который зарплата начислена, а на день непосредственной выплаты. Поэтому для заполнения расчета 6-НДФЛ теперь совершенно не важно, за какой месяц начислен выплачиваемый доход, в расчет он попадает в тот период, в котором фактически выплачен.

- Выплаты отпускных — внесение налога в раздел 1 формы 6-НДФЛ происходит по дате удержания НДФЛ.

- Срока уплаты налога, который зависит от периода удержания налога. Если выплата отпускных была произведена в период с 1 по 22 июля, то налог с них необходимо перевести в бюджет до 29 июля, если с 23 по 31 июля - то заплатить нужно до 5 августа, если с 1 по 22 августа - то до 28 августа, если с 23 по 31 августа - то до 5 сентября, если с 1 по 22 сентября - то до 30 сентября, если с 23 по 30 сентября - то до 7 октября. Даты указаны с учетом переноса срока уплаты, приходящегося на выходные дни.

Пример

Допустим, существуют такие исходные показатели:

|

Месяц 2024 года |

Число работ-ников |

Начислено |

Вычеты |

Исчис-лен налог |

Выплачено |

Дата выплаты |

||

|

Зарплата |

Отпускные |

Зарплата |

Отпускные |

|||||

|

июль |

8 |

240000 |

- |

2800 |

17836 |

122164 |

- |

19.07.2024 |

|

|

|

|

|

|

13000 |

87000 |

- |

05.08.2024 |

|

август |

8 |

250000 |

23000 |

2800 |

19136 |

130864 |

- |

20.08.2024 |

|

|

|

|

|

|

2990 |

|

20010 |

27.08.2024 |

|

|

|

|

|

|

13000 |

87000 |

- |

05.09.2024 |

|

сентябрь |

8 |

260000 |

18000 |

2800 |

20436 |

139564 |

- |

20.09.2024 |

|

|

|

|

|

|

2340 |

- |

15660 |

20.09.2024 |

|

|

|

|

|

|

13000 |

87000 |

- |

04.10.2024 |

|

Всего: |

|

750000 |

41000 |

8400 |

101738 |

653592 |

35670 |

|

|

Итого: |

|

791000 |

8400 |

101738 |

689262 |

|

||

В разделе 1 формы 6-НДФЛ эти данные отразятся так:

- Стр. 021 - по первому сроку перечисления (налог удержан с 1 по 22 июля) - 17836 руб.;

- Стр. 022 - по второму сроку перечисления (налог удержан с 23 по 31 июля) - 0 руб.;

- Стр. 023 - по третьему сроку перечисления (налог удержан с 1 по 22 августа) - 32136 руб.;

- Стр. 024 - по четвертому сроку перечисления (налог удержан с 23 по 31 августа) - 2990 руб;

- Стр. 025 - по пятому сроку перечисления (налог удержан с 1 по 22 сентября) - 35776 руб.

- Сто. 026 - по шестому сроку перечисления (налог удержан с 23 по 30 сентября) - 0 руб.

- Итоговая строка 020 примет значение 88738 руб.

Сформированный отчет не забудьте проверить. О том, как это сделать, читайте в публикации «Как проверить 6-НДФЛ на ошибки?».

Итоги

Отражение в форме 6-НДФЛ отпускных больше не имеет тех особенностей, что ранее, связанных с особыми сроками уплаты налога в бюджет с таких выплат. Теперь и для зарплаты, и для отпускных, и для больничных установлены единые сроки перечисления.

в феврале сделала перерасчет ,как теперь это показать в 6 ндфл ?

Добрый день,сотруднику выплачены отпускные вместе с зарплатой ,НДФЛ заплатили .Он отозвал отпуск.

как быть в такой ситуации как в 6 ндфл показать ,что отпуск отменен

На одном из онлайн семинаров известный лектор по вопросам ЗП Воробьева Е. высказала мнение, что перечисление НДФЛ по отпускным и больничным в последний день месяца, это аналог льготы. И срок оплаты НДФЛ - последний день месяца - указывается в том случае, если мы воспользовались этой льготой.

Если мы перечисляем НДФЛ по отпускным и больничным в день оплаты отпуска и больничного, то по мнению этого лектора, мы этой льготой не пользуемся и поэтому срок оплаты НДФЛ определяется в обычном порядке. То есть следующий день после оплаты отпуска, больничного и НДФЛ по этим доходам.

Ваше мнение по поводу ситуации, когда НДФЛ по отпускным и больничным перечисляется сразу в день оплаты этих доходов?

Спасибо

Что касается второго вопроса. Сумма арендной платы сотруднику должна быть отражена только в строке 110. На эту сумму у вас не пойдет показатель по строке 110 с суммой строк 111, 112, 113