В каких случаях может понадобиться перерасчет отпускных?

Расчет оплаты отдыха работника основывается на сумме среднедневного заработка и количестве дней отпуска. Логично, что их изменение неминуемо отразится не только на сумме, причитающейся работнику, но и на подоходном налоге.

См. также нашу статью «Как правильно отразить в форме 6-НДФЛ отпускные?».

Приведем основные ситуации, в которых перерасчет отпускных неизбежен:

- Ошибка при расчете отпускных или среднего заработка.

- Дополнительные начисления сумм оплаты труда, произошедшие после начала отпуска (например, выплачена премия за прошлый год).

- Принятие решения о повышении окладов персонала после начала отдыха работника.

- Болезнь сотрудника во время отпуска.

- Отзыв из отдыха в связи с производственной необходимостью.

С 1 января 2023 года изменился срок уплаты НДФЛ с трудовых выплат, в том числе и с отпускных. В 2023 году он приходился на 28 число, месяц зависел от периода удержания. В 2024 году к указанному добавилась дополнительная платежная дата - 5-ое число. Сроков перечисления и удержания налога в каждом квартале отчетного периода стало шесть. Подробнее о периодах удержаниях и сроках перечисления налога в 2024 году, читайте в нашем материале.

Отражение пересчета отпускных в 6-НДФЛ в связи с ошибкой расчета

Корректировки в расчете среднемесячного заработка могут привести как к занижению, так и к завышению выплаченных отпускных и удержанного с них налога.

Расчет 6-НДФЛ начиная с 1 квартал 2024 года следует сдавать на бланке из Приказа ФНС России от от 19.09.2023 № ЕД-7-11/649@ в ред. приказа ФНС от 09.01.2024 № ЕД-7-11/1@. Значимые изменения претерпел раздел 1, что связано с увеличением сроков перечисления НДФЛ в каждом квартале отчетного периода. Добавились строки, отражающие суммы НДФЛ, подлежащие перечислению по четвертому, пятому и шестому сроку. Законодатели скорректировали и раздел 2: поменялся номер строки, связанной с отражением совокупной суммы дохода по всем физлицам, добавились строки с расшифровкой по периодам удержания к строкам 160 и 190.

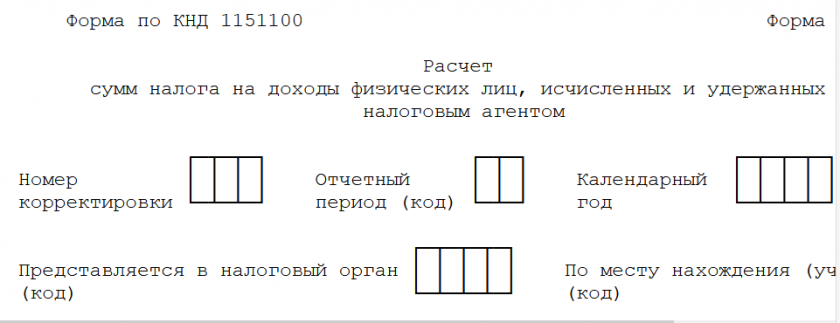

Вы можете бесплатно скачать актуальный бланк 6-НДФЛ для подготовки отчета за 3 квартал (9 месяцев) 2024 г., кликнув по картинке ниже:

6-НДФЛ за 3 квартал 2024 года (9 месяцев 2024 года)

6-НДФЛ за 3 квартал 2024 года (9 месяцев 2024 года)

Если вам нужен заполненный образец 6-НДФЛ за 3 квартал 2024 года, воспользуйтесь образцом от экспертов КонсультантПлюс. Пробный доступ к системе можно получить бесплатно:

Скачать бесплатно образец 6-НДФЛ за 3 кв. 2024 года в КонсультантПлюс

Скачать бесплатно образец 6-НДФЛ за 3 кв. 2024 года в КонсультантПлюс

Корректировка 6-НДФЛ по актуальной форме (в 2024 году)

Если в результате перерасчета отпускные получились к доплате, в отчетном периоде, когда эта доплата произведена, отразите в разделе 2 итоговые суммы с учетом доплаты. Это следует, например, из письма ФНС от 24.05.2016 № БС-4-11/9248. Подавать утоненный расчет за период выплаты отпускных не требуется.

Если результат перерасчета — к уменьшению, в 6-НДФЛ нужно отразить возврат излишне удержанного НДФЛ:

- в строке 030 раздела 1 формы с расшифровкой по строкам 031-036 в зависимости от того, в какой период удержания налога была возвращена та или иная сумма;

- в строке 190 раздела 2 за отчетный период, в котором был возврат НДФЛ, с расшифровкой по строкам 191-196 в зависимости от того, в какой период был произведен возврат.

Если возврата еще не было и отпускные были перечислены в том же налоговом периоде, в котором произведен их перерасчет, надо заполнить строку 180 раздела 2.

Отражение некоторых видов выплат в форме 6-НДФЛ может вызвать определенные затруднения, особенно у начинающих бухгалтеров. Предлагаем ознакомиться с порядком отражения ряда выплат в расчете 6-НДФЛ в 2024 году. Для этого оформите пробный доступ к системе. Это бесплатно.

За период, в котором была переплата по отпускным, подайте уточненку, указав в разделе 2 итоговые показатели с учетом уменьшенной суммы отпускных.

Корректировка 6-НДФЛ по прежней форме (до 2021 года)

Если в результате перерасчета сумма выплат уменьшилась, тогда, учитывая требования Порядка заполнения и представления расчета 6-НДФЛ, утвержденного приказом ФНС РФ от 14.10.2015 № ММВ-7-11/450@, от налогового агента потребуется следующее:

- Представить уточненку 6-НДФЛ за тот квартал, в котором ошибка была допущена, изменив показатели начисленного и полученного дохода, а также исчисленного налога (строки 020, 040 и 130).

- В форме 6-НДФЛ за тот квартал, в котором произошел перерасчет налога, необходимо отразить изменения только в строках 070 и 140.

- Если зачесть излишне удержанный налог в счет предстоящих платежей нет возможности, тогда сумму налога, возвращенную физлицу в квартале перерасчета, необходимо отразить в строке 090.

- Ни в периоде исправления, ни в периоде пересчета не меняются показатели по строкам 100, 110 и 120.

ВАЖНО! Для удержаний из заработной платы по причинам, не перечисленным в ст. 137 ТК РФ, понадобится письменное согласие работника.

Теперь рассмотрим случай корректировки заработка за прошлые периоды, который увеличил сумму отпускных. В этом случае доначисления сумм дохода и НДФЛ отражаются в периоде пересчета по строкам 020, 040, 070, 130 и 140, причем доплата отпускных будет являться доходом того периода, в котором она была осуществлена (подп. 1 п. 1 ст. 223 НК РФ).

Продление отпуска не повлияет на 6-НДФЛ

В соответствии со ст. 124 ТК РФ ежегодный отпуск подлежит продлению на период таких обстоятельств, как:

- болезнь, подтвержденная больничным листом;

- исполнение государственных обязанностей, на период выполнения которых предусмотрено освобождение от работы;

- другие случаи, предусмотренные отраслевым законодательством или внутренними нормативными актами.

В таких случаях для налогового учета НДФЛ последствий не будет, так как за все дни отпуска оплата уже выполнена, а перерасчет не производится. Что же касается пособия по нетрудоспособности, то суммы дохода и НДФЛ по больничным выплатам отражаются в 6-НДФЛ в том периоде, когда они были выплачены.

При согласовании с работником и в целях обеспечения нормальной работы предприятия неиспользованные из-за болезни или по другим причинам дни отпуска можно перенести на другой срок, и тогда перерасчет отпускных в 6-НДФЛ будет необходим.

Корректируем отчет при сокращенном отпуске

Выход работника из отпуска раньше положенного срока, как правило, связан либо с его болезнью во время отдыха, либо с отзывом по производственной необходимости.

В обоих случаях суммы излишне выплаченных сумм и удержанного НДФЛ могут быть засчитаны в счет иных доходов за отчетный период. В расчете 6-НДФЛ способ корректировки будет зависеть от того, в каком периоде произошло прерывание отпуска.

Если отдых работника начался и прервался в одном и том же отчетном периоде, то сумма излишне выплаченного дохода засчитывается как заработная плата, а сумма отпускных отражается уже с учетом корректировки. А вот в случае, когда пересчет затронул предыдущий квартал, необходимо действовать аналогично ситуации с корректировкой при уменьшении суммы начисленного дохода.

Итоги

Пересчет отпускных требует тщательного анализа причин и оснований для его проведения. В большинстве случаев можно обойтись изменением показателей 1-го и 2-го разделов расчета 6-НДФЛ за текущий период, но если были затронуты предыдущие кварталы, тогда подачи уточненных расчетов избежать не удастся.

Подскажите пожалуйста, следующая ситуация: сотрудник ушел в отпуск с 01 по 14 июля (выплачены отпускные 25.06.2021) - данные включены в отчет 6-НДФЛ за 2 квартал. Далее, не выходя из трудового отпуска, сотрудник берет длительный отпуск без сохранения заработной платы и, не выходя на работу, увольняется. При этом выясняется, что отпуск ему предоставили авансом, деньги он добровольно внес в кассу. Сумма сторнированных отпускных теперь должна попасть в корректирующий отчет 6-НДФЛ за 2 квартал (в строки 030 - 032 раздела 1)? А НДФЛ с них - в отчет 3 квартала в строку 190 раздела 2?