Перечень расходов по УСН 2025-2026 годов

С учетом требований норм гл. 26.2 НК РФ объект для начисления налога при рассматриваемом спецрежиме необходимо определять одним из двух способов:

Для первого способа вопрос расходов для целей налогообложения значения не имеет, а для второго играет очень важную роль.

Хотите всегда иметь развернутую информацию по данной теме? Тогда воспользуйтесь бесплатно пробным доступом к системе КонсультантПлюс. А если вы захотите пользоваться ею постоянно, здесь можно запросить ее стоимость.

О том, как сменить объект налогообложения на упрощенке, читайте в этой статье.

П. 1 ст. 346.16 НК РФ выделяет следующие расходы при УСН - доходы минус расходы:

- издержки по закупке, производству и установке основных средств;

О порядке списания основных средств на расходы при УСН читайте здесь.

- издержки на покупку НМА;

- издержки на закупку исключительных прав, ноу-хау, объектов интеллектуальной собственности;

- затраты, понесенные в связи с получением патентов;

- затраты, связанные с НИОКР;

- затраты на ремонт и улучшение основных средств — как собственных, так и арендованных;

- затраты, производимые в рамках договоров аренды;

- затраты по материальным расходам;

- затраты, связанные с оплатой труда;

- затраты на все виды обязательного страхования (пенсионное, социальное, медицинское, страхование жизни);

- расходы, связанные с оплатой услуг, оказываемых кредитными организациями;

Какие услуги, оказываемые кредитными организациями, могут быть учтены в расходах при УСН, читайте в статье «Учет услуг банка при УСН «доходы минус расходы» (нюансы)».

- затраты в виде сумм входного НДС;

Об отражении НДС при УСН читайте здесь и в материале «Как учитывать входной НДС при УСН?».

ВАЖНО! С 2025 года упрощенцы становятся плательщиками НДС. Некоторые из них автоматически получают освобождение от обязанностей плательщика, другие могут применять пониженные ставки НДС без права применения вычета. Подробнее о новшествах НДС для упрощенцев читайте в нашем материале.

- затраты, направленные на оплату таможенных платежей;

- затраты, связанные с командировками (оплата проезда до места выполнения служебного задания и обратно, оплата проживания, суточные);

- затраты на бухгалтерские, аудиторские, юридические и прочие подобные услуги, включая бухобслуживание;

Можно ли учесть консультационные расходы при УСН, узнайте из материала «Консультационные расходы при УСН доходы минус расходы»

- затраты на подготовку и переподготовку кадров;

Можно ли участие в конференции считать затратами на подготовку и переподготовку кадров, узнайте из публикации «Участие работников в конференциях — расход по УСН?».

- затраты на канцелярские принадлежности;

- затраты на почтовые, телефонные и другие офисные услуги;

- расходы на обеспечение мер по технике безопасности, предусмотренных НПА, и расходы, связанные с содержанием помещений и инвентаря здравпунктов, находящихся непосредственно на территории организации (с 2021 года);

- расходы на приобретение медизделий для диагностики (лечения) новой коронавирусной инфекции по перечню, утверждаемому Правительством, а также на сооружение, изготовление, доставку и доведение указанных медизделий до состояния, в котором они пригодны для использования (с 2021 года).

Подробный перечень расходов при УСН приведен в ст. 346.16 НК РФ.

ВАЖНО! С 2026 года вступает в силу поправка в ст. 346.16 НК РФ, которая позволяет помимо перечисленных учитывать и иные расходы, в соотвествие с правилами гл. 25 НК РФ. Таким образом, на упрощенке теперь можно учитывать все те же расходы, что и при общей системе налогообложения. При этом применяться должен кассовый метод исчисления налога.

О том, какие требования предъявляются к расходам, учитываемым при УСН, читайте в этой статье.

Как быть упрощенцам с декларациями по НДС в 2025-2026 годах, рассказали эксперты КонсультантПлюс. Оформите пробный доступ к системе и переходите в Готовое решение. Это бесплатно. Если вы хотите иметь полный постоянный доступ к системе, запросите ее расценки.

Ставки по УСН — 6 или 15%

Согласно ст. 345.20 НК РФ при применении объекта «доходы» для расчета единого налога предусмотрена ставка 6%, которую в регионах допускается снижать до 1%. По объекту «доходы минус расходы» с учетом вида деятельности налогоплательщика ставка налога может варьироваться от 5 до 15%.

Особенности признания и оценки расходов для конкретного вида деятельности приводятся в учетной политике.

Важно! Все расходы, которые уменьшают налогооблагаемую базу по УСН «доходы минус расходы», должны быть документально подтверждены и экономически обоснованы (п. 2 ст. 346.16, п. 1 ст. 252 НК РФ).

Признание материальных расходов при УСН, а также других видов расходов

П. 2 ст. 346.17 НК РФ определяет следующие моменты для признания организацией или ИП расходов при УСН - доходы минус расходы:

1. Материальные расходы принимаются на дату оплаты задолженности одним из нижеперечисленных способов:

- перечислением денежных средств с расчетного счета налогоплательщика;

- выдачей денежных средств из кассы;

- любым другим способом погашения долга.

К таким расходам УСН, перечень которых определен с учетом требований гл. 25 НК РФ, относятся:

- закупка сырья, в т. ч. используемого для технологических целей;

- закупка различного вида оборудования и прочего хозинвентаря;

- закупка комплектующих изделий, полуфабрикатов;

- закупка работ и услуг, задействованных в процессе производства;

- использование основных средств и иного имущества, связанного с природоохранной деятельностью.

2. Расходы, производимые в связи с расчетами по оплате труда при УСН, признаются в том же порядке, что и материальные расходы.

В части перечня УСН-расходов, относящихся к оплате за трудовую деятельность, также следует руководствоваться положениями гл. 25 НК РФ. В число этих расходов входят:

- выплата заработной платы сотрудникам;

- премии и прочие выплаты стимулирующего характера;

- стоимость бесплатно предоставляемых работникам коммунальных услуг, питания и продуктов;

- расходы на закупку и производство форменной одежды сотрудников, которая передается им на бесплатной основе или реализуется им по льготной цене.

Полный перечень расходов на оплату труда содержит ст. 255 НК РФ.

3. Расходы по оплате стоимости товаров, которые были приобретены с целью дальнейшей реализации, принимаются по мере их продажи.

Подробнее про учет списания товаров при применении УСН читайте здесь.

4. Иные особенности признания расходов таковы:

- налоговые издержки списываются по дате фактической уплаты налогов;

- расходы на основные средства и НМА признаются в конце налогового периода в размере уплаченных сумм;

Подробнее см. здесь.

- при оплате векселем расходы учитываются на дату оплаты векселя, однако если вексель передается в пользу третьих лиц, то дате признания расхода соответствует момент его передачи.

Учет доходов и расходов упрощенцы ведут в КУДИР. Как заполнить книгу по актуальной форме, мы рассказали в этой статье.

С 2024 года применяется новый бланк КУДиР для УСН. Готовый образец заполнения КУДИР за 2025 год вы можете найти в КонсультантПлюс. Получите пробный доступ бесплатно и переходите в материал. Если вы хотите иметь полный постоянный доступ к системе, запросите ее расценки.

Расходы, которые нельзя учесть при УСН «доходы минус расходы»

Перечень некоторых видов расходов, которые, по мнению чиновников, не уменьшают налогооблагаемую базу по УСН «доходы минус расходы» представлены в таблице. Перечень актуален для 2025 года. С 2026 года в связи с новшествами некоторые позиции могут быть пересмотрены.

|

Расходы, не уменьшающие налоговую базу по УСН «доходы минус расходы» |

Обоснование |

|

Расходы на выплату дивидендов |

Письмо Минфина России от 22.07.2019 № 03-11-11/54321 |

|

Расходы ИП на оплату проезда и найма жилого помещения самому себе в качестве расходов на командировки |

Письма Минфина России от 16.08.2019 № 03-11-11/62269, от 26.02.2018 № 03-11-11/11722 |

|

Расходы на приобретение объектов недвижимости по договорам участия в долевом строительстве до получения в собственность оконченных строительством объектов |

Письмо Минфина России от 26.08.2019 № 03-11-11/65390 |

|

Комиссия банку за досрочное погашение кредита, уплачиваемое в фиксированной сумме |

Письмо Минфина России от 06.08.2019 № 03-11-11/59072 |

|

Авансовые платежи (предоплата) |

Письма Минфина России от 20.05.2019 № 03-11-11/36060, от 03.04.2015 № 03-11-11/18801

|

|

Компенсации работникам затрат, связанных с исполнением трудовых обязанностей |

Письмо Минфина России от 21.03.2019 № 03-11-06/2/18724 |

|

НДФЛ с зарплаты работников* *Налог нельзя списать по отдельному основанию, но он все же учитывается в расходах — как часть зарплаты |

Письмо Минфина России от 01.06.2018 № 03-11-06/2/37590 |

|

Расходы в виде хищения денежных средств при отсутствии виновных лиц |

Письмо Минфина России от 19.12.2016 № 03-11-06/2/76035 |

|

Расходы, связанные с возмещением убытков частным охранным предприятием своим клиентам от хищения принадлежащего им имущества |

Письмо Минфина России от 17.08.2007 № 03-11-04/2/202 |

|

Расходы на почтовые услуги, связанные с нереализованными товарами, в том числе через компьютерные сети |

Письма Минфина России от 01.09.2016 № 03-11-06/2/51055, от 30.05.2016 № 03-11-06/2/31125 |

|

Расходы по оплате суммы, удержанной транспортным агентством или перевозчиком при сдаче авиабилета командированным работникам по причине переноса даты вылета, и стоимости билетов по перенесенному рейсу в случае, если сдать билеты не было возможности |

Письмо Минфина России от 18.07.2016 № 03-11-06/2/41888 |

|

Расходы, связанные со списанием сомнительных долгов, в том числе безнадежных долгов (долгов, нереальных к взысканию) |

Письма Минфина России от 20.02.2016 № 03-11-06/2/9909, от 23.06.2014 № 03-03-06/1/29799 |

|

Расходы на санаторно-курортное лечение работников |

Письмо Минфина России от 30.04.2015 № 03-11-11/25285 |

|

Расходы в виде отрицательной курсовой разницы, возникающей при покупке иностранной валюты по курсу выше курса ЦБ РФ (продаже иностранной валюты по курсу ниже курса ЦБ РФ) |

Письма Минфина России от 28.08.2015 № 03-11-09/49620, ФНС России от 15.09.2015 № ГД-4-3/16204@ |

|

Расходы на оплату труда учредителя организации, являющегося ее единственным учредителем и членом |

Письмо Минфина России от 19.02.2015 № 03-11-06/2/7790 |

|

Расходы на оплату услуг по предоставлению персонала сторонними организациями |

Письма Минфина России от 23.01.2015 № 03-07-08/1947, от 22.04.2008 № 03-11-04/2/75, России от 28.11.2006 № 03-11-04/3/511 |

|

Расходы на личные нужды индивидуального предпринимателя |

Письмо Минфина России от 16.01.2015 № 03-11-11/665 |

|

Расходы на оплату услуг по ведению реестра акционеров специальной организации-регистратора, имеющей соответствующую лицензию |

Письмо Минфина России от 17.11.2014 № 03-11-06/2/57962 |

|

Расходы на обеспечение нормальных условий труда |

Письмо Минфина России от 24.10.2014 № 03-11-06/2/53908 |

|

Расходы на оплату права установки и эксплуатации рекламной конструкции |

Письма Минфина России от 01.09.2014 № 03-11-06/2/43627, ФНС России от 06.08.2014 № ГД-4-3/15322@ |

|

Расходы на электронную цифровую подпись, покупку услуг удостоверяющего электронную цифровую подпись центра и предоставление сертификата ключа электронной цифровой подписи, произведенные для участия в электронных торгах |

Письмо Минфина России от 08.08.2014 № 03-11-11/39673 |

|

Расходы по специальной оценке условий труда |

Письма Минфина России от 30.06.2014 № 03-11-09/31528,от 16.06.2014 № 03-11-06/2/28551, ФНС России от 30.07.2014 № ГД-4-3/14877 |

|

Расходы налогоплательщика-арендодателя на оплату услуг сторонней организации по поиску арендаторов |

Письмо Минфина России от 07.08.2014 № 03-11-11/39112 |

|

Себестоимость испорченного товара |

Письмо Минфина России от 12.05.2014 № 03-11-06/2/22114 |

|

Расходы на информационные услуги |

Письмо Минфина России от 16.04.2014 № 03-07-11/17285 |

|

Расходы в виде платы за технологическое присоединение реконструируемых энергопринимающих устройств, объектов по производству электрической энергии, а также объектов электросетевого хозяйства, присоединенная мощность которых увеличивается, к действующим электрическим сетям |

Письмо Минфина России от 17.02.2014 № 03-11-06/2/6268 |

|

Расходы на оплату услуг по управлению финансово-хозяйственной деятельностью организации |

Письма Минфина России от 13.02.2013 № 03-11-06/2/3694, от 05.02.2009 № 03-11-06/2/15 |

|

Плата за выдачу выписки из ЕГРЮЛ |

Письмо Минфина России от 16.04.2012 № 03-11-06/2/57 |

|

Расходы на изготовление антитеррористического паспорта торгового центра, а также на изготовление табличек, обозначающих парковочные места для инвалидов на автомобильной стоянке около торгового центра |

Письмо Минфина России от 12.03.2012 № 03-11-06/2/41 |

|

Возмещение работникам затрат, связанных со служебными поездками, работникам, постоянная работа которых осуществляется в пути или имеет разъездной характер, а также работникам, работающим в полевых условиях или участвующим в работах экспедиционного характера |

Письмо Минфина России от 16.12.2011 № 03-11-06/2/174 |

|

Расходы на приобретение имущественных прав, в частности права требования долга |

Письма Минфина России от 14.09.2018 № 03-11-12/65807, от 15.12.2011 № 03-11-06/2/172, от 02.06.2011 № 03-11-11/145, Определение ВС РФ от 09.04.2018 № 309-КГ17-23668 |

|

Расходы в виде стоимости приобретенных для перепродажи прав на музыкальные и видеопроизведения на основании лицензии |

Письмо Минфина России от 24.08.2011 № 03-11-11/218 |

|

Затраты по доведению товаров до состояния, в котором они пригодны к реализации |

Письмо Минфина России от 08.06.2011 № 03-11-06/2/91 |

|

Расходы на приобретение книжек МДП, дающих право на проезд автомашин по территории иностранных государств без таможенного досмотра |

Письмо Минфина России от 28.01.2011 № 03-11-06/2/09 |

|

Расходы на оплату услуг сторонней организации по уборке и вывозу снега с прилегающей территории, а также расходы, связанные с произведенными работами по территориальному благоустройству |

Письма Минфина России от 07.03.2019 № 03-11-11/14858, от 22.10.2010 № 03-11-06/2/163 |

|

Оплата жилья для проживания работников, трудящихся вахтовым методом |

Письмо ФНС России от 14.09.2010 № ШС-37-3/11177@ |

|

Расходы на неисключительные права на программы для ЭВМ и базы данных, приобретенные для перепродажи |

Письма Минфина России от 09.11.2009 № 03-11-06/2/238 и от 05.11.2009 № 03-11-06/2/236 |

|

Расходы на уплату денежных средств банку за приобретение права требования задолженности с организации-должника по кредитному договору |

Письмо Минфина России от 13.10.2009 № 03-11-06/2/207 |

|

Расходы на подписку на печатные издания, в том числе расходы на подписку на бухгалтерскую литературу |

Письма Минфина России от 10.08.2009 № 03-11-06/2/151, от 17.01.2007 № 03-11-04/2/12 |

|

Вступительные взносы в некоммерческие организации и взносы в фонды некоммерческих организаций |

Письмо Минфина России от 14.07.2009 № 03-11-06/2/124 |

|

Расходы на оплату комиссии банку за изготовление банковских карт |

Письмо Минфина России от 14.07.2009 № 03-11-06/2/124 |

|

Расходы на подготовку документации и уплату сбора, связанные с участием в конкурсных торгах |

Письмо Минфина России от 13.05.2009 № 03-11-06/2/85 |

|

Расходы в виде стоимости выкупаемой муниципальной земли |

Письмо Минфина России от 15.04.2009 № 03-11-06/2/65 |

|

Расходы на изготовление и размещение на фасаде здания световой вывески |

Письмо Минфина России от 08.09.2008 № 03-11-04/2/135 |

|

Расходы на приобретение имущественных прав |

Письмо Минфина России от 31.07.2007 № 03-11-04/2/191 |

|

Расходы, связанные с участием организации в конкурсных торгах (тендерах) на право заключения контрактов и договоров |

Письмо Минфина России от 02.07.2007 № 03-11-04/2/173 |

|

Расходы на оплату услуг, осуществляемых сторонней организацией по ведению кадрового учета (ввиду отсутствия отдела кадров) |

Письмо Минфина России от 29.03.2007 № 03-11-04/2/72 |

|

Расходы на обеспечение нормальных условий труда, а именно расходы, связанные с приобретением питьевой воды и приобретением обогревателей для административного здания |

Письмо Минфина России от 26.05.2014 № 03-11-06/2/24963, от 26.01.2007 № 03-11-04/2/19

|

|

Расходы на обеспечение нормальных условий труда, а именно расходы, связанные с приобретением и установкой кондиционеров в офисном помещении |

Письмо УФНС России по г. Москве от 05.10.2007 № 18-11/3/095267 |

|

Расходы на приобретение печатных изданий по налоговому учету, а также отраслевых справочников |

Письмо УФНС России по г. Москве от 15.01.2007 № 18-11/3/02091@ |

|

Сумма НДС, предъявленная покупателю и уплаченная в бюджет |

Письмо Минфина России от 09.11.2016 № 03-11-11/65552

|

|

Штрафы, пени, неустойки по хозяйственным договорам |

Письмо Минфина РФ от 07.04.2016 № 03-11-06/2/19835

|

См. также статью «Расходы, которые чиновники запрещают учитывать "упрощенцу"».

Что делать, если расходы превышают доходы при УСН?

При расчете и уплате налога следует обратить внимание на то, что ст. 346.18 НК РФ предусмотрена уплата минимальной суммы налога, определяемой как произведение 1% и суммы полученных доходов.

Уплата минимального налога осуществляется в случаях:

- если за налоговый период получен убыток;

- если минимальная сумма налога превышает налог, полученный по итогам налогового периода.

О налоговом убытке при УСН читайте здесь.

Убытком следует считать сумму превышения расходов над суммой полученных доходов за налоговый период.

В отношении убытка нужно учитывать нижеперечисленные возможности и условия его списания в целях гл. 26.2 НК РФ:

- убыток можно отражать в расходах будущих периодов;

- можно формировать налоговую базу с учетом ее уменьшения на сумму убытка в течение 10 лет, следующих за периодом его получения;

- при неоднократном получении убытков необходимо осуществлять их перенос в порядке очередности;

- необходимо обеспечивать сохранность документов, подтверждающих убыток, в течение всего срока его переноса;

- не требуется брать убыток в расчеты в случае смены режима УСН.

Об учете УСН-убытка в ситуации смены режима читайте в материале «Можно ли перенести на будущее убытки, полученные в период применения УСН, если вы перешли на общий режим налогообложения, а затем вновь вернулись на УСН?».

Заполнение декларации при УСН

В соответствии с НК РФ представление декларации по УСН осуществляется 1 раз за год. С 1 января 2023 года срок сдачи декларации приходится на 25 число, но также разных месяцев: у организаций это март, у предпринимателей - апрель.

В итоге крайний срок сдачи декларации по УСН за 2025 год:

- 25 марта 2026 года - для юрлиц,

- 27 апреля 2026 года (перенос с субботы 25 апреля) - для ИП.

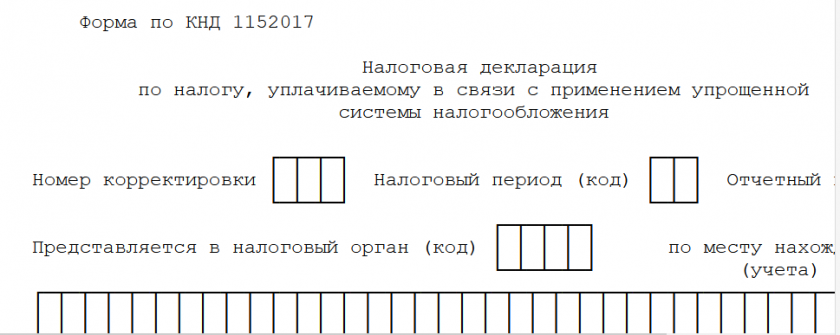

Для отчета за 2025 год применяется форма декларации по УСН, утв. приказом ФНС от 02.10.2024 № ЕД-7-3/813@. Скачать бланк можно бесплатно, кликнув по картинке ниже:

Декларация по УСН 2025-2026

Декларация по УСН 2025-2026

Заполняя бланк декларации по УСН с объектом налогообложения «доходы минус расходы», необходимо обратить внимание на раздел 2.2, который содержит информацию о полученных доходах и затратах налогоплательщика.

Бланк декларации по УСН и примеры ее заполнения смотрите и скачивайте в этом материале.

Уплата налога производится авансовыми платежами по итогам каждого из отчетных периодов (кварталов). С 1 января 2023 года авансовые платежи перечисляются не позднее 28-го числа месяца, следующего за отчетный периодом, в составе единого налогового платежа. Налог по итогам года организации должны перечислить до 28 марта, а ИП — до 28 апреля.

Смотрите наш календарь бухгалтера на УСН.

Подробнее о сроках подачи отчетности и уплаты налога читайте в статье «Какие установлены сроки сдачи декларации по УСН?».

Итоги

Затраты, производимые при УСН, в целях налогового учета необходимо определять только в случае, если для расчета налога используется объект налогообложения «доходы минус расходы». При этом гл. 26.2 НК РФ предусмотрено понятие минимального налога, который следует уплачивать при превышении расходов над доходами налогоплательщика и получении убытка. С 2026 года при УСН "доходы минус расходы" перечень расходов стал открытым.

УСН (доход минус расход).Производим детскую одежду и продаем на Валдберис.Входит ли в расход логистина на Валдберис? И если да,как ее документально подтвердить?

С 2026 года перечень расходов при УСН стал открытым, поэтому в 2026 году затраты на логистику точно можно будет учесть. Считаю, что такие затраты и при закрытом перечне можно было учитывать. Документами от ВБ, которые они дают на логистику.

С 1 января 2026 года планируем перейти с 6% доходы на 15% д-р.

Смогу ли я учесть в расходы в 2026 году дополнительный страховой взнос в размере 1% от дохода свыше 300 тысяч рублей за 2025 год?

Может, ООО - юрлицо, он сдает как физик, с точки зрения права, это два разных субъекта.

Спасибо

Перешли с УСН6 на УСН15.

Мы компания занимающаяся перепродажей и монтажём межкомнатных дверей.

Какие мы несем расходы.

1. Аренда склада и офиса.

2. Оплата поставки изделий у завода производителя

3. Оплата услуг контрагентов (дизайнеров) по привлечению клиентов (10% от суммы заказа)

4. Мелкие расходы на услуги связи, банковское обслуживание, эквайринг

5. Офисные принадлежности

6. Расходники для произведения монтажных работ

Что из этого может не подходить для зачета в расход и уменьшение налогооблагаемой базы?

При усн доходы минус расходы, расходы по начислению налогов в ПФР.ФС,ФФОМС и несчастный случай берутся в расходы или нет?

Можно ли что-то из этого учесть как расходы?

В поликлинике везде стоят кулеры с водой,которую приобретают для посетителей.

Можно ли такую воду ( а ее нет в перечне расходов) принимать в расход.

Вы в свою очередь можете подвести эти расходы под любой понравившийся пункт ст. 346.16 НК РФ, но Вы же сами понимаете, что это чревато претензиями со стороны налоговиков, иначе бы у Вас в принципе не возник такой вопрос

Организация на УСН, в собственности здание и прилегающий земельный участок, Можно ли принимать расходы по вывозу снега и мусора с территории предприятия? Основной вид деятельности: сдача в аренду нежилых помещений.

Заранее спасибо за ответ.

ИП УСН Доходы-расходы, оказываем экспедиционные услуги.

Доставка грузов, привлекая сторонние организации, т.е. мы посредники.

Получаем оплату на перевозку груза, находим компанию перевозчика и оформляем у них заказ на доставку этого груза от своего имени, оплачивая их услуги.

Можем ли мы стоимость услуг перевозки сторонними организациями принимать в наш расход?

Спасибо!

К расходам УСН не принимаются "Аренда конференц-зала", "Организация питания", "Организация участия в конгрессе", "Организация участия в симпозиуме"?

Если Вы встречаете своих гостей, то данные расходы относятся к представительским и не уменьшают базу по УСН, поскольку представительских расходов точно нет в приведенной мной норме.

Если это оказание услуг в рамках конкретного договора, то это материальные расходы. И уже здесь все шансы на успешное уменьшение налогооблагаемой базы.

Здравствуйте!

К первичным документам, подтверждающим произведенные расходы, относятся:

- документы, подтверждающие оказание услуг. О них вы можете почитать здесь;

- платежные документы, подтверждающие факт оплаты услуг, так как при УСН расходы признаются кассовым методом (платежное поручение, выписка банка по операциям на расчетном счете и иные документы, подтверждающие оплату денежных средств за соответствующую услугу, см. письмо Минфина от 25 июля 2022 г. № 03-11-06/2/71242).

Если ваш исполнитель - самозанятое лицо, то еще поребуется чек, который выписывает самозанятый при получении оплаты.

Организация на УСН Доходы-расходы, принимаются ли расходы по обязательной аккредитации медицинских работников, а так же о повышении квалификации сотрудников?

- образовательная организация имеет право на ведение образовательной деятельности;

- прохождение независимой оценки квалификации осуществляется на основании договора оказания услуг по проведению независимой оценки квалификации в соответствии с законодательством РФ;

- обучение проходят либо работники налогоплательщика, заключившие с ним трудовые договоры, либо физлица, заключившие с налогоплательщиком договоры, предусматривающие обязанность не позднее трех месяцев после окончания указанного обучения, заключить с налогоплательщиком трудовой договор и отработать у него не менее одного года;

- независимую оценку квалификации на соответствие требованиям к квалификации в соответствии с законодательством РФ проходят работники налогоплательщика, заключившие с ним трудовой договор.

Организация на УСН Доходы-расходы, принимаются ли расходы по благоустройству территории?

В связи с поддержанием теплохода в надлежащем виде ООО несет следующие расходы: заработная плата капитана-механика и страховые взносы с его ФОТ, транспортный налог, ежемесячная аренда места на причале, плата за подъем и спуск теплохода для проведения ремонтных и профилактических работ, работы по ремонту и замене запчастей, запчасти и масла.

Можно ли учесть в целях налогообложения каждый из вышеперечисленных расходов?

С одной стороны, это Ваше основное средство, оно находится у Вас на балансе. Все перечисленные затраты - материальные, зарплатные, взносы, налоги, ремонт, аренда - все это перечислено в перечне расходов ст. 346.16 НК РФ. Вроде как при расчете базы уменьшить на них сумму доходов разрешено.

С другой стороны, критериями отнесения имущества к основным средствам являются:

- использование организацией в ходе обычной деятельности при производстве и (или) продаже ею продукции (товаров), при выполнении работ или оказании услуг, для охраны окружающей среды, для предоставления за плату во временное пользование, для управленческих нужд, либо для использования в деятельности некоммерческой организации, направленной на достижение целей, ради которых она создана;

- способность приносить организации экономические выгоды (доход) в будущем (обеспечить достижение некоммерческой организацией целей, ради которых она создана).

См. подп. б) и г) п. 4 ФСБУ 6/2020. У Вас не выполняется ни одно из приведенных условий. А если нет доходов от использования имущества, то правомерно ли учитывать в расходах затраты на его содержание? Мне кажется, что не совсем. Другой вопрос, как будут налоговики проверять этот момент, мне сложно сказать. В общем риски, что налоговики могут снять такие расходы, существуют.

И возможно ли мне включать в расход затраты на бензин, если я регулярно езжу к арендаторам.

- обоснованы;

- документально подтверждены;

- направлены на получение доходов.

Поэтому думаю да, можете.

Я - ИП. Торговля стройматериалами. Доходы минус расходы.

Снимаю в аренду помещение, арендодатель на сумму арендной платы берет у меня товар,

мы подписываем накладные на товар, акт аренды за месяц, и по договору аренды стоимость арендной платы зачитываем стоимостью товара.

Можно учесть сумму арендной платы в Расходах?

Подскажите по такому вопросу: организация отправляет товары (которыми торгует) через Боксберри. Они в свою очередь берут комиссию за передачу физическим лицам. Сумма комиссии идет в расход? Организация на доходы-расходы 15%.

Для ООО и ИП -при УСН 15% (доходы минус расходы):

Действительно нельзя учитывать в Расходах для уменьшения Авансового платежа по налогу на прибыль - Авансовые платежи Поставщикам за Товар по договору Поставки (в т.ч. медицинское об-ние), если Товар не отгружен Покупателю!!!!

Анатолий

Добрый день! УСН доходы минус расхода. Приобрели земельный участок в 2019 году. Можно ли стоимость участка включить в расходы 2019 года и отразить в книге доходов и расходов в разделе 2 и 3.

Спасибо.

Добрый день. Можно!2018 год Доходы — 2 650 000 рублей. Расходы — 3 200 000 рублей. Убыток — 550 000 рублей. Минимальный платеж по итогам года — 26 500 рублей (2 650 000 х 1%). 2019 год Доходы — 4 800 000 рублей. Расходы — 3 100 000 рублей. Налоговая база по итогам 2019 года может быть уменьшена на сумму минимального налога, уплаченного за 2018 год и убытка, полученного в этом периоде. Таким образом, база по единому налогу составит 1 123 500 рублей (4 800 000 — 3 100 000 — 26 500 — 550 000). Налог, который нужно будет заплатить за 2018 год, будет равен 168 525 рублей (1 123 500 х 15%).

По окончании 2019 (по данному примеру) включить в 3 раздел КУДиР.

Цитата (Статья 346.16. Порядок определения расходов):

1. При определении объекта налогообложения налогоплательщик уменьшает полученные доходы на следующие расходы:

......

22) суммы налогов и сборов, уплаченные в соответствии с законодательством о налогах и сборах, за исключением налога, уплаченного в соответствии с настоящей главой, и налога на добавленную стоимость, уплаченного в бюджет в соответствии с пунктом 5 статьи 173 настоящего Кодекса;

Минимальный налог не включаете в расходы, также как и сам налог по УСН

Оплатили в 2018г. за 2017г.,могу ли поставить в расход 2018г.

ИП доходы минус расходы,спасибо.