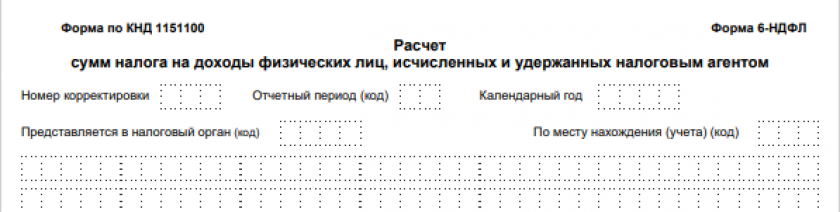

Назначение формы 6-НДФЛ

Для улучшения контроля над своевременным поступлением в бюджет налога на доходы была разработана форма 6-НДФЛ.

Эту форму сдают предприниматели и организации, имеющие наемных работников или являющиеся налоговыми агентами к физлицам. Задача сдающих отчет — предоставить достоверную информацию по всем исчисленным доходам, вычетам, платежам по налогу. Задача проверяющих — проконтролировать, что налог рассчитан верно и уплачен вовремя.

ВАЖНО! С отчетности за 1 квартал 2024 года форма 6-НДФЛ обновлена. Подробности в статье.

Для заполнения отчета должны использоваться данные из налоговых регистров. Это требование ст. 80 НК РФ. Отсутствие такого регистра будет считаться нарушением и штрафоваться контролерами. Этот регистр можно разработать самостоятельно, утвердив в учетной политике его форму. Ежемесячно нужно вести учет начислений зарплаты и иных доходов, расчета и удержания налога, дат перечисления налога в бюджет.

Посмотреть, как правильно составить такой регистр, можно в нашей статье «Образец заполнения налогового регистра для 6-НДФЛ».

С отчетности за 1 квартал 2024 года форма 6-НДФЛ обновлена Приказом ФНС России от 09.01.2024 № ЕД-7-11/1@. Вы можете бесплатно скачать актуальный бланк 6-НДФЛ и образцы его заполнения для разных периодов, кликнув по картинке ниже:

6-НДФЛ за 1 квартал 2024 года

6-НДФЛ за 1 квартал 2024 года

Заполнить расчет за 1 квартал 2024 года вам поможет образец от КонсультантПлюс. Посмотреть его можно бесплатно, получив пробный онлайн доступ к системе.

Данные в разделе 2 расчета указываются нарастающим итогом с начала года, в 1-м — только за 3 последних месяца. При этом в стр 020 раздела 1 данные указываются нарастающим итогом с начала расчетного периода.

Как заполнить остальные строки нового отчета, пошагово рассмотрено в КонсультантПлюс. Авторитетное мнение экспертов справочно-правовой системы смотрите в Готовом решении, получив бесплатный пробный доступ к справочно-правовой системе.

Строка 140 находится во втором разделе отчета. Рассмотрим алгоритм его заполнения.

Общие правила для 2-го раздела отчета

Второй раздел представляет собой сводную таблицу данных по налогу на доходы физлиц за период предоставления — налоговую базу и рассчитанные агентом показатели.

Для каждой ставки налога заполняйте новый раздел 2. Если у вас большие зарплаты (есть ставка 15%), либо работник получил матвыгоду, или у вас работает нерезидент, доходы которого облагаются по отличной от резидента ставке, вам предстоит заполнить несколько разделов 2 — по одному на каждую ставку.

Вы укажете сумму дохода в поле 120 (с выделением в поле 121 доходов высококвалифицированных специалистов), сумму вычетов — в поле 130, и в стр. 140 надо будет указать сумму исчисленного налога. Отдельно здесь надо выделить сумму налога, исчисленного с доходов высококвалифицированных специалистов (по строке 141).

Данные для отражения по строке 140 6-НДФЛ

Согласно ст. 210 НК РФ налог исчисляется как процент от налоговой базы. При этом налоговая база — это общий доход налогоплательщика, уменьшенный на сумму предоставленных в соответствии с НК РФ вычетов.

Основные процентные ставки налога для резидентов, действующие на текущий момент, такие:

- 13% — это может быть зарплата, вознаграждения по договорам ГПХ, доходы от продажи недвижимости или некоторые прочие доходы;

- 15% — ставка с доходов свыше 5 млн руб.;

- 35% — с суммы экономии на процентах при получении заемных средств в части превышения установленных размеров.

Общую картину по ставкам НДФЛ поможет понять наша рубрика «Ставка НДФЛ».

Расчетная формула для исчисления налога налоговым агентом проста:

(Доход физ. лица – Предоставленные вычеты) × Ставка налога для данного вида дохода

Именно эта сумма должна будет появиться в строке 140 расчета 6-НДФЛ. То есть применительно к отчету это будет выглядеть так:

(Стр. 120 – Стр. 130) × Стр. 100 / 100.

Если расчетный показатель не совпадет с указанной суммой, то это не всегда будет ошибкой. Налог рассчитывается в полных рублях. По правилам округления сумма налога менее 50 коп. отбрасывается, а 50 коп. и более округляется до полного рубля (погрешность округления). Допустимым является расхождение в любую сторону до 1 руб. на каждое физлицо.

Например, если по строке 110 «Количество физических лиц, получивших доход» у вас указано 54 человека и за отчетный период доходы были выплачены 3 раза, то сумма по строке 140 за 1-й квартал может на 162 руб. отличаться от рассчитанной по формуле (54 × 1 × 3).

ВАЖНО! А вот если расхождение превысило максимальную погрешность, то налоговики посчитают, что сумма начисленного НДФЛ занижена или завышена. Следствием этого будет письмо с просьбой дать пояснения и предоставить корректировочный расчет.

Как это сделать, смотрите в нашей статье «Как правильно заполнить уточненку по форме 6-НДФЛ?».

После заполнения строк 100–156 можно переходить к строке 160, в которой будут подведены итоги по удержанному налогу.

ВАЖНО! Суммы исчисленного и удержанного налогов (строки 140 и 160 соответственно) могут не совпадать. Это особенно актуально было в предшествующие года (до 2023 года), например, в ситуации, когда зарплата начислялась в одном квартале, а выплачивалась в первом месяце следующего квартала. Но и теперь, когда НДФЛ исчисляется при выплате каждой части заработной платы, равенство указанных строк не введено контрольными соотношениями из Письма ФНС России от 20.12.2023 № БС-4-11/15922@.

Давайте сравним даты исчисления налога и даты удержания, актуальные для 2024 года.

|

Доход |

Срок исчисления налога |

Срок удержания налога |

|

Оплата труда |

В день выплаты |

В день выплаты в денежной форме |

|

Выплаты при увольнении |

В день выплаты |

В день выплаты |

|

Выплаты больничных и отпускных |

В день выплаты |

В день выплаты |

|

Дивиденды |

В день выплаты |

В день выплаты |

|

Командировочные расходы (не подтвержденные документально, «сверхсуточные») |

Последний день месяца утверждения авансового отчета |

В день выплаты зарплаты за месяц, в котором утвержден авансовый отчет |

|

Доход в натуральной форме |

В день передачи дохода |

В день выплаты ближайшего дохода в денежной форме |

Таким образом, мы видим, что даты расчета налога и его удержания не совпадают довольно часто. А значит, неравенство строк 140 и 160 — обычное дело.

Подробнее о датах получения доходов рассказано в статье «Дата фактического получения дохода в форме 6-НДФЛ».

Об отражении дивидендов в 6 НДФЛ читайте статью «Как правильно отразить дивиденды в форме 6-НДФЛ?».

ВАЖНО! С 2024 года подавать два уведомления по НДФЛ стало обязанностью. Кроме того, изменились сроки подачи уведомлений и сроки перечисления НДФЛ. Подробнее - в материале.

Пример заполнения строки 140

Строка 140 в целом не сложна в заполнении. Но для наглядности рассмотрим пример.

Пример

В ООО «Сады» сумма выплаченной заработной платы за 1 квартал 2024 года:

- в январе — 135 000 руб.;

- феврале — 135 000 руб.;

- в марте — 155 000 руб.

Вычеты работникам не предоставляются, высококвалифицированных работников нет. Отчет будет заполнен таким образом:

Итоги

Отражение в отчете 6-НДФЛ исчисленного налога на доходы физических лиц — процесс, требующий знания нюансов законодательства. При этом существующие основные формулы для расчета показателей отчета помогут вам самостоятельно проверить корректность своих учетных данных, не дожидаясь запроса из налоговой инспекции.

Регитстры ведутся естественно.

Только вот в регистре данные поменялись, а в отчете нет.

Было все перепроведено и заново сформировано.

Потому и вопрос возник, проверить каждый документ, где удерживался НДФЛ.

В итоге, была просто техническая ошибка - не обновился НДФЛ при корректировке суммы к выплате, т.к. сумма была отличная от суммы начисления.

Раздел 2 1

КС 1.3

1 Сумма налога в стр.140 Раздела 2 = (стр.110 - стр.130) х стр.100 Раздела 2 (при значении ставки налога 13%) / 100, с допустимой погрешностью 3 руб. х стр.120 Раздела 2 (для отчетов за 1 квартал, полугодие, 9 месяцев) и 4 руб. х стр.120 Раздела 2 (для отчетов за год)

Детализация: 179 860 = 183 034 ((1 481 153,5 - 73 200) х 13 / 100) ± 39 (3 х 13)

Нарушение: Ошибочная сумма налога

Рекомендации: Уточните сумму налога в стр.140 Раздела 2

Основание: Письмо ФНС России от 19.04.2023 N БС-4-11/5042@

Дополнительно: Страница 1 Раздела 2

уже все проверила не пойму где искать ошибку?

А строка 130

143600

Не могу прикрепить фото, где хоть искать ошибку

143600, а что тогда это за цифры: ((1 481 153,5 - 73 200) х 13 / 100)?

Сотрудник стал НЕРЕЗИДЕНТОМ 31 марта 2023г. ЗПЛ за март выплачена 31 марта. Налог ндфл посчитан с 1по 30 марта 13% . за 31 марта 30%. лист раздела 2 со ставкой 30% заполнен так: стр110 вся сумма дохода с начала года. стр 140= сумме исчисленного и удержанного налога(т.е налог 13%+за один день 31 марта 30%) .ЭТО правильно? проверка контр соотношений ошибок не выдавала. программа 1с заполнила сначала также.

но сегодня 20 апреля после обновлений патчей 1С программа выдает Нарушение- Ошибочная сумма налога по стр 140. т.е предлагает заполнить стр 140 как вся сумма дохода х30%. Но сотрудник имеет договор , где прописано, что с 31 марта 2023г он работает удаленно по конкретному адресу в КАзахстане.

и в календарном 2023 г срок нерезидентства у него наступит только в июле 2023г.

Какую же сумму НДФЛ заполнить в стр 140 за 1 кв 2023г???

И не поняла момент, Вы пишете, что нерезидентство наступило 31 марта, а потом тут же пишите, что оно наступит в июле. Так все-таки когда истекают эти 183 дня? Они же истекают не по договору, а по фактическому количеству дней, проведенному физлицом за пределами РФ.

Аванс за март выплачен 24.03.23г.

Включается ли он в раздел 2 по строкам 140 и 160 в 6 НДФЛ за 1 ка 2023г.?

Ваш эксперт в вэбсеминаре по 6 НДФЛ , размещенного на этой странице, неоднократно подчеркнула, что 6 НДФЛ за 1 кв 2023г. заполняется и1 раздел и 2 по срокам с 01.01.23 по 22.03.23г.

Многие эксперты, как и сама 1С, придерживаются другого мнения, а именно, что раздел 2 заполняется по выплатам заработной платы с 01.01.23 по 31.03.23г. (при условии, что заработная плата за декабрь 2022г. была выплачена в декабре 2022г. и была отражена в 6 НДФЛ за 2022г).

Большое спасибо, если ответите!

Суммы из декларации 6-НДФЛ (140 или 160 строка) не совпадают с оборотами по кредиту 68.01.

Правильно ли это? И почему?

Если да, тогда как, в таком случае сверяться с ИФНС?

Подскажите пожалуйста.

1.В каких случаях строка 140 во 2 разделе 6-НДФЛ и строка 160 во 2 разделе 6-НДФЛ могут не совпадать?

2.Могут-ли не совпадать в Приложении №1 к 6-НДФЛ (Справка о доходах) строка Сумма налога исчисленная и строка Сумма налога перечисленная. В каких случаях.

Спасибо.

2. Могут не совпадать, например, если зарплата за прошлый год так и не была выплачена до момента сдачи отчетной формы. Однако недавно вышли новые рекомендации ФНС , где сказано о том, что невыплаченную в отчетном году часть заработной платы не нужно отражать в 6-НДФЛ ни в одном из разделов. Если придерживаться таких рекомендаций, то окажется, что указанные Вами строки должны совпасть. Также несовпадение может быть вызвано тем, что доход был выплачен в натуральной форме, и позднее возможности удержать налог так и не возникло. Но об этом нужно отдельно сообщать в налоговую. Тогда они сами направят физлицу уведомление об уплате НДФЛ