Есть ли разница в отчетности по дивидендам в зависимости от статуса и системы налогообложения компании?

По любым выплатам дивидендов следует отчитаться в налоговую:

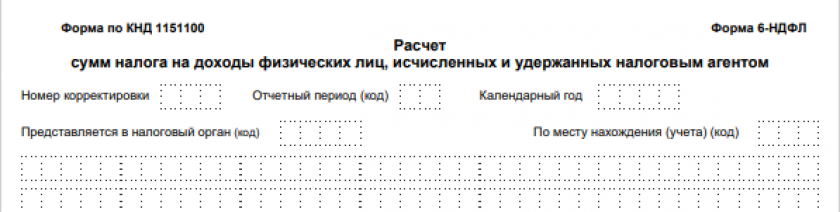

- совокупно по всем получателям — расчетом по форме 6-НДФЛ;

- персонализированно по каждому получателю — справками о доходах, которые с 2021 года заменили 2-НДФЛ и являются частью годового 6-НДФЛ.

Влияет ли на отчетность по дивидендам организационно-правовая форма компании и какие отчеты сдавать ООО и АО, узнайте здесь.

В отношении применяемой системы налогообложения можно сказать следующее: выплачивая подлежащие обложению НДФЛ суммы физлицам, предприятие приобретает обязанности налогового агента по ст. 226 НК РФ. В то время как обязанности исчислять и уплачивать налоги, связанные с коммерческой деятельностью юрлица, следуют из других положений НК. Следовательно, применяемая система налогообложения, касающаяся налога на доходы, никак не должна влиять на обязанности организации как налогового агента по ст. 226 НК РФ, в том числе на подачу отчетов по форме 6-НДФЛ.

В какой срок налоговым агентом представляется 6-НДФЛ при выплате дивидендов физлицу, узнайте в КонсультантПлюс. Получите пробный доступ к системе бесплатно и переходите в Путеводитель по сделкам.

Далее в статье мы рассматриваем заполнение 6-НДФЛ по актуальной для 2024 года форме, действующей с 1 квартала 2024 года. С отчетности за 1 квартал 2024 года форма 6-НДФЛ обновлена.

Как отражается дата фактического получения дохода в 6-НДФЛ при выплате дивидендов

При заполнении 6-НДФЛ особое значение имеет вопрос, как отразить дивиденды в 6-НДФЛ верно по времени. Для дивидендов датой получения дохода будет считаться день, когда произведены соответствующие выплаты.

Если выдаваемые дивиденды облагаются по отличающимся ставкам налога (например, 13% и 15%), то суммы дивидендов отражаются в разных листах раздела 2. Если соответствующие средства выдаются не в один день отчетного периода, их распределяют по разным блокам строк в разделе 1.

О том, как применять ставку НДФЛ 15%, если выплачивается зарплата и дивиденды, мы рассказали здесь.

Как должно проводиться заполнение 6-НДФЛ у АО при выплате дивидендов в 2024 году

Как мы уже отметили, форму 6-НДФЛ начиная с отчетности за 1 квартал 2024 года нужно заполнять на новом бланке, утвержденном приказом ФНС от 19.09.2023 № ЕД-7-11/649@ в ред. приказа ФНС от 09.01.2024 № ЕД-7-11/1@. Вы можете бесплатно скачать актуальный бланк 6-НДФЛ, а также образцы его заполнения, кликнув по картинке ниже:

6-НДФЛ за 1 квартал 2024 года

6-НДФЛ за 1 квартал 2024 года

Воспользуйтесь алгоритмом заполнения 6-НДФЛ за 1 квартал 2024 года от экспертов КонсультантПлюс. Это можно сделать бесплатно, оформив пробный доступ к системе.

В соответствии с алгоритмом формирования отчета сводные данные о суммах выплат физлицам, включая дивиденды, в 6-НДФЛ отражаются в разделе 2.

Ставка по НДФЛ с дивидендов составляет:

- 13% - если налоговая база за налоговый период меньше или равна 5 млн руб.;

- 650 тыс. руб. и 15% налоговой базы, превышающей 5 млн руб. - если налоговая база превышает 5 млн руб.

Если налоговый агент выплачивал физлицам доходы, облагаемые по разным ставкам, разд.1 и 2 заполняется для каждой из них.

Рассмотрим порядок заполнения разд.1:

| Строка | Показатель | Примечание |

| 010 | КБК -

182 1 01 02010 01 1000 110 |

В части суммы, превышающей 650 тыс. руб., относящейся к части налоговой базы, превышающей 5 млн руб. КБК 182 1 01 02080 01 1000 110 |

| 020 |

сумма НДФЛ, подлежащая перечислению за последние три месяца отчетного периода |

Строка 020 должна быть равна сумме строк 021-024 |

| 021 - 024 |

суммы налога по срокам перечисления: 021 - по первому сроку перечисления; 022 - по второму сроку перечисления; 023 - по третьему сроку перечисления; 024 - по четвертому сроку перечисления; 025 - по пятому сроку перечисления; 026 - по шестому сроку перечисления. |

Сроки перечисления для полугодия: 021 - 2 мая (перенос с 28 апреля - воскресенья); 022 - 6 мая (перенос с 5 мая - воскресенья); 023 - 28 мая; 024 - 5 июня; 025 - 28 июня; 026 - 5 июля. |

Алгоритм заполнения разд.2:

| Поле | Показатель |

| 100 | ставка НДФЛ: 13% или 15% |

| 105 | КБК для каждой из ставок |

| 110 |

общая сумма доходов по всем физлицам, к которым применяется ставка налога из стр.100 |

| 111 | сумма дивидендов |

| 120 |

количество физлиц, получивших облагаемый доход с начала года. |

| 130 |

общая сумм налоговых вычетов с начала года, в т.ч. сумма, которая уменьшает налоговую базу по дивидендам (вычет с кодом "601"). |

| 140 |

сумма НДФЛ, исчисленная по ставке из стр.100. |

| 141 |

сумма НДФЛ, исчисленная с выплаченных дивидендов по всем физлицам с начала года |

| 160 |

общая сумма налога, фактически удержаная с начала года, в том числе: |

| 161 |

удержанная с 1 по 22 число первого месяца последнего квартала |

| 162 | удержанная с 23 по последнее число первого месяца последнего квартала |

| 163 | удержанная с 1 по 22 число второго месяца последнего квартала |

| 164 | удержанная с 23 по последнее число второго месяца последнего квартала |

| 165 | удержанная с 1 по 22 число третьего месяца последнего квартала |

| 166 | удержанная с 23 по последнее число третьего месяца последнего квартала |

Не забывайте, что сведения о выплаченных дивидендах и суммах НДФЛ также отображаются в справке о доходах при составлении годового расчета.

Как правильно заполнить справку, разъяснили эксперты КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Особенности отражения в 6-НДФЛ дивидендов физлица - налогового резидента РФ, если организация сама получает дивиденды и при расчете НДФЛ зачитывает налог на прибыль (с заполнением строки 155 6-НДФЛ), подробно рассматриваются в КонсультантПлюс. Пробный доступ к правовой системе предоставляется бесплатно.

Выплата дивидендов учредителю в ООО: пример и образец заполнения 6-НДФЛ в 2024 году

Общий порядок формирования расчета 6-НДФЛ у ООО будет аналогичным тому, о котором мы рассказали выше. До 2023 года срок выплаты НДФЛ у АО был иным.

АО должно было перечислять НДФЛ не позднее месяца с наиболее ранней из следующих дат (п. 4 ст. 214, ст. 216, п. 9 ст. 226.1 НК РФ):

- даты окончания соответствующего года, то есть с 31 декабря;

- даты выплаты денежных средств (передачи ценных бумаг).

С 2023 года был изменен порядок перечисления НДФЛ, он стал единым для всех. Подробнее об изменениях в НДФЛ и уплате иных налогов мы писали в статье. В 2024 года сроки уплаты НДФЛ вновь были скорректированы.

Построчный алгоритм заполнения 6-НДФЛ с дивидендами вы можете увидеть в КонсультантПлюс. Если у вас еще нет доступа к этой правовой системе, пробный полный доступ к системе можно получить бесплатно.

О правилах начисления налога на доход в виде дивидендов читайте в материале «Как правильно рассчитать налог на дивиденды?».

О том, как осуществить проверку правильности заполнения отчета, читайте в материале «Как проверить 6-НДФЛ на ошибки?».

Итоги

Ответ на вопрос, как отражать дивиденды в 6-НДФЛ в конкретной организации, зависит от того, какова правовая форма компании, которая платит эти дивиденды. Для АО и ООО в 2024 году действует одинаковый порядок исчисления сроков, в которые следует перечислить удержанный налог в бюджет, поэтому заполнение 6-НДФЛ для них не отличается. Для отчетности, подаваемой в 2024 году, следует использовать обновленную форму 6-НДФЛ, действующую с 1 квартала.

Разве по дивидендам не должен быть другой кбк?

У меня директор и по трудовому договору зарплату получает и дивиденды как учредитель и общая сумма за год не перепрыгнет 5 млн.

Так всеж мне заполнять раздел 2 по одному кбк и сумму дивидендов просто в отдельном поле указать, или два раздела 2 заполнять - в одном кбк как налоговый агент с зарплат ,в другом как налоговый агент с дивидендов?

Операцией вручную закрыли займ. Но начисленный НДФЛ по дивидендам не становится удержанным в данной части и не попадает в 6-НДФЛ. Есть ли в 1с Бух какой-нибудь документ, который поможет в данной ситуации?

проставила КБК для дивидендов и зарплаты сделала в отчете 6-ндфл второй раздел отдельно но при отправке строке 120 дает ошибку на количество работников

Как отразить в декларации 6 НДФЛ сумму налога в зачет прибыли в соответствии с п. 3.1 ст. 214 НК РФ налог на прибыль, удерживаемый с дивидендов, которые получила российская организация, зачитывается при расчете НДФЛ с доходов налогоплательщика-резидента РФ от долевого участия в данной российской организации. Зачет осуществляется пропорционально доле этого участия.

Зачет налога на прибыль при расчете НДФЛ от долевого участия действует в отношении организаций, которые не только платят, но и сами получают доходы от долевого участия. Уплаченный с полученных дивидендов налог на прибыль возможно зачесть в счет НДФЛ, подлежащего удержанию с дивидендов, выплаченных резиденту РФ:

НДФЛ = Дивиденды физлицу х ставка НДФЛ – НП к зачету.

Раздел 1 можно разделить добавив страницу и отдельно показать НДФЛ с дивидендов в части суммы налога не превышающий 650 000 КБК 18210102130011000110

В ОАО выплачены дивиденды физлицу 29.01.21 , какой будет срок для перечисления ндфл и отражения в строке 021 в 6-НДФЛ за 1 квартал 2021 года?

Подскажите пожалуйста.

Дивиденды начислены в марте 2021 за 2020 год.

Частичная сумма выплачена в марте, оставшаяся в апреле.

Верно ли, что в отчете за 1 квартал 2021г. программа по строке 111 заполняет только сумму выплаченных дивидендов в марте?