Общие правила формирования строк раздела 1

С отчетности за 1 квартал 2024 года форма 6-НДФЛ была в очередной раз обновлена. Этому поспособствовал Приказ ФНС России от 09.01.2024 № ЕД-7-11/1@.

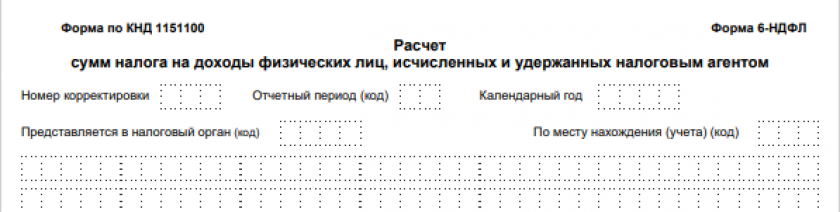

Вы можете бесплатно скачать актуальный бланк 6-НДФЛ и образцы его заполнения для разных периодов, кликнув по картинке ниже:

6-НДФЛ за 1 квартал 2024 года

6-НДФЛ за 1 квартал 2024 года

Заполнить расчет за 1 квартал 2024 года вам поможет образец от КонсультантПлюс. Посмотреть его можно бесплатно, получив пробный онлайн доступ к системе.

Раздел 1 6-НДФЛ дает контролирующим органам информацию об НДФЛ, удержанном с доходов физлиц за последние 3 месяца отчетного периода и суммарно - с начала расчетного периода.

Алгоритм формирования отчета отражает следующие особенности касательно раздела 1:

- Информация в разделе является дополняющей данные, уже представленные в предыдущих отчетах в течение года. Так, в отчете за 1 полугодие (после первого квартала) в нем отразятся сведения об удержаниях с доходов НДФЛ, имевшие место только во 2 квартале. В отчете за 9 месяцев — данные об удержанном НДФЛ только за 3 квартал. И так до завершения налогового периода. При этом в строке 020 отражается НДФЛ, подлежащий перечислению с начала расчетного периода.

- Информация в разделе 1 обобщается по такому принципу: все удержания, сделанные в определенный период и с одной датой перечисления, вносят в одну строку.

Обратите внимание! В раздел 2 формы 6-НДФЛ включаются объединенные сведения, определяемые нарастающим итогом с начала года.

Подробнее о заполнении строк в разделе 2 отчета читайте:

- «Порядок заполнения строки 110 (ранее стр. 020) формы 6-НДФЛ»;

- «Порядок заполнения строки 140 (ранее стр. 040) формы 6-НДФЛ»;

- «Порядок заполнения строки 190 (ранее стр. 090) формы 6-НДФЛ».

Алгоритм внесения данных в строки 021,022, 023, 024, 025, 026

Для лучшего понимания назначения строки 021, а также аналогичных строк 022, 023, 024, 025, 026 разберем общий алгоритм формирования раздела 1 отчета. По структуре он представляет собой:

- итоговые строки:

- 010 — где указывается КБК;

- 020 — в которой удержанный и подлежащий перечислению НДФЛ отражается общей суммой с начала расчетного периода;

- блок, состоящий из строк 021-026 для разнесения в них данных. Каждая из них предназначена для отражения определенной информации:

- Строка 021 — величина НДФЛ, подлежащая перечислению в бюджет по первому сроку отчетного квартала;

- строка 022 — по второму сроку отчетного квартала;

- строка 023 — по третьему сроку отчетного квартала;

- строка 024 — по четвертому сроку отчетного квартала;

- строка 025 — по пятому сроку отчетного квартала;

- строка 026 — по шестому сроку отчетного квартала.

Общие требования к этим срокам установлены в п. 6 ст. 226 НК.

Подробнее о том, как правильно заполнить эти и другие строки нового отчета, смотрите в КонсультантПлюс. Если у вас нет доступа к системе, получите пробный онлайн-доступ бесплатно.

Что и как ставим в строку 021

По общему правилу (п. 6 ст. 226 НК РФ) работодатель — налоговый агент в 2024 году обязан осуществить перечисление удержанного НДФЛ в бюджет не позднее:

- 28 числа текущего месяца, если выплата дохода и соответственно удержание налога пришлись на период с 1 по 22 число текущего месяца;

- 5 числа следующего месяца, если выплата дохода и соотвественно удержание налога пришлось на период с 23 по последнее число текущего месяца.

Исключений из этого правила, например как ранее в отношении выплат, которые совершены в пользу физлица в части расчетов по отпускам и больничным листам, больше нет. Все расчеты с бюджетом по НДФЛ производятся в указанные даты.

Подробнее о расчетах по больничным и отражении их в новом отчете по НДФЛ смотрите в материале «Как правильно отразить больничный в 6-НДФЛ — пример».

При определении срока уплаты не следует забывать и о нормах ст. 6.1 НК РФ. Согласно этой норме, если установленный срок уплаты налога в бюджет приходится на нерабочий день (выходной или праздник), то можно произвести оплату в следующую за этим днем рабочую дату. Например 28 января 2024 года приходится на воскресенье, следовательно перечисление налога разрешено было осуществить вплоть до понедельника - 29 января.

Таким образом, показатель, который нужно внести в строку 021, должен отвечать следующим критериям:

- Величина показателя соответствует НДФЛ, который подлежит перечислению по первому сроку, а именно: 28 января для отчета за 1 квартал, 28 апреля - для отчета за полугодие, 28 июля для отчета за 9 месяцев, 28 октября - для годового отчета.

- Размер НДФЛ, указанного в строке 021, складывается из всех сумм НДФЛ, удержанного из доходов физлиц. Причем фактическая величина перечисления значения не имеет, отразить нужно сумму, которая должна уйти в бюджет.

- Смещение дат с выходных на будние дни в соответствии со ст. 6.1 НК РФ роли не играет, поскольку теперь в расчете отражается не конкретная дата, а срок - первый, второй, третий, четвертый. Т.е. 28 января и 29 января - это первый срок перечисления налога в расчете за 1 квартал 2024 года.

Еще о сроках уплаты читайте в статье «Что нужно знать о сроках уплаты налогов».

Наибольшее количество вопросов, связанных с включением данных в строку 021, связано с выплатой дохода, с которых налог удержать невозможно, например с доходов, выплаченных в натуральной форме, или с подарков.

Как отразить в расчете доход в неденежной форме, рассказали эксперты КонсультантПлюс. Оформите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

Пример формирования строки 021

Проиллюстрируем вышеизложенное на условном примере.

Пример

ООО «Техлайн» формирует отчет за 1 квартал 2024 года. 10 января был произведен полный расчет по зарплате за декабрь в размере 120 000 руб. 10 января в организации была выплачена разовая премия в сумме 80 000, 00 руб., 25 января - аванс за январь в сумме 160 000,00 руб. Кроме этого, т. к. несколько сотрудников оформили отпуска, 16 и 30 января выплачивались отпускные в сумме 50 000,00 руб. и 40 000,00 руб. соответственно.

По строке 021 раздела 1 отчета за 1 квартал 2024 года попадут данные по НДФЛ, который необходимо перечислить в срок до 28 января, то есть удержанный с доходов, выплаченных с 1 по 22 января. Таким образом, необходимо рассчитать НДФЛ с сумм 120 тыс., 80 тыс. и 50 тыс. руб. НДФЛ со 160 тыс., выплаченных 25 января, и с 40 тыс., выплаченных 30 января, в сроку 021 расчета за 1 квартал 2024 года не войдет. НДФЛ с этих доходов попадет в стр. 022. 13% от 250 тыс. это 32 500 - данное значение должно быть записано в строке 021 расчета за 1 квартал 2024 года.

О том, как заполнить отчет, если зарплату не выплатили, читайте в материале «Если зарплата не выплачена - правильное заполнение 6-НДФЛ».

Итоги

Строка 021 в 6-НДФЛ за 1 квартал 2024 формируется совершенно по-новому. В ней отражается сумма НДФЛ, который был удержан с доходов физлиц в период с 1 по 22 января. Удержанный за указанный период налог должен быть перечислен в бюджет не позднее 29 января (так как 28 января - выходной).

А как же тогда разъяснения в Письме Федеральной налоговой службы от 11 февраля 2022 г. N БС-3-11/1230@ О заполнении расчета сумм НДФЛ, исчисленных и удержанных налоговым агентом

от 16 февраля 2022

***

Зарплата работника за декабрь 2021 г., выплаченная 10.01.2022, а также сумма исчисленного с нее НДФЛ указываются в полях 110, 112 и 140 раздела 2 расчета по форме 6-НДФЛ за 2021 г.

Сумма НДФЛ с зарплаты за декабрь 2021 г., удержанная при выплате дохода 10.01.2022, указывается в полях 020, 021 и 022 раздела 1 и в поле 160 раздела 2 расчета по форме 6-НДФЛ за I квартал 2022 г.

***

Все таки как правильно указывать удержанную сумму НДФЛ?