Что понимается под исправленным счетом-фактурой

В гл. 21 НК РФ термин «исправленный счет-фактура», так же как и «исправительный», отсутствует. При этом в обеих формах счета-фактуры (и основной, и корректировочной), предлагаемых постановлением Правительства РФ от 26.12.2011 № 1137, есть строка для указания реквизитов внесенных в них исправлений.

Как фирме (индивидуальному предпринимателю) на УСН с 2025 года исчислять и уплачивать НДС, а также когда нужно и, наоборот, не надо выставлять счет-фактуру, вы можете посмотреть в системе КонсультантПлюс по пробному доступу. Это бесплатно. Если вы хотите пользоваться системой на постоянной основе, уточните ее стоимость.

Кроме того, о составлении исправленного счета-фактуры говорится в п. 6 Правил заполнения счета-фактуры.

ВНИМАНИЕ! С 1 октября 2024 года счет-фактура и корректировочный счет-фактура будут применяться в редакции постановления Правительства от 16.08.2024 № 1096 — с графой 14 «Стоимость товара, подлежащего прослеживаемости, без налога на добавленную стоимость, в рублях». Подробнее здесь.

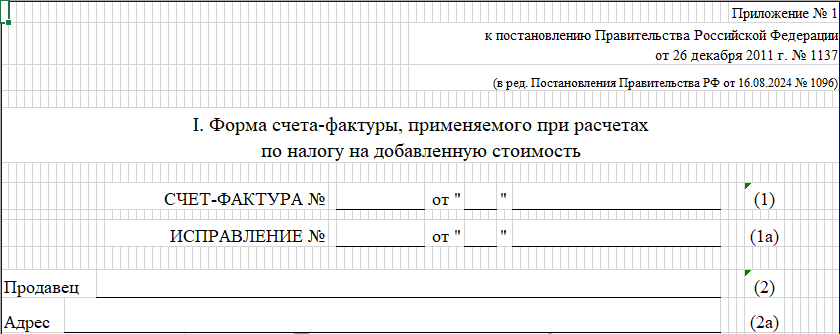

Скачать обновленный бланк счета-фактуры можно, кликнув по картинке ниже:

Бланк счета-фактуры

Бланк счета-фактуры

Как оформить согласие на выставление электронного счета-фактуры? Что делать, если передать покупателю файл с электронным счетом-фактурой невозможно? Ответы на эти вопросы, а также общий порядок выставления электронного счета-фактуры разъяснили эксперты «КонсультантПлюс». Оформите пробный доступ к системе и переходите в Готовое решение. Это бесплатно. Если вы хотите пользоваться системой на постоянной основе, уточните ее стоимость.

Таким образом, подразумевается, что исправления — вещь, имеющая право на существование. Причем изменения могут быть внесены как в основной документ, так и в исправленный счет-фактуру.

Однако следует понимать, что корректировочный и исправленный счет-фактура — документы совершенно разные:

- Корректировочный счет-фактура нужен тогда, когда вносятся изменения в исходные данные первичного документа (количество и цена), влияющие на расчет итоговой суммы продажи, зафиксированной в нем, и на связанную с ней сумму НДС. Причем корректировка не означает, что в первоначальном варианте счета-фактуры была допущена ошибка. Нет, к оформлению корректировочного счета-фактуры могут привести изменения исходных данных, которые произошли под влиянием каких-то факторов, чаще всего оформленных документально (соглашения об изменении цены, ретроскидки, выявления недостачи, брака или излишков среди поставленного товара).

Подробнее о данном счете-фактуре — «Что такое корректировочный счет-фактура и когда он нужен?».

- Необходимость в исправленном счете-фактуре появляется при обнаружении в исходном документе технических ошибок, которые могут иметь негативные последствия для получения вычетов по нему. При этом не все ошибки приводят к необходимости создания исправленного счета-фактуры. Если они не влияют на правильность понимания информации по реквизитам, в которых они допущены (даже по обязательным), то вычет по такому документу допустим (п. 2 ст. 169 НК РФ) — следовательно, нужда в исправленном счете-фактуре отпадает.

Понятие исправленного счета-фактуры как откорректированного исходного документа возникло с момента принятия постановления Правительства РФ от 26.12.2011 № 1137, т.е. с 2012 года. До этого значительную часть технических ошибок, допущенных в оформлении счета-фактуры, можно было исправить прямо в неправильном исходном документе, заверив исправления подписью и печатью составителя. После введения в действие указанного постановления исправленному счету-фактуре придан статус самостоятельного документа, со всеми вытекающими последствиями.

В каких случаях требуется исправление счета-фактуры

Так в каких случаях оформляют исправленный счет-фактуру? Он нужен тогда, когда возникает необходимость исправления технической ошибки в исходном документе. Например, создание исправленного счета-фактуры может потребоваться при ошибке:

- в дате, если исходный документ ошибочно оформлен другим месяцем, годом;

- реквизитах поставщика или покупателя, если они написаны не просто с опечаткой, а не соответствуют им вообще (неверный ИНН, адрес, наименование и т. п.);

- указании грузоотправителя и грузополучателя, если они не относятся к лицам, которые в реальности отправляли и получали товар;

- реквизитах документа на перечисление аванса;

- названии и коде валюты документа;

- указании наименования товара (работ, услуг);

- указании неправильной цены или неверного количества товара;

- в ставке и, как следствие, в сумме НДС и итоговой сумме документа;

- либо при отсутствии данных, обязательных к заполнению по импортным товарам (страна происхождения и регистрационный номер таможенной декларации).

Надо отметить, что большинство налогоплательщиков, если ошибка обнаружена своевременно и не успела выявиться налоговыми органами, предпочитают не делать исправленный счет-фактуру, а просто заменяют дефектный документ.

Об ошибках, не требующих исправления, читайте в статье «Какие ошибки в заполнении счета-фактуры не критичны для вычета НДС?».

О том, какие ошибки в счет-фактуре должны быть исправлены, читайте в статье «Ошиблись в счете-фактуре – что и как исправлять».

Когда необязательно выставлять электронные счета-фактуры, что делать до доработки формата электронного корректировочного счета-фактуры и как оформить счет-фактуру и УПД при совершении операций с прослеживаемыми товарами, а также подтвердить актуальность нашей информации вы можете в системе КонсультантПлюс. По пробному доступу это бесплатно. Если вы хотите пользоваться системой на постоянной основе, запросите ее расценки.

Форма для исправления счета-фактуры

Особой формы для исправленного счета-фактуры не предусмотрено. Он составляется по той же форме, в которой был составлен исходный документ, требующий исправления, т.е. основной или корректировочной. Обе формы содержатся в приложениях 1 и 2 соответственно действующей редакции постановления Правительства РФ от 26.12.2011 № 1137. При этом составление исправленного счета-фактуры может производиться в случае необходимости в коррекции счетов-фактур, ранее выписанных:

- на реализацию;

- на аванс;

- на корректировку, в том числе к нескольким изменяемым документам.

С формой счета-фактуры, в том числе предназначенной для исправления, вы можете познакомиться в статье «Бланк счета-фактуры за 2024-2025 годы в Excel скачать бесплатно».

Особенности заполнения исправленного счета-фактуры

В обеих формах исправленного счета-фактуры под основным заголовком документа, содержащим его номер и дату, предусмотрена строка (или строки) для внесения номера и даты исправления:

- в счете-фактуре строка одна, и расположена она непосредственно под заголовком;

- в корректировочном счете-фактуре— 2: одна предназначена для сведений об исправлении собственно корректировочного счета-фактуры, а вторая — для указания реквизитов первоначального счета-фактуры, к которому был составлен корректировочный счет-фактура.

Иных особенностей оформления исправленного счета-фактуры нет. Он оформляется так же, как обычный, только неверные данные в нем заменяются правильными.

Особенности регистрации исправленного счета-фактуры

Если исправительный счет-фактура составлен в том же квартале, что и исходный счет-фактура (корректировочный счет-фактура), то в этом же квартале:

- Продавец в книге продаж должен зарегистрировать исправленный счет-фактуру и повторно зарегистрировать ошибочный счет-фактуру, но все его числовые показатели отразить со знаком «минус».

- Покупатель, если он отразил в книге покупок ошибочный счет-фактуру, должен зарегистрировать в книге покупок исправленный счет-фактуру и повторно зарегистрировать ошибочный счет-фактуру, но отразить все его числовые показатели со знаком «минус». Если покупатель не показал в книге покупок ошибочный счет-фактуру, он регистрирует только исправительный счет-фактуру.

Если исправительный счет-фактура составлен в другом (следующем) же квартале:

- Продавец должен зарегистрировать исправительный счет-фактуру в дополнительном листе книги продаж того квартала, в котором зарегистрирован ошибочный счет-фактура. В этом же дополнительном листе книги продаж зарегистрировать ошибочный счет-фактуру, указав все его числовые показатели со знаком «минус».

- Покупатель должен составить дополнительный лист к книге покупок того квартала, в котором зарегистрировал ошибочный счет-фактуру и в этом же дополнительном листе к книге покупок продаж зарегистрировать ошибочный счет-фактуру, указав все его числовые показатели со знаком «минус». Если же покупатель изначально в книге покупок счет-фактуру, выписанный с ошибками, не отразил, то исправленный он должен зарегистрировать исправленный счет-фактуру только в книге покупок того квартала, в котором этот документ был получен.

Как отразить в книге покупок исправительный счет-фактуру на уменьшение, как аннулировать счет-фактуру в книге покупок и образец заполнения дополнительного листа книги покупок при аннулировании счета-фактуры - все это пояснили эксперты «КонсультантПлюс». Оформите пробный доступ к системе и переходите в Готовое решение. Это бесплатно. Если вы хотите пользоваться системой на постоянной основе, уточните ее стоимость.

Итоги

Не связанные с внесением поправок в количество, стоимость товаров (работ, услуг) и налоговых обязательств изменения в счет-фактуру и корректировочный счет-фактуру вносятся соответственно на бланке счета-фактуры, корректировочного счета-фактуры. При составлении исправительных документов необходимо указывать реквизиты исходного документа, в котором была допущена ошибка. Порядок регистрации исправительного счета-фактуры зависит от того, в каком периоде он был составлен по отношению к ошибочному счету-фактуре, а у покупателя еще и от того, был ли им зарегистрирован в книге покупок счет-фактура, содержащий ошибки.

Наша организация оказывает услуги аренды. В 4 квартале 2024 года контрагенту ошибочно мы выставили реализацию со счет-фактурой без НДС. В книге продаж эта счет-фактура не отразилась. Ошибку обнаружили в 1квартале 2025 года. Сделали исправительный счет-фактуру с НДС. Исправление отразилось в доп. листе к уточненной декларации по НДС за 4 квартал 2024 года. Но предыдущая ошибочная счет-фактура не сторнировалась, так как она не встала в книгу продаж (т.к. была без НДС). Это правильно? Заранее спасибо за ответ.

- по первой поставке в одном УПД были внесены изменения в дате, количестве и сумме (нерадивыми менеджером) за товар полученный в разные дни, хотя должны были просто выставить отдельной УПД за товар полученный через несколько дней (нам УПД на дополученный товар не предоставил). Но менеджер внес все в один документ, нам не предоставив исправленный, у них в отчетности он прошел как первично выставленный;

- по второй поставке УПД просто удалил (у нас прошел в отчетности за 4 кв.2020 у Поставщика нет) вместо него создал новый в январе 2021 т.е. новый номер, дата и добавлены к позициям полученным в декабре 2020 позиции на товар который они доставили уже в январе 2021г.

Что с этим делать? Как внести изменения в 1с и отчетность?

Что касается исправлений (если Вы будете их делать), то Вам нужно аннулировать записи в книге покупок и внести в них верные записи. Посмотрите наш материал по данному вопросу, возможно Вам что-то пригодится. Также налоговики разъясняли, что делать с исправленными документами. Их разъяснения представлены на официальном сайте ФНС

1 вариант (как мне кажется самый оптимальный): убрать вообще неверный вычет из 2 квартала и заявить правильный в декларации за 4 квартал. Мы же помним, что вычетами разрешено воспользоваться в течение 3 лет.

2 вариант: скорретировать вычет прямо в декларации за 2 квартал. Только налоговики страшно не любят когда декларацию правят в сторону увеличения вычетов, поэтому Вас будут повторно и очень внимательно камералить. Но если у Вас все верно, то в принципе бояться нечего.

Или корректировку можно делать только на товар который был в первоначальной упд?

Кто прав в данной ситуации? Должен ли продавец для получения оплаты предоставить полный пакет первоначальных документов или достаточно только первичного счета-фактуры?

Продавец не объясняет причины, по которой не хочет предоставить покупателю первоначальные счет и акт. Предоставить официальное письмо с описанием причины отказа также не соглашается.

Бухгалтерия покупателя отказывается проводить оплату по новым документам без предоставления первоначальных.

На какие официальные документы может опираться покупатель при отстаивании своей позиции?

Так и получается, что мы имеем исправленный счет-фактуры, новые счет и акт без всяких исправлений и первоначальный счет-фактуры. Счет и акт с некорректной суммой нам не предоставляют.

Будем пытаться договориться с продавцом.

Большое спасибо вам за обратную связь.

ЗАПОЛНЯЯ СЧЕТ-ФАКТУРУ ПРИ ОТГРУЗКЕ ТОВАРА ИМПОРТНОГО, ввезенного нами на территорию РФ, ОШИБЛИСЬ В СТРАНЕ ПРОИСХОЖДЕНИЯ ТОВАРА, ГРАФЫ 10 И 10А, перепутали Китай и Италию. Какие наши действия? налоговый период прошлый, НД по НДС сдан, товар отгружен в прошлом налоговом периоде.

Скажите с какой датой должна составляться исправленная СФ и ошибочная с минусом