Несущественные ошибки в строках счета-фактуры

По мнению контролирующих органов, покупатель не всегда теряет право на вычет, если в счете-фактуре допущены ошибки. В частности, не критичны для вычета такие погрешности в строках этого документа:

- в строке 1 «Счет-фактура № ___ от "__" ____________» в номере счета-фактуры приведена разделительная черта в случаях, не поименованных в подп. «а» п. 1 Правил заполнения счета-фактуры (письма Минфина России от 12.01.2017 № 03-07-09/411, от 22.05.2012 № 03-07-09/59,от 14.05.2012 № 03-07-09/50);

- в строке 6 «Покупатель» имеется опечатка в наименовании покупателя (например, заглавные буквы заменены строчными, проставлены лишние символы (тире, запятые) и др.), но она не мешает его идентификации (письма Минфина России от 18.01.2018 № 03-07-09/2238, от 02.05.2012 № 03-07-11/130). Кроме того, неполное указание адреса в соответствии с ЕГРЮЛ/ЕГРИП, ошибки в адресе не являются причиной для отказа в вычете НДС, если налоговый орган может идентифицировать покупателя по другим реквизитам счета-фактуры (ИНН, наименование) - см. Письма Минфина России от 30.08.2018 № 03-07-14/61854, 02.04.2015 № 03-07-09/18318;

- в строке 6б неверно указан КПП покупателя (письмо Минфина России от 26.08.2015 № 03-07-09/49050);

- недочеты при указании в строках 2а и 6а адреса продавца или покупателя, а именно: нарушение последовательности адресных реквизитов, сокращения, замена прописных букв строчными, неполнота адреса, не мешающая идентификации и др. (письма Минфина России от 02.04.2019 № 03-07-09/22679, от 23.11.2018 № 03-07-11/84720, от 30.08.2018 № 03-07-14/61854, от 02.04.2015 № 03-07-09/18318, от 08.08.2014 № 03-07-09/39449, постановления ФАС Волго-Вятского округа от 30.07.2014 по делу № А43-15923/2013, Арбитражного суда Центрального округа от 28.08.2014 по делу № А14-8639/2013, ФАС Московского округа от 20.10.2011 по делу № А40-17619/11-129-90).

- в строке 7 «Код валюты» вместо наименования валюты «рубль» проставлен его графический символ (письмо Минфина РФ от 13.04.2016 № 03-07-11/21095).

Перечень критических ошибок в счетах-фактурах приведен в КонсультантПлюс. Оформите пробный доступ к системе и переходите в Типовую ситуацию. Это бесплатно.

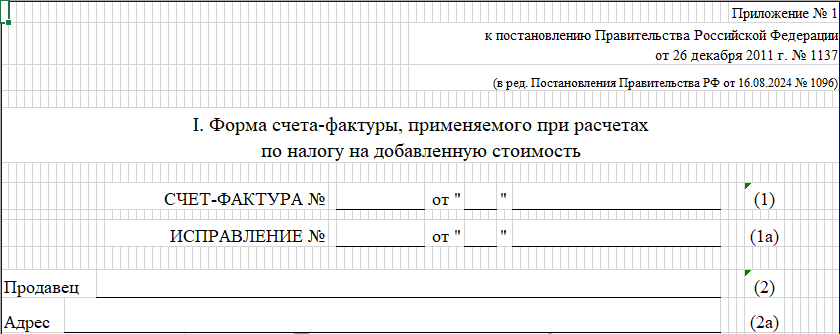

Напоминаем, с 1 октября 2024 года счет-фактура и корректировочный счет-фактура применяются в редакции постановления Правительства от 16.08.2024 № 1096 — с графой 14 «Стоимость товара, подлежащего прослеживаемости, без налога на добавленную стоимость, в рублях». Подробнее об изменениях внесенных в документ читайте здесь.

Скачать актуальный бланк счета-фактуры можно кликнув по картинке ниже:

Бланк счета-фактуры

Бланк счета-фактуры

Эксперты КонсультантПлюс подготовили пошаговую инструкцию по оформлению каждой строки счета-фактуры. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Путеводитель. Это бесплатно.

Об особенностях оформления счетов-фактур по посредническим операциям читайте в статье «Постановление Правительства РФ № 1137: нюансы заполнения документов по НДС».

Некритичные ошибки в графах счета-фактуры

Аналогичным образом не каждая ошибка в графах счета-фактуры приведет к потере права на вычет. В их числе есть такие:

- в графе 1 «Наименование товара (описание выполненных работ, оказанных услуг), имущественного права» присутствует неполная информация о товаре, но это не мешает налоговым органам идентифицировать товар (письмо Минфина России от 17.11.2016 № 03-07-09/67406, постановление АС Московского округа от 01.12.2014 по делу № А40-52708/14);

- в графе 2 «Код» не указан код единицы измерения товара (письмо ФНС России от 18.07.2012 № ЕД-4-3/11915@);

- в графе 2а «Условное обозначение (национальное)» вместо национального условного обозначения единицы измерения приведено кодовое буквенное обозначение (национальное) единицы измерения (тыс.) или внесена запись: «Тысяча кубических метров» (письмо Минфина России от 26.03.2012 № 03-07-09/27);

- в графе 6 «В том числе сумма акциза» в документе, составленном при реализации услуг, проставлен прочерк (письмо Минфина России от 18.04.2012 № 03-07-09/37);

- в графе 7 «Налоговая ставка» отсутствует знак процента (письмо Минфина России от 03.03.2016 № 03-07-09/12236);

- в графах 10 и 10а «Страна происхождения товара»:

- цифровой код страны происхождения товара, указанный в графе 10, не соответствует указанному в графе 10а наименованию страны происхождения товара (письмо ФНС России от 04.09.2012 № ЕД-4-3/14705@);

- по товарам, произведенным в РФ, в графе 10 вместо прочерков отражен код РФ «643», а в графе 10а – указано «Россия» (письмо Минфина России от 10.01.2013 № 03-07-13/01-01);

- в графе 11 «Регистрационный номер таможенной декларации» приведена неполная информация (до 01.10.2017 графа 11 называлась «Номер таможенной декларации»), например отсутствует порядковый номер товара из графы 32 основного или добавочного листа таможенной декларации либо из списка товаров, если при декларировании вместо добавочных листов использовался список товаров (письмо Минфина России от 18.02.2011 № 03-07-09/06, изданное в период действия постановления Правительства РФ № 914, но продолжающее оставаться актуальным).

ВНИМАНИЕ! При продаже прослеживаемых товаров другим организациям и ИП надо выставлять электронные счета-фактуры. Покупатели обязаны их принимать через оператора ЭДО, даже если они не являются плательщиками НДС (ст. 169 НК РФ).

Порядок выставления и получения счетов-фактур в электронном виде подробно описан в готовом решении от «КонсультантПлюс». Получите пробный доступ к системе бесплатно и переходите в материал.

Итоги

Получив счет-фактуру и обнаружив в нем ошибку, не спешите требовать внести в него исправления. Сначала проверьте: препятствует ли эта ошибка вычету по НДС. Обращаться к контрагенту нужно только в случае, если ответ на этот вопрос положителен.

О том, когда нужно исправлять счет-фактуру, читайте в статье «Ошиблись в счете-фактуре – что и как исправлять».

Поставщик зачеркнул напечатанное Ф.И.О. главного бухгалтера на счете-фактуре и написал Ф.И.О. от руки, поставил подпись. Будет считаться это ошибкой или нет, могут ли быть проблемы с вычетом НДС по такому счету-фактуре? Необходимо ли настаивать на замене счета-фактуры и если да, то на каком основании?

Выписана сч-ф покупателю и отправлена по ЭДО. У клиента при загрузке сч-фактуры в базу в строке 7 отображается только код валюты 643 без наименования Российский рубль. Является ли это ошибкой?

юридический адрес покупателя.

услуги интернет 6 шт сумма 20 000,00 руб. Могу я ,при проведение в программе , разнести счет-фактуру по ОП ,т.е. 6 строчек , сумма совпадает.

Добрый вечер.Ошибочно не указала счет фактуре НДС по реализации.Теперь отзывать и исправленную выписать? Спасибо.