Месторасположение и расшифровка стр. 160 в отчете 6-НДФЛ за отчетные периоды 2024 года

В актуальной редакции формы 6-НДФЛ (утверждена приказом ФНС от 19.09.2023 № ЕД-7-11/649@ в ред. приказа ФНС от 09.01.2024 № ЕД-7-11/1@), которая применяется с 1 квартала 2024 года, строка 160 называется «Сумма налога удержанная» и располагается в разделе 2. Для нее отведено 15 ячеек, как и для большинства суммовых строк данного отчета.

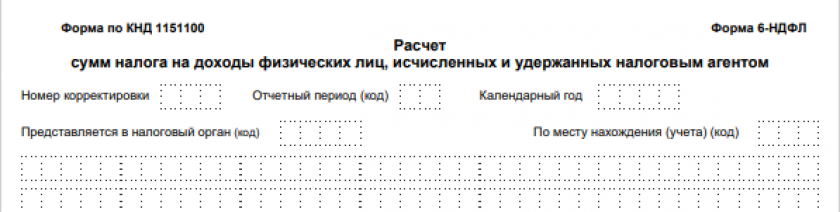

Бланк и образцы заполнения актуальной формы 6-НДФЛ, действующей с 1 квартала 2024 года, вы можете скачать бесплатно, кликнув по картинке ниже:

6-НДФЛ за 1 квартал 2024 года

6-НДФЛ за 1 квартал 2024 года

Новая редакция отчета-2024 связана с внесением в Налоговый кодекс РФ новых положений, касающихся уплаты подоходного налога два раза в месяц посредством ЕНП.

Порядок заполнения 6-НДФЛ в строке 160 предписывает:

- отражать общую сумму удержанного НДФЛ;

- определять эту сумму нарастающим итогом с начала налогового периода.

В строке 160 нужно указывать общую сумму налога, которую фактически удержали с начала года. При этом следует учитывать, что до 31 декабря 2022 г. даты начисления и удержания налога, а также срок его перечисления совпадали далеко не всегда. Например, до указанной даты налог с зарплаты начислялся последним днем месяца, а удерживался при ее фактической выдаче. В этом случае сумма дохода отражалась в строке 110, но налог с него в строку 160 не попадал, поскольку он удерживался в последующем периоде.

Заполняя отчет в 2022 году, мы действовали следующим образом. Зарплату за июнь 2022 года выплатили 08.07.2022, НДФЛ перечислили 11.07.2022. Налог, который удержали из июньской зарплаты в июле, нужно было отразить в строке 160 не за 2 квартал 2022 года, а за 3 квартал 2022-го. А вот уже для годового отчета-2022 и декабрьской зарплаты принципы внесения показателей в отчет стали совершенно иными. Если декабрьская зарплата была выплачена в январе 2023 г., то она автоматически стала доходом 2023 г.

Подробный алгоритм отражения в 6-НДФЛ зарплаты за декабрь, выплаченной в январе, и зарплаты за декабрь, выплаченной в декабре, приводится в КонсультантПлюс. Смотрите разъяснения бесплатно, оформив пробный доступ.

Согласно разъяснениям ФНС 2022 года, в 6-НДФЛ, в т. ч. в разделе 2 (в частности, в строках 110, 140), должны были отражаться только те доходы, которые на дату его представления фактически были выплачены. До этого момента суммы не следовало включать в расчет. В этом случае после оплаты придилось подавать уточненку. Данное правило работало только для внутригодовых расчетов и только до 2023 года.

Как отражать показатели в строке 160 в расчете 6-НДФЛ в 2024 году

С 1 января 2023 года правила начисления и удержания и перечисления НДФЛ в бюджет изменились. Работодатели теперь удерживают налог при каждой выплате зарплаты: и аванса, и окончательного расчета, а также больничных, отпускных, материальной помощи. Таким образом, не зависимо от вида выплаты выдавать ее на руки физлицу работодатель может только за минусом НДФЛ, не забывая при этом применять к доходам положенные вычеты. От одного отчетного периода к следующему суммы в строке 160 будут отражаться нарастающим итогом.

Сроки уплаты НДФЛ в 2024 году были скорректированы по сравнению с 2023 годом. И теперь налог необходимо перечислять в срок до:

- 28 числа при удержании налога в период с 1 по 22 число текущего месяца;

- 5 числа при удержании налога в период с 23 по последнее число предыдущего месяца;

- последнего рабочего дня года при удержании налога с 23 по 31 декабря.

ВАЖНО! С 2024 года также введено обязательство по подаче двух уведомлений по НДФЛ. Подробнее - в статье.

В новой форме законодатели привели расшифровку для строки 160 строками 161-166. Каждая из расшифровочных строк соответствует периоду удержания налога в последнем квартале отчетного периода. Для отчета за 1 квартал сумма строк 161-166 должна дать величину показателя строки 160.

Нюанс 1: округление налога для записи в строке 160

Нюанс 1: округление налога для записи в строке 160

Строка 160 заполняется в полных рублях и не содержит ячеек для записи получившихся при расчете налога копеек (как это предусмотрено для некоторых других строк: 110, 130 и др.). Данное обстоятельство объясняется требованиями п. 6 ст. 52 НК РФ, предписывающего округлять НДФЛ при расчете до полных рублей с соблюдением правила: отбрасывать копейки можно только в 1 случае: если их значение меньше 50.

Образец заполнения 6-НДФЛ за 1 квартал 2024 года вы можете скачать в КонсультантПлюс, бесплатно получив пробный доступ к системе:

Скачать бесплатно образец в КонсультантПлюс

Подробнее о процедуре начисления НДФЛ читайте в статьях:

Нюанс 2: когда сумма НДФЛ по строке 160 равна налогу по строке 140

До конца 2022 г. данные, отражаемые в строке 160 6-НДФЛ и строке 140 (НДФЛ рассчитанный), совпадали крайне редко, поскольку основную часть выплат на предприятии все-таки составляет зарплата, а она начисляется последним днем месяца (в т. ч. месяца, завершающего отчетный период), а выплачивается обычно в следующем месяце (который для месяца начисления, завершившего отчетный период, попадет уже в следующий квартал). К примеру, отчет 6-НДФЛ за 1 квартал 2022 г. в строке 140 содержал данные об НДФЛ с зарплаты, начисленной за март. В строку же 160 рассчитанный с нее налог входил только в момент выплаты зарплаты. Для мартовского заработка это событие обычно происходило уже в следующем месяце — апреле. Для 6-НДФЛ это уже другой отчетный период.

В 2023-2024 годах поскольку НДФЛ удерживается при каждой выплате, то и попадать в расчет 6-НДФЛ он будет также при каждой выплате. Разберем на примере.

Пример:

ООО "Ромашка" всю декабрьскую зарплату выплатила в декабре 2023 г. Сроки выплаты аванса на предприятии установлены на 20 число текущего месяца, окончательного расчета - на 5 число следующего месяца. С учетом новых правил в расчет за 1 квартал 2024 года в строку 140 попадет налог с зарплаты, которая выдана в период с 1 января по 31 марта. То есть это будет сумма НДФЛ, удержанная с аванса за январь, февраль, март, а также окончательного расчета за январь и за февраль. Эта же сумма налога пойдет в строку 160. Разъяснения по данному вопросу были даны ФНС в письме от 6 марта 2023 года № ЗГ-3-11/3160@.

То есть показатели строк 140 и 160 в 2024 году по доходам в виде зарплаты будут совпадать. Расхождение возможно, например, если доход будет выплачен в натуральной форме. В этом случае НДФЛ с него в строку 140 попадет, а в строку 160 может не попасть, если не было других выплат в пользу физлица.

Такой подход подтвердила ФНС в письме от 11.04.2023 N БС-4-11/4420@. В строки раздела 2, в т.ч. 140 и 160, должны попадать суммы с начала года и за весь период (квартал, полугодие, 9 месяцев, год). Таким образом, если налог по правилам 2024 года рссчитывается и удерживается при каждой выплате (если это возможно), то и в 6-НДФЛ такие данные попадают в идентичной сумме в обе строки.

О том, как с 2024 года изменились сроки удержания и уплаты НДФЛ, а также сроки представления отчета 6-НДФЛ, читайте в нашем материале.

Нюанс 3: взаимосвязь строк 160 и 170 отчета 6-НДФЛ

Если в течение года налоговому агенту не удалось удержать начисленный НДФЛ из выплаченных физлицу доходов, то для такого налога вместо строки 160 в отчете 6-НДФЛ будет задействована строка 170 (ранее 080), предназначенная для отражения не удержанного налоговым агентом НДФЛ.

Неспособность налогового агента удержать НДФЛ из доходов физических лиц может возникнуть, например, в следующих случаях:

- Работник получил от фирмы доход в натуральной форме, а затем уволился. При этом увольнительной суммы оказалось недостаточно для удержания НДФЛ от стоимости натурального дохода.

- Бывшим работникам — пенсионерам выданы подарки к юбилею (стоимостью, превышающей 4 000 руб.). При этом иные денежные доходы не выплачивались.

- Сотрудник компании получил беспроцентный заем, но находится в длительном отпуске без сохранения зарплаты. При этом он ежемесячно получает доход от экономии на процентах (материальную выгоду), удержать с которой НДФЛ работодатель не в силах ввиду отсутствия выплачиваемых работнику доходов.

Важно! В 2021 - 2023 годах материальная выгода была освобождена от НДФЛ. С 1 января 2024 года НДФЛ с матвыгоды возвращается. Подробности ищите здесь.

О том, как отразить в расчете 6-НДФЛ премии, подарки, отпускные и др. различные выплаты, смотрите в Готовом решении от КонсультантПлюс. Пробный онлайн доступ к справочно-правовой системе получите бесплатно прямо сейчас.

Итоги

Строка 160 в новом 6-НДФЛ находится в разделе 2 и используется для отражения общей суммы фактически удержанного за отчетный период НДФЛ. Если в течение года удержать НДФЛ из выплаченного физлицам дохода не удалось, то сумма налога, относящаяся к такому доходу, вместо строки 160 попадет в строку 170.

С 1 января 2023 года произошло огромное количество изменений в части уплаты и удержания НДФЛ. Все они связаны с переходом на уплату налоговых обязательств посредством единого налогового платежа. Что это такое, как нужно формировать платежки по нему и как налоговики теперь взыскивают недоимки по налогам - обо всем этом можно узнать из нашей специальной подборки "Единый налоговый платеж - 2023-2024".

С 2024 года форма 6-НДФЛ вновь обновлена.

Сдала 6-НДФЛ за 1 кв.2023 г. Разница между стр.160 раздела 2 и стр.20 раздела 1 была на НДФЛ, удержанный с выданного аванса 24 марта. 13 июня 2023 г. с ИФНС пришло требование: "Раздел2 строка 160 не соответствует разделу 1 строки 020. Необходимо представить уточненный расчет."

На основании письма ФНС №БС-4-11/6401 от 22.05.2023

Уточненное внутридокументное контрольное соотношение № 1.26 показателей формы расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ).

формулировка нарушения: "если строка 160 по соответствующей ставке налога (строка 100) сумме строк 020 (за первый квартал, полугодие, девять месяцев и год), то возможно занижена/завышена сумма налога удержанная", хотя в графе 3 приложения написано: "соотношение применяется к 6НДФЛ за налоговый период (к годовому расчету 6НДФЛ)"

После звонка в НИ мне было сказано, что не выполнено КС. После непродолжительного спора, чтобы не обошлось "себе дороже" я переспросила: так мне сравнять стр.160 с стр.20, мне был дан ответ-ДА! Сделала корректировку и отправила.

Не удержанный налог 1000,00 (гр. 080)

налог по 2 разделу, который и был фактически перечислен 50000,00

Какую сумму указывать в графе 070?

Юлия, добрый день! Я бы рекомендовала почитать статью про заполнение 6-НДФЛ при задержке заработной платы. И сейчас не совсем понятно, как вы заполняли отчет 6-НДФЛ в прошлые периоды? Как вы сдали справки 2-НДФЛ за 2016 и 2017 годы? Там вы указывали нулевые начисления? Со всей этой информацией зайдите на наш форум и уточните там у форумчан, они помогут.