Сдать уточненный расчет по страховым взносам необходимо, если…

Уточненка по взносам, как и по налогам, требуется при занижении суммы к уплате в переданном расчете (пп. 1, 7 ст. 81 НК РФ).

Есть и специальные нормы, которые предписывают внести корректировки в первоначальный расчет (п. 7 ст. 431 НК РФ). Для периодов до 2023 года и с 01.01.2023 они различаются.

До 2023 года

Расчет признавался непредставленным, если неверно был заполнен хотя бы один из следующих показателей в подразделе 3.2:

- сумма выплат и иных вознаграждений за каждый из последних трех месяцев отчетного или расчетного периода (строка 210 — в РСВ за 2019 год, либо строка 140 — в РСВ 2020-2022 годов);

- база для исчисления пенсионных взносов в рамках предельной величины за эти же месяцы (строка 200 (за 2019 год) или 150 соответственно);

- сумма исчисленных пенсионных взносов в рамках предельной величины за эти же месяцы (срока 210 (за 2019 год) или 170).

Строка 061 (графы с данными за месяцы) приложения 1 раздела 1 расчета должна быть равна суммам строк 170 (в форме за 2019 год - строк 170) раздела 3 расчета (также по месяцам).

Ошибка в указании личных данных работников (Ф. И. О., СНИЛС, ИНН) также приводит к тому, что отчет признают непредставленным, о чем плательщику взносов налоговый орган должен направить уведомление. В то же время ФНС выпустила разъяснение, согласно которому указание в отчете неактуальных персональных данных физического лица не препятствует приему отчета, если не мешает его идентифицировать (письмо ФНС РФ от 16.01.2018 № ГД-4-11/574).

Нужно отметить, что ошибки, допущенные при исчислении взносов на обязательное медицинское страхование, не приводят к признанию отчета непредставленным. В случае обнаружении ошибки в этом разделе налоговый орган потребует представить пояснения или уточненный расчет (см. письмо ФНС России от 19.02.2018 № ГД-4-11/3209@).

В случае получения уведомления об уточнении налоговой декларации (расчета) или об отказе в приеме налоговой декларации (расчета) и (или) о том, что расчет считается непредставленным, плательщику взносов необходимо представить уточненный расчет (письмо ФНС России от 28.06.2017 № БС-4-11/12446@).

С 2023 года

Условия для подачи уточненки поменялись в связи с переходом к единой базе по страховым взносам и введением новой формы РСВ. Теперь п. 7 ст. 431 НК РФ признает критическими следующие ошибки:

- в сведениях по каждому физлицу о сумме выплат и иных вознаграждений (строка 140);

- в базе для исчисления взносов в рамках предельной базы и сумме начисленных с нее страховых взносов (строки 150-170);

- в базе по взносам на ОПС по доптарифу и начисленных допвзносах за расчетный (отчетный) период и (или) за последние три месяца (строки 200-210);

- если суммы одноименных показателей по всем физлицам не соответствуют этим же показателям в целом по плательщику страховых взносов;

- если в расчете указаны недостоверные персональные данные, идентифицирующие застрахованных физических лиц (подраздел 3.1).

При наличии этих ошибок расчет считается непредставленным. ФНС должна сообщить об этом плательщику: по электронному РСВ — не позднее следующего за получением расчета дня, по бумажному — не позднее 10 дней, следующих за днем получения расчета.

Когда уточненка право, а когда обязанность, узнайте здесь.

Хотите получить эксклюзивную информацию о том, как проводится камеральная проверка расчета по страховым взносам? Подробные разъяснения об этом дает советник государственной гражданской службы РФ 2 класса Е. С. Григоренко. Посмотреть их вы можете в КонсультантПлюс, пробный доступ к которому можно получить бесплатно.

Подать уточненку надо, соблюдая сроки

С 01.01.2023 расчет по страховым взносам положено сдать до 25-го числа месяца, следующего после окончания квартала (ранее срок был не позднее 30-го числа). Уточненка, поданная раньше этой даты, будет означать, что расчет сдан на дату уточнения, то есть своевременно (п. 2 ст. 81 НК РФ). Исправления после отчетной даты могут привести к начислению пеней и штрафу, если сумма взносов увеличилась. Чтобы вас не оштрафовали, надо перечислить недоимку и пени раньше, чем подавать уточненный расчет. Как и в случае с налогами, сделать это следует до того, как ошибку обнаружат сами контролеры или же будет назначена выездная проверка за данный период.

После получения расчета с ошибками контролеры направят уведомление. Для внесения правок отводится 5 дней. Считать нужно с даты направления уведомления в электронном виде. Если оно было на бумаге, тогда срок для уточнения составит 10 дней (п. 7 ст. 431 НК РФ). Дни, как обычно, рабочие.

Соблюдение этих сроков избавляет от санкций за несвоевременную подачу расчета. Датой сдачи отчетности будет день подачи первоначального варианта. В противном случае последуют штраф от 1000 руб. до 30% от суммы взносов по данным расчета (п. 1 ст. 119 НК РФ) и блокировка счета.

Больше о сроках подачи обязательного уточнения и их последствиях читайте здесь.

Как сделать уточненку по страховым взносам?

Чтобы решить, как сделать уточненный расчет по страховым взносам, используйте для начала ту же форму, что и отчетность с ошибкой.

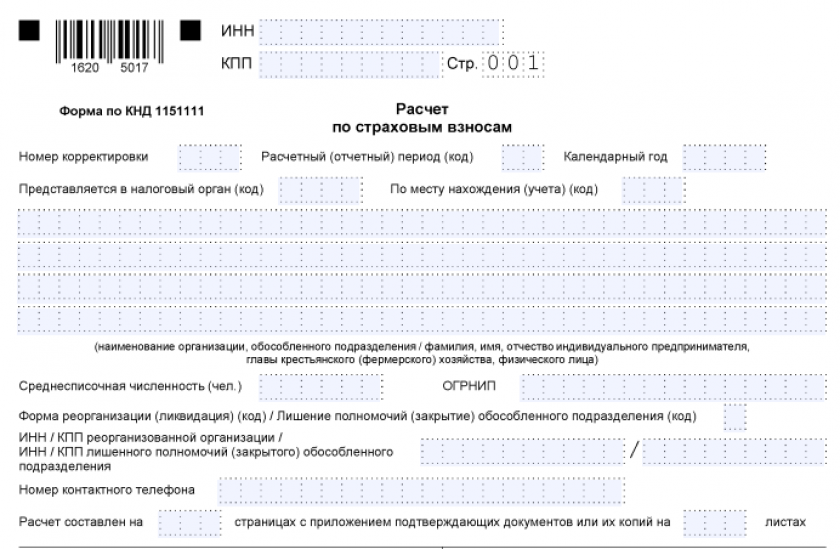

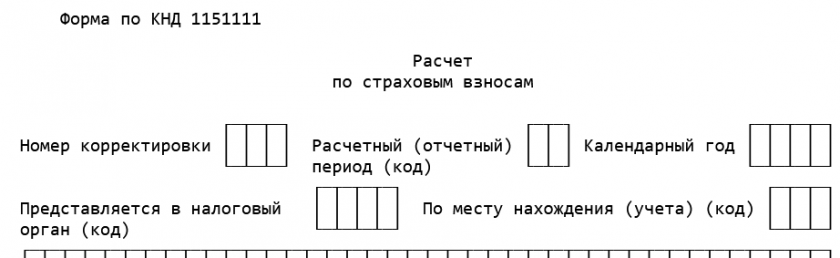

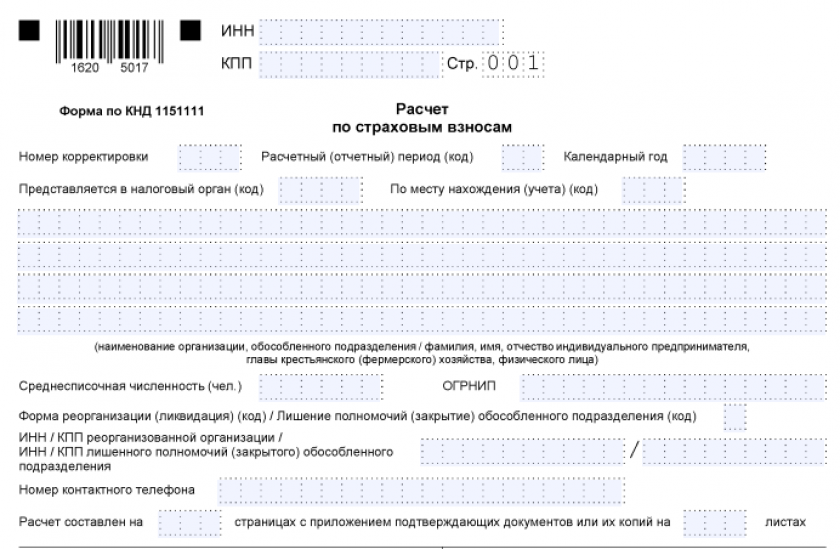

Начиная с отчетности за 2023 год используется обновленная форма РСВ (приказ ФНС от 29.09.2022 № ЕД-7-11/878@ в ред. приказа от 29.09.2023 № ЕА-7-11/696@). Скачать актуальный бланк РСВ и образцы его заполнения можно бесплатно, кликнув по картинке ниже:

Бланк расчета по страховым взносам за 2023 год

Бланк расчета по страховым взносам за 2023 год

Если вам нужен бланк РСВ и образец его заполнения за 1 квартал 2024 года, переходите по этой ссылке.

За отчетные периоды 2023 года применялась форма РСВ и порядок его заполнения, утвержденные приказом ФНС от 29.09.2022 № ЕД-7-11/878@. Скачать бланк РСВ, а также образцы его заполнения для отчетных периодов 2023 года, можно бесплатно, кликнув по картинке ниже:

Расчет по страховым взносам в течение 2023 года

Расчет по страховым взносам в течение 2023 года

За периоды 2022 года применялась форма из приказа ФНС от 06.10.2021 № ЕД-7-11/875@. Бланк также доступен для бесплатного скачивания по ссылке:

Бланк расчета по страховым взносам за 2023 год

Бланк расчета по страховым взносам за 2023 год

При заполнении уточненки на титульном листе отразите порядковый номер корректировки: 1,2,3.... Чтобы заполнить уточненный расчет, нужно перенести из первоначального все данные, которые не требуют исправления, а также показатели, в которых исправлены ошибки.

Исключением является раздел 3. В нем при корректировке заполняют данные только на тех, по кому допущены ошибки. Информацию по физлицам, все данные по которым были изначально заполнены верно, повторно подавать не нужно. При этом порядковый номер «корректируемого» физлица нужно указывать такой же, как стоял в первичном расчете (п. 1.2 Порядка заполнения РСВ).

Также нужно учитывать, что порядок внесения исправлений в раздел 3 зависит от вида исправляемой ошибки.

Если ошибка в сведениях о работнике (ИНН, СНИЛС или Ф.И.О.), в уточненке на него нужно заполнить два раздела 3 (письмо ФНС от 25.08.2020 № АБ-4-11/13649@, полагаем, разъяснения применимы и к РСВ - 2023):

- в первом разделе 3 в поле 010 надо поставить 1, перенести все данные из подраздела 3.1 так как они были указаны с ошибкой, в подразделе 3.2 везде поставить прочерки (т. е. надо обнулить взносы на работника с ошибкой);

- во втором разделе 3 в поле 010 ставится прочерк, в подразделе 3.1 указываются правильные сведения о работнике, а в подразделе 3.2 данные его выплатах и взносах.

При исправлении других ошибок (например, в сумме выплат или взносов) ничего не обнуляется, раздел 3 заполняется один раз с указанием только верных сведений, а в поле 010 ставится прочерк.

Пошаговую инструкцию по внесению корректировочных сведений в раздел 3 РСВ привели эксперты КонсультантПлюс. Если у вас нет доступа к системе, получите пробный онлайн-доступ и бесплатно переходите в Готовое решение.

См. также: «РСВ: ошибка в ОКТМО требует уточненки?».

Правила для подачи уточненного расчета

Ну и напоследок рассмотрим, как подать уточненный расчет по страховым взносам. Это делают в электронном виде, если застрахованных физлиц больше числа, указанного в п. 10 ст. 431 НК РФ. С 2020 года это 10 человек (раньше было 25). Если численность не превышает указанной цифры, возможен выбор между сдачей расчета на бумаге или электронно.

Подать уточненку нужно в налоговую по месту учета.

Итоги

Если в поданном расчете по взносам вы обнаружили ошибку, из-за которой они оказались недоплаченными, подайте уточненку. Сделать ее следует на бланке той же формы, что и отчетность, которую нужно исправить, с указанием номера корректировки на титульнике. Как сдать уточненный расчет по страховым взносам? Здесь играет роль количество работников: если их больше предусмотренного НК РФ лимита — в электронном виде, если равно или меньше — либо на бумаге, либо по ТКС.

подскажите, пожалуйста. Обнаружила, что компенсация за удаленную работу не включалась в строки 030 и 040 РСВ за 3-й кв. 2023 и персонифицированных сведений. Суммы взносами не облагаем. Нужно ли мне подать уточненный РСВ? Спасибо.

Подана первичная декларация по РСВ.

Далее оказалось, что организация один месяц отсутствовала в реестре МСП.

Теперь нужно подать корректировку.

Как верно это сделать? Как в корректировке заполнить 3 раздел?

Не начислят ли нам пени и штрафы за ошибку, которая произошла не по нашей вине ?Если Расчет по страховым взносам все-таки придется пересдавать за 2 кв.2022 г., то надо ли также подгружать 3 раздел "Персонифицированные сведения о застрахованных лицах"? Заранее Благодарю за ответ.

сдаем по той же форме, что и первичный в 2021 году сдавали? а платить недоимку и страховые взносы за 2021 год по каким реквизитам нужно?

нет, нельзя будет ошибка светиться в заполнении и последующие не примут

Мне нужно было падать корректировку РСВ только по 1 и 2 разделу, а я случайно отправила весь отчет вместе с 3 разделом. Я ждала что его не примут, но его приняли. А может в этом случае за двоиться 3 раздел, ведь его не надо было сдавать?

Вопрос: Код ОКТМО какой ставить , первоначальный (старая налоговая) или ОКТМО новой налоговой. И нужно ли сдавать в этом случаи корректировку, если занижение базы не было.

Спасибо !

Занижение базы не было, но не пойдут остатки с ФСС. Думаю, с Вас все-равно потребуют сдать уточненку с суммой возмещения.

Вообще насколько я понимаю, в обязательном порядке нужно отвечать на требование, выставленное в рамках налоговых проверок, а реагировать на уведомления, информационные письма и пр. Вы не обязаны. Но иногда можно это сделать, когда хочется избежать конфликта.

Вопрос если возмещение было в 3 квартале 2018, то подаем две корректировки за 3 кв 2018 и за год 2018?

Отразить возмещение по строке 080, тогда и строка 090 станет к уплате, но деньг на кбк, есть соответственно недоимки не образуется?

Да, отражаете возмещение по строке 080. В этой форме не показываются реальные остатки, в строке 090 отразится разница между возмещаемой суммой и суммой начисленной к уплате. Поэтому говорить о недоимке по данным этого отчета достаточно сложно.

Зарплата не начислялась, страховые взносы не начислялись и не уплачивались.

Надо ли сделать уточненку? какой штраф ожидать?

Подскажите, пожалуйста, если допущена ошибка в 3 разделе РСВ по строке 090 - неверно указан пол сотрудника, - требуется ли корректировка?

Или она работала все дни, а потом принесла больничный?

В общем, если Вы начислили лишнего, то получается эти суммы нужно убрать из начислений, тогда база уменьшится, как и сумма взносов. Вы же не можете ей оставить то, что ей не положено.

Если же сотрудница работала все дни, то есть ли смысл проводить больничный?

Спасибо

При исправлении ошибок, не связанных с ФИО или СНИЛС, ничего обнулять не надо. Раздел 3 заполняйте один раз с указанием только верных сумм начислений, а в поле 010 поставьте прочерк.

Можно подать корректировочный отчёт по РСВ в сторону уменьшения взносов( другой тариф) за 1 квартал 2020 года, какие существуют сроки без ущерба организации.Спасибо.

Я сформировала расчет РСВ, в разделе 3 убрала всех людей кроме двух (по которым корректировались начисления в 1 квартале). Нужно ли в разделе 3 оставить стр.1 где "признак аннулирования сведений о застрахованном лице стоит автоматом "1", или удалить ее? У меня получается что корректировка на двух людей а страница с "признак аннулирования сведений о застрахованном лице "1" одна. Нужно ли еще одну страницу добавлять?

1) Указан неверный СНИЛС или ФИО сотрудника (ошибки в строках 030-060) - Включить сотрудника в уточненный расчет дважды:

- в одном разделе 3 сделать отметку в поле «Аннулирование», указать неверные персональные данные из первичного расчета и нулевые суммовые показатели;

- в другом разделе 3 поле «Аннулирование» не заполнять и указать корректные данные по застрахованному лицу

2) Указаны недостоверные персональные сведения (кроме сведений по строкам 030-060) работника- Включить сведения по сотруднику в уточненный расчет, указав правильные персональные данные и суммовые показатели

3) Неправильно рассчитаны суммовые показатели по работнику- Включить сведения по работнику в уточненный расчет, указав правильные данные по выплатам и взносам. Также необходимо скорректировать сумму выплат и страховых взносов в разделе 1

4) Забыли включить в расчет сотрудника Включить в уточненный расчет сведения по новому сотруднику и исправить количество застрахованных лиц, суммы выплат и взносов в разделе 1

5) Включили в расчет «лишнего» сотрудника Заполнить по «лишнему» сотруднику сведения в уточненном расчете. В этом случае в поле «Аннулирование» делается отметка, а строки 130-170, 190-210 не заполняются. Также нужно скорректировать количество застрахованных лиц, их выплаты и взносы в разделе 1

Также, рекомендую к уточненному расчету прикладывать пояснение, в связи с чем была предоставлена корректировка.

Прошу разъяснить мне такую ситуацию: предприятие, в которое я недавно устроилась на работу имеет в штате сотрудников, за которых надо уплачивать взносы по доп.тарифам, но не уплачивало. Получается лишили работников права на досрочную пенсию. В связи с этим у меня вопрос: если сейчас уплатить все эти суммы с 2013-2019 гг., сдать уточненные декларации, то какие ещё будут последствия?

Заранее благодарю!