Новая отчетность — единый расчет по страховым взносам - 2023-2024

С 2023 года объединились ПФР и ФСС. Но на порядок сдачи РСВ страхователями это не повлияло. Как и прежде, мы продолжаем сдавать в ФНС ежеквартальный расчет по страховым взносам. Также у него появился ежемесячный спутник — сведения персонифицированного учета, которые тоже должны сдаваться в налоговую инспекцию, а уже от инспекторов поступать в объединенный соцфонд (СФР). В СФР же теперь нужно представлять отдельный отчет — форму ЕФС-1. О нем мы рассказываем здесь. А в данной статье сосредоточимся именно на отчетности по взносам в ФНС.

Напомним, как менялась форма РСВ с 2023 года.

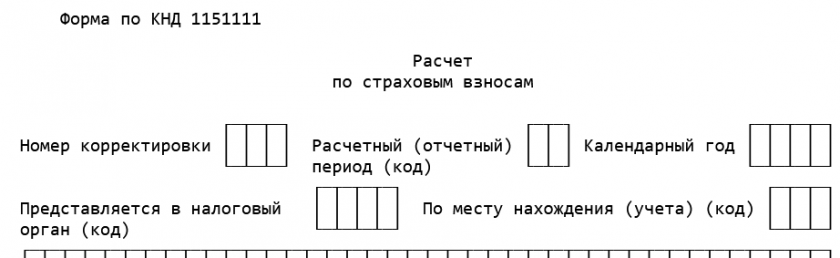

Итак, начиная с отчетного периода 1 квартала 2023 года ЕРСВ представлялся по форме, утв. приказом ФНС от 29.09.2022 № ЕД-7-11/878@. Скачать бланк, а также образцы его заполнения для разных отчетных периодов 2023 года, можно бесплатно, кликнув по картинке ниже:

Расчет по страховым взносам в течение 2023 года

Расчет по страховым взносам в течение 2023 года

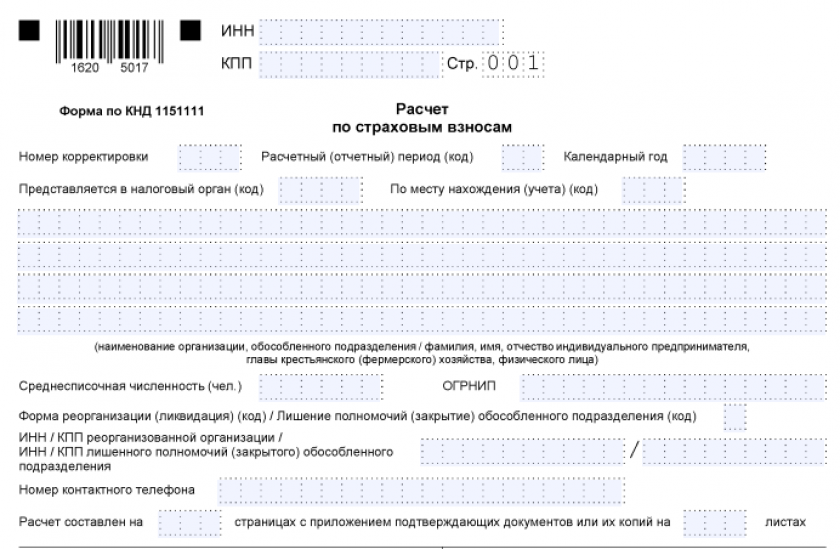

Начиная с отчетности за 2023 год форма ЕРСВ обновлена. О том, что в ней изменилось, мы рассказали здесь. Скачать бланк и образцы его заполнения за 2023 год вы можете бесплатно, кликнув по картинке ниже:

Бланк расчета по страховым взносам за 2023 год

Бланк расчета по страховым взносам за 2023 год

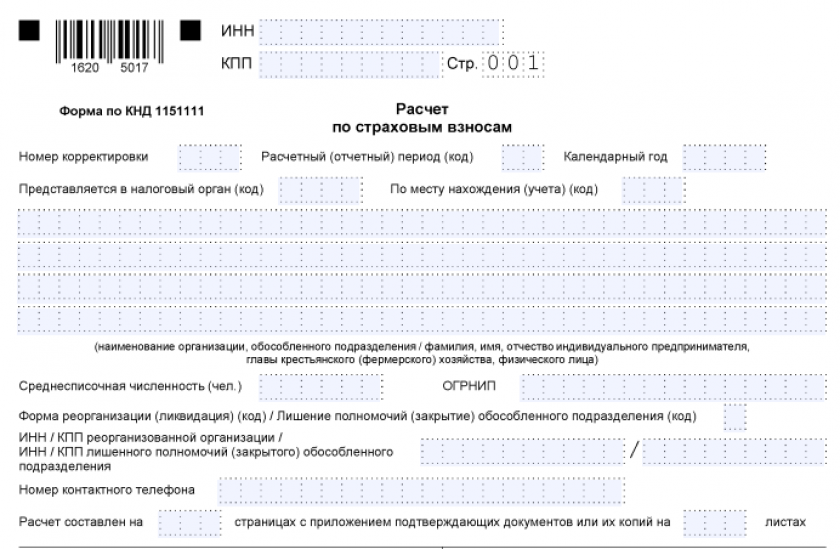

Если вам нужен бланк РСВ за 3 квартал (9 месяцев) 2024 года и образец его заполнения, кликайте по этой картинке:

Расчет по страховым взносам за 3 квартал (9 месяцев) 2024 года

Расчет по страховым взносам за 3 квартал (9 месяцев) 2024 года

Расчет сдается 4 раза в год: по итогам 1 квартала, полугодия, 9 месяцев и года. Исключение — главы КФХ без наемных работников, они подают расчет только по итогам года.

Срок сдачи ЕРСВ с 2023 года — новый: 25 число месяца, следующего за отчетным периодом. То есть в 2024 году сроки сдачи РСВ такие:

- за 4 квартал 2023 — не позднее 25.01.2024;

- за 1 квартал 2024 — не позднее 25.04.2024;

- за 2 квартал 2024 — не позднее 25.07.2024;

- за 3 квартал 2024 — не позднее 25.10.2024.

В 2023 году РСВ сдавался не позднее:

- за 4 квартал 2022 — 25.01.2023;

- за 1 квартал 2023 — 25.04.2023;

- за 2 квартал 2023 — 25.07.2023;

- за 3 квартал 2023 — 25.10.2023.

На выходные ни один из сроков сдачи в 2023-2024 годах не попадает, поэтому без переносов.

Расчет страхователи сдают в ИФНС по местонахождению юрлица (в некоторых случаях по месту нахождения подразделения) или по месту прописки ИП (письмо ФНС от 01.03.2017 № БС-4-11/3748@).

С 2023 года в ЕРСВ входят титульный лист и 4 раздела, некоторые разделы обязательные, другие заполняются только в отдельных ситуациях:

|

Номер раздела/ приложения |

Наименование раздела |

Обязательность заполнения для всех страхователей |

Примечания |

|

Титульный лист |

|

v |

Страхователь, в частности, указывает ИНН, КПП, номер корректировки, период, за который сдается отчет, ССЧ, данные о налоговом органе, принимающем отчет, сведения о реорганизации и лице, удостоверяющем отчетность |

|

Раздел 1 |

Сводные данные об обязательствах плательщика страховых взносов |

v |

Здесь указывается код типа плательщика, а также ОКТМО, КБК, сумма взносов по единому тарифу за расчетный период и взносы за последние 3 месяца расчетного периода. Далее следуют два аналогичных блока по взносам на дополнительное пенсионное страхование и дополнительное соцобеспечение |

|

Подраздел 1 |

Расчет сумм страховых взносов на обязательное пенсионное страхование, на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, на обязательное медицинское страхование |

v |

Приводится расчет страховых взносов: суммарные данные по всем физлицам с начала года, а также за каждый из последних трех месяцев отдельно. Если использовался не один тариф, в расчет включают соответствующее количество подразделов 1 к разд. 1. Например, СМП заполняют подразделы с кодами тарифа 01 (общий тариф для выплат в пределах МРОТ) и 20 (пониженный тариф для выплат сверх МРОТ) |

|

Подраздел 2 |

Расчет сумм страховых взносов на обязательное пенсионное страхование по дополнительному тарифу для отдельных категорий плательщиков страховых взносов |

- |

Заполняется плательщиками, производящими выплаты, облагаемыми взносами по дополнительным тарифам согласно ст. 428 НК РФ |

|

Подраздел 3 |

Расчет сумм страховых взносов на дополнительное социальное обеспечение членов летных экипажей воздушных судов гражданской авиации, а также отдельных категорий работников организаций угольной промышленности |

- |

Заполняется плательщиками, производящих выплаты физлицам, указанным в ст. 429 НК РФ. |

|

Приложение 1 |

Расчет соответствия условиям применения пониженного тарифа страховых взносов плательщиками из подп. 3, 18 п. 1 ст. 427 НК РФ |

- |

Заполняют компании ИТ-сферы и радиоэлектронной промышленности |

|

Приложение 2 |

Расчет соответствия условиям применения пониженных тарифов страховых взносов плательщиками, указанными в подп. 7 п. 1 ст. 427 НК РФ |

- |

Заполняют НКО на УСН, занятые в социальной, научной, образовательной сфере, сфере здравоохранения и массового спорта |

|

Приложение 3 |

Расчет соответствия условиям применения пониженного тарифа страховых взносов плательщиками из подп. 15 п. 1 ст. 427 НК РФ |

- |

Заполняют российские организации, осуществляющие производство и реализацию произведенной ими анимационной аудиовизуальной продукции, применяющие тарифы взносов, установленные подп. 6 п. 2 ст. 427 НК РФ. |

|

Приложение 4 |

Сведения, необходимые для применения положений подп. 20 п. 1 ст. 427 НК РФ |

- |

Заполняют в отношении выплат в пользу обучающихся в профессиональных образовательных организациях, образовательных организациях высшего образования по очной форме обучения за деятельность, осуществляемую в студенческих отрядах (включенных в федеральный или региональный реестр молодежных и детских объединений, пользующихся государственной поддержкой) по трудовым договорам или по гражданско-правовым договорам, предметом которых являются выполнение работ и (или) оказание услуг |

|

Раздел 2 |

Сводные данные об обязательствах плательщиков страховых взносов — глав КФХ |

- |

Заполняют в отношении страховых взносов, начисленных за главу и членов КФХ |

|

Подраздел 1 |

Расчет сумм страховых взносов, подлежащих уплате за главу и членов крестьянского (фермерского) хозяйства |

– |

|

|

Раздел 3 |

Персонифицированные сведения о застрахованных лицах |

v |

Включает в себя подразделы: 3.1 — заполняют все страхователи; 3.2.1 — заполняют все страхователи; 3.2.2 — заполняют в соответствии с положениями ст. 428 НК РФ касательно выплат, облагаемых взносами по доптарифам |

|

Раздел 4 |

Сводные данные об обязательствах плательщиков страховых взносов, указанных в п. 6.1. ст. 431 НК РФ |

- |

Заполняют плательщики, производящие выплаты и иные вознаграждения в пользу прокуроров, сотрудников Следственного комитета Российской Федерации, судей федеральных судов, мировых судей |

Посмотрите заполнение расчета по страховым взносам за 3 квартал (9 месяцев) 2024 года на примере от «КонсультантПлюс». Скачайте образец бесплатно, оформив пробный доступ:

ЕРСВ за 2022 год: форма, сроки сдачи

Единый расчет по страховым взносам в 2022 году и по его итогам страхователи сдавали в ИФНС по форме, утв. приказом ФНС от 06.10.2021 № ЕД-7-11/875@. Скачать бланк ЕРСВ за 2022 год можно бесплатно, кликнув по картинке ниже:

Бланк расчета по страховым взносам за 2023 год

Бланк расчета по страховым взносам за 2023 год

Крайний срок сдачи расчета до 2023 года — 30 число месяца, следующего за отчетным периодом. При совпадении с выходным днем этот срок сдвигался вперед на ближайший будний день. Сроки сдачи расчета в 2022 году:

- за 4 квартал 2021 — 31.01.2022 (с учетом переноса с 30.01.2022 — воскресенья);

- за 1 квартал 2022 — 04.05.2022 (с учетом переноса с 30.04.2022 — субботы);

- за 2 квартал 2022 — 01.08.2022 (с учетом переноса с 30.07.2022 — субботы);

- за 3 квартал 2022 — 31.10.2022 (с учетом переноса с 30.10.2022 — воскресенья).

РСВ за 4 квартал 2022 сдавался в новый срок — до 25.01.2023 включительно. Подробнее об этом и других изменениях в отчетности с 2023 года читайте нашу статью.

Единый расчет по страховым взносам 2022 состоит из титульного листа и трех разделов:

|

Номер раздела/ приложения |

Наименование раздела |

Обязательность заполнения для всех страхователей |

Примечания |

|

Титульный лист |

|

v |

Страхователь указывает ИНН, КПП, номер корректировки, период, за который сдается отчет, ССЧ, данные о налоговом органе, принимающем отчет, итоговое количество листов в расчете |

|

Раздел 1 |

Сводные данные об обязательствах плательщика страховых взносов |

v |

Здесь указывается ОКТМО, КБК взноса, сумма взноса за расчетный период и взносы за последние 3 месяца расчетного периода — и так по каждому типу взносов |

|

Приложение 1 |

Расчет сумм страховых взносов на обязательное пенсионное и медицинское страхование |

- |

Состоит из подразделов 1.1, 1.2, 1.3, 1.3.1, 1.3.2 — заполняются при наличии соответствующих выплат |

|

Приложение 1.1 |

Расчет сумм страховых взносов на дополнительное социальное обеспечение членов летных экипажей воздушных судов гражданской авиации, а также для отдельных категорий работников организаций угольной промышленности |

- |

Заполняется плательщиками, производящих выплаты физлицам, указанным в ст. 429 НК РФ. |

|

Приложение 2 |

Расчет сумм страховых взносов на обязательное соцстрахование на случай временной нетрудоспособности и в связи с материнством (ВНиМ) |

- |

Страхователь указывает, выплачиваются ли больничные или пособия напрямую работнику или действует зачетная система. Заполняется число застрахованных лиц всего и за каждый из 3 последних месяцев, приводится страховая база. Также указываются суммы возмещения расходов страхователю и суммы взносов к уплате в бюджет |

|

Приложение 3 |

Расчет соответствия условиям применения пониженного тарифа страховых взносов плательщиками из подп. 3, 18 п. 1 ст. 427 НК РФ |

- |

Заполняют ИТ-компании |

|

Приложение 4 |

Расчет соответствия условиям применения пониженного тарифа страховых взносов плательщиками из подп. 7 п. 1 ст. 427 НК РФ |

- |

Заполняют НКО на УСН, занятые в социальной, научной, образовательной сфере, сфере здравоохранения и массового спорта |

|

Приложение 5 |

Расчет соответствия условиям применения пониженного тарифа страховых взносов плательщиками из подп. 15 п. 1 ст. 427 НК РФ |

- |

Заполняют российские организации, осуществляющие производство и реализацию произведенной ими анимационной аудиовизуальной продукции, применяющие тарифы взносов, установленные подп. 6 п. 2 ст. 427 НК РФ. |

|

Приложение 6 |

Сведения, необходимые для применения тарифа страховых взносов, установленного абз. 2 подп. 2 п. 2 ст. 425 НК РФ |

- |

Заполняют в отношении выплат в пользу иностранцев и лиц, временно пребывающих в РФ без гражданства |

|

Приложение 7 |

Сведения, необходимые для применения положений подп. 1 п. 3 ст. 422 НК РФ |

- |

Заполняют в отношении вознаграждений в пользу студентов вузов (очная форма обучения) за деятельность в студотрядах (включенных в реестр объединений с господдержкой) по договору подряда или трудовому договору |

|

Раздел 2 |

Сводные данные об обязательствах плательщиков страховых взносов — глав КФХ |

- |

Заполняют в отношении страховых взносов, начисленных за главу и членов КФХ |

|

Приложение 1 |

Расчет сумм страховых взносов, подлежащих уплате за главу и членов КФХ |

– |

|

|

Раздел 3 |

Персонифицированные сведения о застрахованных лицах |

v |

Включает в себя подразделы: 3.2.1 — заполняют все страхователи; 3.2.2 — заполняют в соответствии с положениями ст. 428 НК РФ касательно выплат, облагаемых взносами по доптарифам |

В расчете указывались только начисленные суммы взносов и страховых выплат. Уплаченные суммы и номера платежных поручений в отчетности не приводили. Также в расчете не отражались остатки задолженности компании по страховым взносам на начало и конец отчетного периода.

Построчный алгоритм заполнения всех разделов РСВ-2022 от экспертов вы найдете в «КонсультантПлюс». Получите пробный доступ к системе бесплатно и переходите в Готовое решение.

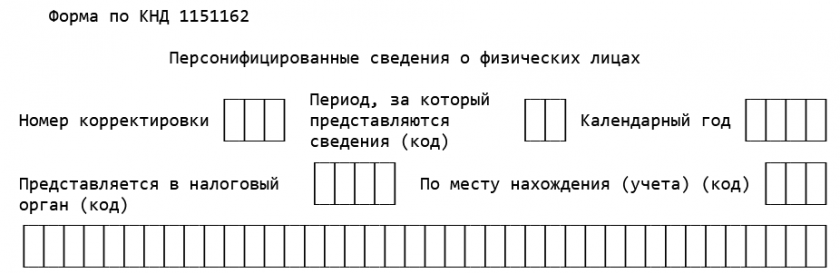

Единый расчет по страховым взносам — персонифицированные сведения работников в 2023 и 2024 годах

С отчетных периодов 2023 года персонифицированные сведения сдаются в ФНС:

- ежемесячно — в виде отчета из приложения № 2 к приказу ФНС от 29.09.2022 № ЕД-7-11/878@;

- ежеквартально — в виде раздела 3 РСВ и подразделов к нему.

Подача персонифицированных сведений за 3-й месяц квартала отменена. ФНС не видит в нем небходимости.

Скачать бланк ежемесячных персонифицированных сведений, а также образцы его заполнения, можно бесплатно, кликнув по картинке ниже:

Персонифицированные сведения о физических лицах - 2024

Персонифицированные сведения о физических лицах - 2024

Заполнить отчет вам поможет образец от «КонсультантПлюс». Скачайте его бесплатно по пробному доступу:

ВАЖНО! Рекомендации от «КонсультантПлюс»

Раздел 3 заполните по каждому из застрахованных физлиц, для которых вы являлись страхователем в последние три месяца расчетного (отчетного) периода. Заполните его по тем, кому вы начисляли выплаты в рамках трудовых отношений, по договорам на оказание услуг (выполнение работ) и другие облагаемые взносами выплаты. Данные приведите только за последние три месяца периода, за который вы отчитываетесь (п. 13.1 Порядка заполнения расчета по страховым взносам). Так, в расчете за 9 месяцев в разд. 3 должны быть данные за июль, август, сентябрь.

Построчное заполнение см. в Готовом решении. Пробный доступ к системе бесплатный.

Нулевая отчетность по взносам

Подача расчета по страховым взносам является обязанностью страхователей, осуществляющих выплату доходов физлицам (п. 7 ст. 431 НК РФ), освобождение от которой законодательством не предусматривается.

В связи с этим за периоды отсутствия деятельности и неначисления работникам зарплаты расчеты по страховым взносам подавать все равно придется. Оформлены они будут по правилам нулевой отчетности:

- в объеме обязательных к заполнению листов;

- с отражением данных о страхователе и необходимых кодах (период отчета, ИФНС, ОКТМО, КБК);

- с проставлением цифры 0 или прочерка в полях, предназначенных для данных о начисляемых взносах.

Подробнее о правилах оформления нулевого расчета по взносам читайте в этом материале.

Непредставление нулевого расчета по взносам станет основанием для начисления страхователю штрафа в сумме 1000 руб. (п. 1 ст. 119 НК РФ). Подробнее о штрафе, относящемся к несдаче отчета по страховым взносам, читайте здесь.

Важно! В случае непредставления ЕРСВ (как нулевого так и заполненного) в течение 20 дней после установленного срока, налоговики заблокируют расчетные счета компании. Подробнее об этом мы рассказывали здесь.

Сдача нулевой отчетности по страховым взносам послужит для ИФНС источником информации о том, что:

- в связи с неначислением выплат физлицам у страхователя отсутствуют основания для начисления взносов;

- он не относится к числу страхователей, начислявших выплаты и взносы, но не подавших расчет вовремя.

Итоги

Единый расчет по страховым взносам 2023-2024 годов только кажется объемным. На самом деле часть листов основная масса страхователей не заполняет. С 2023 года дополнительно в ФНС сдаются ежемесячные персонифицированные сведения. Новый РСВ имеет свои нюансы заполнения и требует внимательного отношения к достоверности данных, попадающих в него. Если опоздаете с подачей, минимальный штраф составит 1000 руб.

О том, как уточнить ЕРСВ, читайте здесь.