Отчетность по страховым взносам в 2024 году для ФНС

В 2024 году в составе отчетности по страховым взносам в ФНС мы сдаем:

- ежеквартальный РСВ;

- ежемесячный отчет о персонифицированных сведениях.

Срок сдачи обеих форм — 25 число месяца, следующего за окончанием отчетного периода (квартала, месяца).

Действующие формы утверждены приказом ФНС от 29.09.2022 № ЕД-7-11/878@. Последняя редакция датирована 29.09.2023, приказ № ЕА-7-11/696@.

ВАЖНО! С 1 квартала 2025 года форму РСВ планируют изменить.

Скачать формы можно бесплатно, кликнув по нужной картинке ниже:

- расчет по страховым взносам - 2024:

Расчет по страховым взносам за 3 квартал (9 месяцев) 2024 года

Расчет по страховым взносам за 3 квартал (9 месяцев) 2024 года

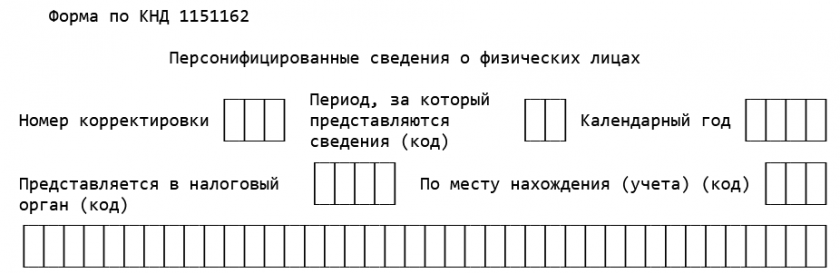

- персонифицированные сведения о физлицах - 2024:

Персонифицированные сведения о физических лицах - 2024

Персонифицированные сведения о физических лицах - 2024

Как в 2024 году начислять и уплачивать страховые взносы на ОПС, ОМС и на случай ВНиМ с заработной платы и иных выплат физлицам, узнайте в готовом решении от «КонсультантПлюс». Получить пробный доступ к системе можно бесплатно.

Что изменилось в РСВ - 2024

РСВ в 2024 году состоит из четырех разделов:

- раздел 1 «Сводные данные об обязательствах плательщика страховых взносов» с подразделами и приложениями;

- раздел 2 «Сводные данные об обязательствах плательщиков страховых взносов — глав крестьянских (фермерских) хозяйств»;

- раздел 3 «Персонифицирован- ные сведения о застрахованных лицах»;

- раздел 4 «Сводные данные об обязательствах плательщиков страховых взносов, указанных в пункте 6.1 статьи 431 НК».

Обязательные: раздел 1, подраздел 1.1 и раздел 3. Остальные заполняются в случае необходимости.

В форму добавлены сведения о вознаграждениях в пользу физлиц, указанных в п. 6.2 ст. 431 НК. Речь о лицах, которые в соответствии с международными договорами РФ подлежат отдельным видам (отдельному виду) обязательного соцстрахования.

Взносы в 2024 году рассчитываются с единой базы (2 225 000 руб.) и уплачиваются единым платежом. Поэтому в РСВ больше нет деления по видам взносов, а их расчет отражается в одном подразделе 1. Отдельно отражаются взносы по доптарифам.

В подразделе 1 взносы показываются:

- в разбивке по начислениям в рамках предельной базы (тариф 30%) и сверх неё (тариф 15,1%);

- отдельно по ставке 30% и отдельно по ставке 15% — для выплат сверх МРОТ, если страхователь относится к малым или средним предприятиям.

Раздел 3 в РСВ 2024 года по сравнению с прежней формой практически не изменился.

Образец заполнения РСВ за 3 квартал (9 месяцев) 2024 года смотрите в «КонсультантПлюс», бесплатно, оформив пробный доступ:

Бесплатно скачать образец в «КонсультантПлюс»

Персонифицированные сведения в 2024 году в налоговую

Этот отчет с 2023 года фактически заменил форму СЗВ-М. Ключевое отличие в том, что в нем содержатся не только персданные работников, но и суммы выплат за отчетный месяц.

Сведения из отчета ФНС предоставляет в Социальный фонд, который использует их в том числе для выплаты пособий.

Образец заполнения персонифицированных сведений смотрите в «КонсультантПлюс», бесплатно, оформив пробный доступ:

Сотруднику в соответствии со ст. 188 ТК производится ежемесячно выплата за использование личного имущества в производственных целях

Если я ошиблась и должна была включать его, что теперь делать и чем мне это грозит?

Ситуация. 31.01.2023 умер сотрудник.

В период с 15.01.23 по 31.01.23 находился на больничном.

При заполнении персонифицированных сведениях больничный по этому сотруднику отражается. Уточните на сколько это правильно?

16.01 - выплачен аванс, 01.02 - окончательный расчет за январь

Эта сумма не облагается страховыми взносами. Показывать ее в отчете или нет? И суточные в пределах 700 рублей?

В январе была выплата по договору ГПХ, услуги по которому были выполнены в 2022г. Договор закрыт, услуг по нему больше не будет. Нужно его включать в Персонифицированные сведения за январь 2023г?

Добрый день. У нас такая же ситуация когда по сотруднику есть отрицательное значение. Верно ли будет сдать корректирующий РСВ за 2022 год и в перс.отчетности за январь отразить 0 ?

И как быть в последующих месяцах когда возникает отрицательное сальдо?! У нас есть сотрудники, работающие по одному бюджету (оказание платных образовательных услуг). За первую половину месяца по ним, согласно приказа начисляют (и соответственно выплачивают) план, но за вторую половину , согласно приказа, начисляют факт. В связи с чем и образуется минус. Как это отражать в перс.отчетности? Корректирующие формы по перс.отчетности не предусмотрены? И как перс.отчетность будет сверяться с РСВ?

Самое интересное начинается в отчетности за 1 квартал 2023 г., в ЕФС 1С ЗУП это учитывает, а во всех остальных отчетах - нет.

Нужно только на тех кто по трудовому договору или ГПХ работает, или я не так понимаю

А персонифицированные сведения подаются на лиц, которые работают по трудовым договорам и по договорам ГПХ на выполнение работ и оказание услуг, а также лицензионные и авторского права.

Смотрите, у вас возникает 2 варианта развития событий:

1. Если вы не используете сумму гранта для оплаты труда ваших работников, то страховые взносы уплачивать не надо, так как само по себе получение гранта не входит в перечень объектов обложения страховыми взносами (п.1 ст.420 НК РФ).

2. Если вы используете сумму гранта для оплаты труда ваших наёмных работников, тогда у вас возникает обязанность начислить и уплатить страховые взносы (подп. 1 п. 1 ст. 419 НК РФ).