Виды страховых взносов, связываемых с завершением квартала

Страховые взносы — это платежи, за счет которых финансируются выплаты по виду страхования. Страхование может быть как обязательным, так и добровольным. К числу обязательных относятся виды страхования, обеспечивающие основные социальные нужды населения в части:

- государственных пенсионных выплат;

- базового медицинского обслуживания;

- оплаты больничных (в т. ч. по травмам);

- платежей по беременности и уходу за детьми.

С 2023 года аккумулирует средства для социальных выплат и расходует их (или контролирует расходование) новый объединенный Социальный фонд России.

Поскольку эти виды страхования обязательны, все действия, связанные с начислением взносов, платежами и отчетностью по ним, жестко регламентированы. При этом большую часть поступающих от плательщиков взносов (предназначенных для СФР в отношении страхования по нетрудоспособности и материнству, ПФР и ФОМС) контролирует налоговая служба, и все моменты, касающиеся начисления, оплаты и отчетности, подчиняются положениям НК РФ. Однако взносы на страхование по травматизму остались под контролем СФР и регулируются не НК РФ, а законом «Об обязательном социальном страховании…» от 24.07.1998 № 125-ФЗ.

Процедуры начисления и внесения страховых платежей обязательны для всех их плательщиков. В то же время у них есть особенности в зависимости от категории лица, уплачивающего взносы. А вот отчетность по ним обязательна не для всех. Подавляющее большинство тех, кто должен ее составлять, формирует отчетность ежеквартально. И именно с составлением отчетности по взносам увязывается момент завершения очередного квартала.

Кому предстоит отчитываться по страховым взносам за 1 квартал 2024 года

Кому же потребуется составлять расчеты по страховым взносам за 1 квартал 2024 года? Согласно НК РФ (п. 1 ст. 419) плательщики взносов делятся на 2 категории:

- Те, кто выплачивает вознаграждения физлицам (т. е. работодатели, которыми могут быть и юрлица, и ИП, и физлица).

- Работающие только на себя и не делающие выплат наемным работникам.

При этом не исключается совмещение обоих статусов (п. 2 ст. 419 НК РФ).

Для лиц второй категории составление отчетности по взносам не предусмотрено (ст. 432 НК РФ). Исключение — только главы КФХ, обязанные подавать отчет раз в год по его окончании или при завершении работы в качестве главы КФХ (пп. 3, 4 ст. 432 НК РФ).

Калькулятор страховых взносов Калькулятор страховых взносов актуален для расчетов в 2024 году. Проверено и подтверждено экспертами нашего сайта.Работодатели же должны отчитываться регулярно, составляя отчеты не только за год, но и по итогам каждого квартала (п. 7 ст. 431 НК РФ). При этом каждый отчет формируется с нарастающими от начала года данными (п. 2 ст. 423 НК РФ). Есть для работодателей с 2023 года и новая ежемесячная форма — персонифицированные сведения. Обязанность по созданию отчетности не распространяется только на физлиц, делающих выплаты, освобождаемые от обложения взносами (п. 7 ст. 431, подп. 3 п. 3 ст. 422 НК РФ).

По закону № 125-ФЗ (п. 1 ст. 20.1) плательщиками взносов на травматизм признаются только работодатели. И по этим платежам им тоже необходимо сдавать ежеквартальную отчетность (п. 1 ст. 24 закона № 125-ФЗ), формируя ее в течение года нарастающим итогом (п. 2 ст. 22.1 закона № 125-ФЗ). С 2023 года это новая форма ЕФС-1.

Таким образом, отчитываться по страховым взносам за 1 квартал 2024 года предстоит только работодателям, используя цифры, относящиеся к этому кварталу.

Изменения в страховых взносах с 1 квартала 2023 года

Единые база и тариф

С 2023 года взносы в ФНС рассчитываются по-новому. Теперь они не разбиваются по видам страхования (ОПС, ОМС, от ВНиМ), а начисляются с единой базы по единому тарифу. Предельная база, с которой уплачиваются взносы, также теперь определена единой суммой.

О новом размере предельной базы и новом порядке ее установления в 2024 году читайте в этой публикации.

Естественно, указанные выше изменения повлекли обновление отчетных форм.

Изменения в отчетности

В ФНС:

- продолжаем сдавать ежеквартальный РСВ;

- к РСВ добавился ежемесячный отчет о персонифицированных сведениях.

Срок сдачи обеих форм — 25 число месяца, следующего за окончанием отчетного периода (квартала, месяца).

Формы утверждены приказом ФНС от 29.09.2022 № ЕД-7-11/878@. С расчета за 2023 год следует применять бланк расчета, утвержденный приказом ФНС России от 29.09.2023 № ЕА-7-11/696@.

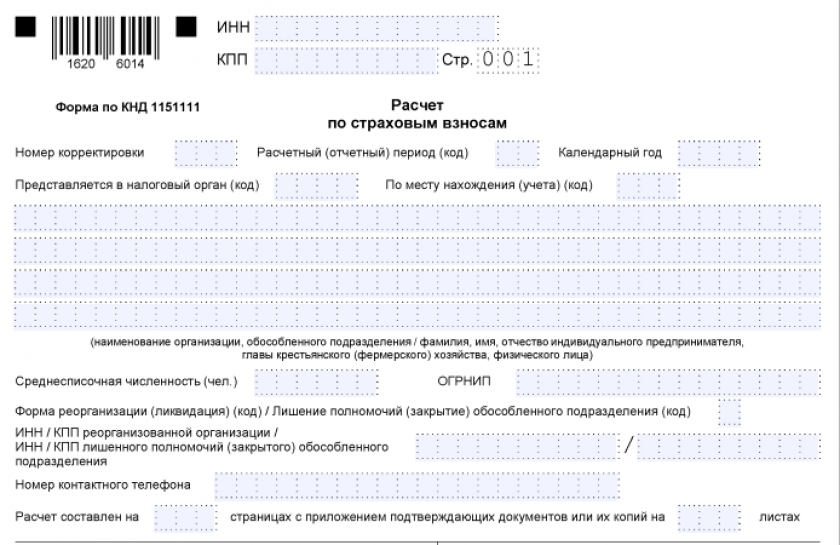

Скачать новые формы можно бесплатно, кликнув по нужной картинке ниже:

- Новая форма расчета по страховым взносам - c расчета за 2023 год, которая применяется и за 1 квартал 2024 года:

Бланк расчета по страховым взносам за 1 квартал 2024 года

Бланк расчета по страховым взносам за 1 квартал 2024 года

Рекомендуем образец заполнения нового расчета по страховым взносам за 1 квартал 2024 года от КонсультантПлюс. Скачайте его бесплатно, оформив пробный доступ к системе.

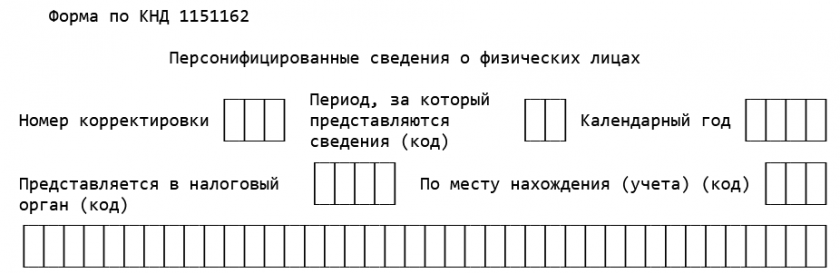

- Форма персонифицированных сведений о физлицах:

Персонифицированные сведения о физических лицах - 2024

Персонифицированные сведения о физических лицах - 2024

Рекомендуем образец заполнения нового отчета по персонифицированным сведениям от КонсультантПлюс. Скачайте его бесплатно, оформив пробный доступ.

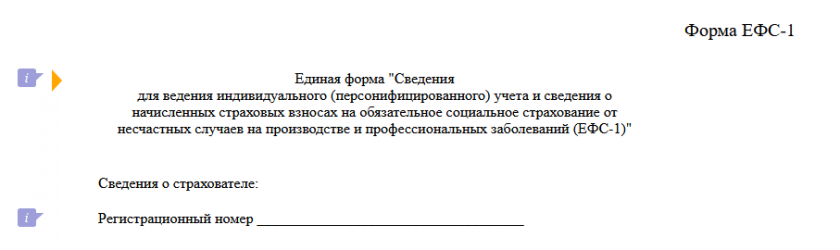

- В новый единый социальный фонд с 2023 года сдается форма ЕФС-1 «Сведения для ведения индивидуального (персонифицированного) учета и сведения о начисленных страховых взносах на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний».

В отчете содержатся сведения о трудовой деятельности и стаже, зарплате, дополнительных пенсионных взносах, взносах на травматизм и сведениях о медосмотрах и СОУТ. То есть, по сути, это гибрид форм, которые ранее подавались в ПФР (СЗВ-ТД, СЗВ-СТАЖ, ДСВ-3), и отчета 4-ФСС. Форма ЕФС-1 и порядок её заполнения утверждены постановлением Правления ПФР от 17.11.2023 № 2281. А формат для электронной версии отчета утвержден постановлением Правления ПФР от 23.11.2023 № 2315.

Скачать бланк ЕФС-1, а также образец его заполнения за 1 квартал 2024 года, можно бесплатно, кликнув по картинке ниже:

Форма ЕФС-1 за 1 квартал 2024 года

Форма ЕФС-1 за 1 квартал 2024 года

Чтобы посмотреть образцы ЕФС-1 для разных ситуаций, получите бесплатный пробный доступ к КонсультантПлюс и переходите к примерам заполнения, в том числе:

- сведений о трудовой (иной) деятельности (подраздел 1.1 подраздела 1 формы ЕФС-1) при увольнении;

- раздела 2 ЕФС-1 о начисленных страховых взносах на травматизм за 1-й квартал 2024 года и др.

Новое в уплате взносов с 2024 года

Поменялись также порядок и сроки уплаты взносов в налоговую — они перечисляются в составе ЕНП до 28 числа следующего месяца. В течение 2023 года разрешалось платить взносы в ФНС отдельной платежкой, которая заменяет уведомление по ЕНП.

ВАЖНО! С 2024 года взносы уплачиваются исключительно путем перечисления ЕНП и подачи уведомления об исчисленных налогах.

Взносы на травматизм уплачиваются по-старому.

Получите бесплатный пробный доступ к КонсультантПлюс и смотрите образцы платежек:

Взносы по договорам ГПХ

Также с 2023 года отменено освобождение от взносов на ОСС от ВНиМ для выплат по гражданско-правовым договорам. В результате такие работники получают право на оплату соцпособий, но не все из них сразу.

Как с 1 января 2023 г. начислять и уплачивать страховые взносы по договорам ГПХ, подробно разъясняется в готовом решении от КонсультантПлюс. Если у вас еще нет доступа к этой правовой системе, получите пробный доступ. Это бесплатно.

См. также наши статьи:

Итоги

По итогам 1 квартала 2024 года всем работодателям придется формировать и сдавать отчетность по страховым взносам. Взносы делятся на две группы: курируемые ФНС (взносы, предназначенные для СФР на страхование по нетрудоспособности и материнству, для ПФР и ФОМС) и находящиеся под контролем СФР (платежи на страхование по травматизму). Поскольку контролирующих инстанций две, отчеты формируются отдельно для каждой из них.