Агентский договор: какие нормы налогового и гражданского законодательства необходимо учесть при перевыставлении счетов-фактур

Агент непосредственно участвует в переоформлении счетов-фактур, если он:

- выполняет поручение принципала по агентскому договору;

- действует от своего имени.

Как компании (ИП) на УСН с 2025 года исчислять и уплачивать НДС, а также в каких случаях нужно и когда, наоборот, не нужно выставлять счет-фактуру, разъяснили эксперты «КонсультантПлюс». Оформите пробный доступ к системе и переходите в Готовое решение. Это бесплатно. Если вы хотите пользоваться системой на постоянной основе, уточните ее стоимость.

При этом необходимо учесть следующие положения законодательства:

|

Норма закона |

Описание |

|

Счета-фактуры имеют право выставлять комиссионеры (агенты), осуществляющие реализацию товаров (работ, услуг) от своего имени |

|

|

Пп. 1-2 ст. 171 НК РФ Пп. 1-2 ст. 172 НК РФ П. 2 ст. 169 НК РФ |

Вычет по НДС возможен, если:

|

|

П. 1 ст. 1005 ГК РФ |

По сделке, совершенной агентом с третьим лицом от своего имени и за счет принципала, приобретает права и становится обязанным агент, хотя бы принципал и был назван в сделке или вступил с третьим лицом в непосредственные отношения по исполнению сделки |

|

Ст. 1011 ГК РФ |

Счет-фактура и иные сопровождающие сделку документы оформляются изначально на имя агента (на отношения сторон распространяются нормы гл. 51 ГК РФ о договоре комиссии) |

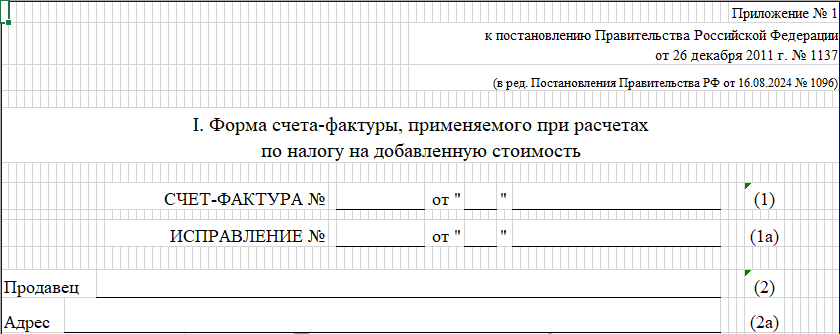

При оформлении счетов-фактур нужно руководствоваться постановлением Правительства РФ «О формах и правилах заполнения (ведения) документов, применяемых при расчетах по налогу на добавленную стоимость» от 26.12.2011 № 1137.

С 1 октября 2024 года счет-фактура и корректировочный счет-фактура применяются в редакции постановления Правительства от 16.08.2024 № 1096 — с графой 14 «Стоимость товара, подлежащего прослеживаемости, без налога на добавленную стоимость, в рублях». Подробнее об изменениях внесенных в документ читайте здесь.

Скачать новый бланк счета-фактуры можно кликнув по картинке ниже:

Бланк счета-фактуры

Бланк счета-фактуры

Начисляет ли агент НДС, если он применяет УСН с освобождением от уплаты этого налога? Ответ на этот вопрос, а также образцы заполнения счетов-фактур агентом и принципалом вы можете посмотреть в системе КонсультантПлюс по пробному доступу. Это бесплатно. Если вы хотите пользоваться системой на постоянной основе, уточните ее стоимость.

Агент от своего имени продает товары принципала: в чем заключается процедура перевыставления счетов-фактур

Если вы как действующий от своего имени агент продали по поручению принципала его товары:

- оформите 2 экземпляра счета-фактуры (как это сделать построчно, см. в таблице ниже);

- 1-й экземпляр передайте покупателю;

- 2-й экземпляр зарегистрируйте в ч. 1 журнала учета полученных и выставленных счетов-фактур (без регистрации в книге продаж);

- передайте показатели счета-фактуры принципалу.

Принципал, получив от вас показатели:

- выставит на ваше имя счет-фактуру с этими же данными;

- зарегистрирует его в своей книге продаж.

Вам эти данные нужно отразить в ч. 2 журнала полученных и выставленных счетов-фактур.

Приобретение товаров для принципала: алгоритм переоформления счета-фактуры

При приобретении товаров для принципала цепочка взаимодействия по оформлению счета-фактуры отличается от описанной выше:

- счет-фактуру на ваше имя (как агента) выставляет поставщик и регистрирует его в своей книге продаж;

- вы заносите его в ч. 2 своего журнала учета счетов-фактур;

- затем оформляете от своего имени счет-фактуру с аналогичными показателями в адрес принципала (в качестве продавца указываете фактического поставщика) и фиксируете его в ч. 1 журнала учета;

- принципал регистрирует полученный от вас счет-фактуру в своей книге покупок.

Если агент приобрел товары для нескольких принципалов и в счете-фактуре указаны данные по всей покупке, при перевыставлении счета-фактуры каждому принципалу агент должен перенести сведения только по тем товарам (услугам или работам), которые предназначались именно для данного принципала (письмо ФНС от 18.04.2014 №ГД-4-7/7473@).

Как посреднику, экспедитору, застройщику оформить счет-фактуру

Порядок заполнения счета-фактуры посредниками (застройщиками, экспедиторами) указан в таблице:

|

№ строки (графы) счета-фактуры |

Содержание |

|

Строка 1 |

Порядковые номера таких счетов-фактур указываются каждым налогоплательщиком в соответствии с их индивидуальной хронологией составления счетов-фактур |

|

Строка 1а |

Порядковый номер внесенного в счет-фактуру исправления и дата внесения этого исправления. При составлении счета-фактуры до внесения в него исправлений в этой строке ставится прочерк |

|

Строка 2 |

|

|

Строка 2а |

|

|

Строка 2б |

|

|

Строка 3 |

Посредник указывает полное или сокращенное наименование грузоотправителя в соответствии с учредительными документами. Если продавец и грузоотправитель:

При составлении счета-фактуры на выполненные работы (оказанные услуги), имущественные права продавцом в этой строке ставится прочерк. При составлении счета-фактуры комиссионером (агентом), приобретающим у двух и более продавцов ТРУ от своего имени, указываются полные или сокращенные наименования грузоотправителей и их почтовые адреса (через знак «;» (точка с запятой)) |

|

Строка 4 |

Посредник указывает полное или сокращенное наименование грузополучателя в соответствии с учредительными документами и его почтовый адрес. При составлении счета-фактуры на выполненные работы (оказанные услуги), имущественные права продавцом в этой строке ставится прочерк. При составлении комитентом (принципалом) счета-фактуры, выставляемого комиссионеру (агенту), реализующему 2 и более покупателям ТРУ от своего имени, указываются полные или сокращенные наименования грузополучателей и их почтовые адреса (через знак «;» (точка с запятой)) |

|

Строка 5 |

|

|

Строка 5а |

Реквизиты накладной или акта, по которым составлен счет-фактура ВАЖНО! С 01.10.2024 в строке 5а нужно указывать наименование документа об отгрузке (накладная, акт, УПД). |

|

Строка 6 |

|

|

Строка 6а |

Адрес покупателя, указанный в ЕГРЮЛ, в пределах места нахождения юридического лица, место жительства ИП, указанное в ЕГРИП, — при составлении комитентом (принципалом) счета-фактуры, выставляемого комиссионеру (агенту), реализующему ТРУ от своего имени |

|

Строка 6б |

Посредник указывает ИНН и КПП налогоплательщиков-покупателей через знак «;» (точка с запятой) |

|

строка 7 |

Посредник указывает наименование валюты для перечисленных в счете-фактуре товаров и ее цифровой код в соответствии с ОКВ (общероссийским классификатором валют) |

|

Строка 8 |

Строка заполняется при выставлении счета-фактуры в рамках госконтракта на поставку товаров (выполнение работ, оказание услуг), договора (соглашения) о предоставлении из федерального бюджета юридическому лицу субсидий, бюджетных инвестиций, взносов в уставный капитал (при наличии) |

|

Графа 1 |

|

|

Графа 1а |

Графа предназначена для отражения кода вида товара в соответствии с единой Товарной номенклатурой внешнеэкономической деятельности ЕАЭС. Данные указываются в отношении товаров, вывезенных за пределы территории Российской Федерации на территорию государства – члена ЕАЭС; При отсутствии данных ставится прочерк |

|

Графы 2 и 2а |

При наличии показателя — единица измерения (код и соответствующее ему условное обозначение (национальное) в соответствии с разд. 1 и 2 Общероссийского классификатора единиц измерения) (при возможности ее указания). При отсутствии показателей ставится прочерк |

|

Графа 3 |

Количество (объем) поставляемых (отгруженных) по счету-фактуре товаров (работ, услуг) комитента (принципала) исходя из принятых единиц измерения (при возможности их указания) |

|

Графа 4 |

Цена (тариф) товара (выполненной работы, оказанной услуги), переданного имущественного права за единицу измерения (при возможности ее указания) по договору (контракту) без учета НДС, а в случае применения государственных регулируемых цен (тарифов), включающих в себя НДС, с учетом суммы налога. При отсутствии показателя ставится прочерк |

|

Графа 5 |

Стоимость всего количества (объема) поставляемых (отгруженных) по счету-фактуре ТРУ без НДС |

|

Графа 6 |

Сумма акциза по подакцизным товарам. При отсутствии показателя вносится запись: «Без акциза» |

|

Графа 7 |

Налоговая ставка |

|

Графа 8 |

Сумма НДС |

|

Графа 9 |

Стоимость всего количества поставляемых (отгруженных) по счету-фактуре ТРУ с учетом НДС, а в случае получения суммы оплаты, частичной оплаты в счет предстоящих поставок ТРУ — полученная сумма оплаты, частичной оплаты |

|

Графы 10 10а |

Страна происхождения товара (цифровой код и соответствующее ему краткое наименование) в соответствии с Общероссийским классификатором стран мира. Данные граф заполняются в отношении товаров, страной происхождения которых не является РФ |

|

Графа 11 |

Регистрационный номер партии товара, подлежащего прослеживаемости

|

|

Графы 12 и 12а |

В этих графах нужно отразить единицу измерения товара, которая используется для прослеживаемости. Она определяется по Общероссийскому классификатору единиц измерения |

|

Графа 13 |

Количество товара в указанных единицах |

|

Графа 14 |

Стоимость товара, подлежащего прослеживаемости, без налога на добавленную стоимость, в рублях |

Обратите внимание! Продавцы товаров, подлежащих прослеживаемости, должны выставлять счета-фактуры в электронной форме (п. 1.1 ст. 169 НК РФ). А покупатели товаров, подлежащих прослеживаемости, должны обеспечить получение электронных счетов-фактур по телекоммуникационным каналам связи (п. 1.2 ст. 169 НК РФ).

Когда агенту нужно оформить дополнительный счет-фактуру

Помимо отгрузочных счетов-фактур (процедура оформления которых описана выше) агенту необходимо выставить в адрес принципала еще один. Такая необходимость возникает у агентов — плательщиков НДС.

Это связано с тем, что для агента — плательщика НДС доходом в целях налогообложения является вознаграждение по агентскому договору (п. 1 ст. 156 НК РФ), поэтому на его сумму агент:

- оформляет в адрес принципала счет-фактуру (как при обычной реализации товара, работы или услуги);

- регистрирует его в книге продаж с кодом 01 (ст. 168–169 НК РФ).

Переданные агентом принципалу затраты по агентскому договору (связанные с его исполнением) не образуют объект налогообложения НДС — агенту нет необходимости учитывать их сумму при расчете налога на прибыль (подп. 9 п. 1 ст. 251, п. 9 ст. 270 НК РФ).

Счет-фактура и отчет агента: на что обратить внимание

Занимаясь оформлением счета-фактуры, агенту важно обеспечить идентичность указанной там информации данным, отражаемым им в другом важном документе — отчете агента. Данные счета-фактуры и отчет агента не должны расходиться в сведениях о количестве товаров, их цене и по другим показателям.

Наличие расхождений может свидетельствовать:

- о допущенных арифметических или технических ошибках — в этом случае придется заняться исправлением неверно составленного документа;

Алгоритмы исправления ошибочных данных в счете-фактуре узнайте на нашем сайте.

- не учтенных агентом произошедших корректировках цены и/или количества, что требует оформления допсоглашения по согласованию изменений и корректировочного счета-фактуры.

Несостыковки в документах могут быть вызваны:

- предоставленными продавцами и не учтенными агентом при составлении отчета скидками;

- пересмотром цен в условиях первичной отгрузки товара по предварительным ценам;

- в иных случаях (при возвратах товара, выявлении недостачи или несоответствия по качеству и др.).

Грамотно исправлять возникающие в текущей хоздеятельности ошибки помогут размещенные на нашем сайте статьи:

- «Как внести исправление в трудовую книжку - образец»;

- «Исправления в журнале кассира-операциониста — образец».

Итоги

На агента, как на связующее звено между принципалом и третьим лицом (покупателем или поставщиком) возложена обязанность по перевыставлению счетов-фактур. Торгующий от своего имени товарами комитента агент в счетах-фактурах, оформленных на имя покупателей, указывает себя в качестве продавца. По такому документу покупателю можно смело заявлять НДС-вычет. Если агент приобретает товары или услуги по поручению принципала, то при перевыставлении счета-фактуры ему необходимо указать в стр. 2, 2а и 2б информацию о поставщике.

Пошаговую инструкцию по перевыставлению счетов-фактур скачайте здесь.

По строке 8 основания указывается агентский договор ?

сч ф: продавец - Транспорт, покупатель - ООО;

сч ф: продавец - Транспорт, покупатель - Эксперт;

отчет агента: агент - Агент, принципал - ООО, поставщик - Эксперт;

кто должен стоять в книге покупок в графе 9 Наименование продавца?

Подскажите пожалуйста, у нас заключен агентский договор на приобретение гостиничный услуг, нам предоставил агент акт-отчет агента в который включены 2 запрашиваемые услуги + сервисный сбор, на каждое проживание нам выставили отдельную счет-фактуру от прямого поставщика и счет фактуру на сервисный сбор от самого агента, все под одним номером только с добавление номеров по порядку 1-2-3. Как нам правильно принять документы? На гостиничный услуги заводим прямого поставщика и от них принимаем документы? и еще вопрос, если мы покупаем услуги через агента, можем ли мы при этом так же являться агентом для нашего покупателя и как в тогда необходимо принимать документы?

"На гостиничные услуги заводим прямого поставщика и от них принимаем документы?" - да, он будет значистя в реквизитах счет-фактуры как продавец.

Можете также быть агентом, но Вам придется от своего имени выставлять счет-фактуру на свои услуги и отдельно счет-фактуру с теми же реквизитами, что получили от продавца, + отчет агента - Письмо Минфина России от 01.08.2019 N 03-07-09/57945.

Верно ли, что агент-арендодатель указывает посредника, а не прямого поставщика ресурсов?

У нас ситуация такая: наша организация принципал, применяем ставку НДС 5%, агент действует от своего имени и от имени принципала. Агент продает услуги по нетто-цене свое вознаграждение (одной суммой, начисляет НДС по нашей ставке 5%). Затем агент перечисляет нам денежные средства за вычетом своего вознаграждения, а мы выставляем ему сч-ф на полную стоимость, то есть нетт-цена услуги вознаграждение агенту, как и было продано покупателю агентом, и платим, получается, НДС 5% еще и с агентского вознаграждения. Агент в следующем месяце присылает нам отчет и документы на свое вознаграждение, но принять к вычету НДС с вознаграждения мы не можем, так применяем ставку 5%.

Подскажите, пожалуйста, как можно уйти от дополнительного начисления НДС с вознаграждения агенту? Спасибо

1. Раньше мы выписывали просто реализацию на агентов (бронеровщиков), без счет фактур, гость проживает и мы выписывали акты выполненных работ. Теперь как я понимаю нам реализацию не нужно выписывать. По концу месяца нам присылают отчет агента? где указывается срок проживания клиента в нашей гостинице, указывается счет-фактура выставленная на конечного покупателя если это юр лицо. И на основании этого отчета мы создаем в 1с отчет комиссионеров и на основании него создаем счет-фактуры на агента. Вопрос если через агента бронируют не только организации, но и просто физические лица нам нужно выставлять счет-фактуру? и как это в 1С отразить.

2. Вопрос у нас есть агент, который действует от нашего имени (Принципала) как учет вести в 1С ? каким документов выставлять счет-фактуру на конечного покупателя?

2.Аналогично.

входящие товары и услуги поступившие от организации на УСН, которая будет работать на 5% ндс или 7% ндс, как правильно нужно будет заполнять журналы счетов фактур полученных и выданных и сами счета фактуры на принципала?

или только 10% и 20% ?

НДС при оказании услуг взимается в государстве - члене ЕАЭС, территория которого признается местом их реализации (п. 2 ст. 72 Договора о ЕАЭС, п. 28 Протокола о взимании косвенных налогов в рамках ЕАЭС). Местом реализации услуг по перевозке груза является территория государства - члена ЕАЭС, налогоплательщик которого оказывает услуги (пп. 5 п. 29 Протокола о взимании косвенных налогов в рамках ЕАЭС).

ст. 164 НК РФ

1. Налогообложение производится по налоговой ставке 0 процентов при реализации:

2.1) услуг по международной перевозке товаров.

В целях настоящей статьи под международными перевозками товаров понимаются перевозки товаров морскими, речными судами, судами смешанного (река - море) плавания, воздушными судами, железнодорожным транспортом и автотранспортными средствами, при которых пункт отправления или пункт назначения товаров расположен за пределами территории Российской Федерации.

Итог, оказываемая Вами услуга облагается в РФ по ставке 0%. Никаких документво по НДС вы не выставляете.

Но право на нулевую ставку НДС нужно подтвердить. Для этого соберите пакет документов в отведенный для этого срок. Документы представьте в налоговый орган вместе с декларацией по НДС за квартал, в котором вы их собрали и исчислили налог по ставке 0% (п. п. 3.1, 9, 10 ст. 165 НК РФ).

Мы - ИП на УСН - агент, приобретаем для ООО-принципал коммунальные услуги (КУ). По итогам месяца после получения подтверждающих документов от поставщиков КУ, перевыставляем счета-фактуры на принципала, ждём оплаты. Приходит оплата, но в п/п не выделен НДС. Аргументируют это тем, что мы на УСН. Но мы ж промежуточное звено, сдаем в ФНС журнал учета полученных-выданных счетов-фактур. Рассуждаем логически, что НДС должен быть в наших исходящих платежках на поставщиков КУ и во соответственно во входящих платежах от ООО на нас тоже. Может мы не правы?

Стоимость ЖД услуг оплачивал агент-предусмотрееы авансовые платежи. Как оформить документально. Что будет являться доходом ИП. Как пере выставить сч. Фактуру

Доходом ИП будет являться вознаграждение, предусмотренное агентским договором.

С 2022г мы перешли на УПД.

Мы являемся Агентами, на общей системе! Поставщик и Принципал все плательщики НДС.

Раньше мы предоставляли документы Принципалу как прописано в вашей статье, т.е. Отчет комитенту и счет-фактура от имени Поставщика, на агентское вознаграждение - Акт и счет-фактура от нашего имени.

После перехода на УПД, на агентское вознаграждение мы выдаем -УПД. А вот на отгрузку услуг как посредник программа не формирует УПД, только как раньше Отчет и счет-фактуру.

Вопрос: Выдача УПД подразумевается на посреднические услуги?

1. Поставщик услуг выставляет закрывающие документы (акт+упд со статусом 1 - счет фактура). Принципал не работает в системе ЭДО, правомерно, если мы, как агенты, будем перевыставлять принципалу счет фактуру на бумажном носителе или этот документ тоже должен быть в формате УПД со статусом 1 - счет фактура (поскольку мы должны выставлять документы точь-в-точь как у поставщика)

2. Поставщик выставляет авансовые счет-фактуры через ЭДО. Счет фактура имеет следующий вид: УПД со статусом 1 - счет фактура. Но такой формат авансовой счет-фактуры не правомерен. Авансовые счет-фактуры не могут быть в формате УПД. В каком виде нам, как агентам, передавать авансовые сч-ф принципалам, работающим как в системе ЭДО, так и не работающим в нем?

2. Статус 1 подразумевает, что УПД выставляется и как передаточный документ, и как счет-фактура, а не просто как счет-фактура. В тех случаях, когда передаточный документ не нужен, например, при выставлении счета-фактуры на аванс, необходимо использовать непосредственно форму счета-фактуры. Об этом говорят налоговики в своих разъяснениях, см. Письмо ФНС России от 22.08.2018 № АС-4-15/16298@.

Наша организация оказывает гостиничные услуги. С юридическими лицами заключаются договоры на проживание.

В случае отсутствия мест в гостинице, мы размещаем проживающих в гостинице другой организации (индивидуального предпринимателя, работающего на УСНО без НДС), с которым заключен агентский договор с вознаграждением 3%. Согласно данному договору наша организация является агентом, который по поручению принципала (ИП) находит клиентов для размещения в гостинице ИП и за это от ИП получает агентское вознаграждение.

Как нам организовать ведение бухгалтерского и налогового учета в данной ситуации в части перевыставления услуг покупателям услуг?

Мы делали так:

При выставлении счета-фактуры за проживание клиентам, НДС мы находили расчетным путем, "выкручивая" его из суммы, которую выставлял нам ИП.

Данный НДС мы отражали в разделе 10 Сведения из журнала учета выставленных счетов-фактур декларации по НДС с кодом вида операции 01.

Счета-фактуры, полученные от ИП (с указанием "Без НДС") мы отражали в разделе 11 Сведения из журнала учета полученных счетов-фактур декларации по НДС с кодом вида операции 27. НДС ставили 0 руб.

Но мы понимали, что мы НДС не платили, ИП не платил, а организация (чьи работники проживали в гостинице ИП), брали НДС к зачету, т.к. мы выделяли НДС в документах, которые ей предоставляли.

Правильно ли мы делали? Может быть мы не должны были выставлять НДС покупателям услуг?