Порядок и сроки выставления счетов-фактур в 2025 году

Срок выставления счета-фактуры равен 5 календарным дням, отсчитываемым со дня наступления события, в связи с которым счет-фактура оформляется (пп. 1 и 2 ст. 6.1, п. 3 ст. 168 НК РФ), то есть:

- отгрузки;

- поступления аванса;

- изменения количества или цены отгруженных товаров.

Считается ли при определении этого 5-дневного срока сам день отгрузки, получения аванса и т.п., см. здесь.

Хотите всегда иметь развернутую информацию по данной теме? Тогда воспользуйтесь бесплатно пробным доступом к системе КонсультантПлюс. А если вы захотите пользоваться ею постоянно, здесь можно запросить ее стоимость.

Сроков для оформления счета-фактуры в других ситуациях, обязывающих к его составлению, НК РФ не устанавливает.

Как компании (ИП) на УСН с 2025 года исчислять и уплачивать НДС, а также когда нужно и, наоборот, не нужно выставлять счета-фактуры, рассказали эксперты «КонсультантПлюс». Оформите пробный доступ к системе и переходите в Готовое решение. Это бесплатно. Если вы хотите пользоваться системой на постоянной основе, уточните ее стоимость.

При этом по общему правилу счет-фактура выставляется по каждому событию отдельно, но допускается и составление одного документа на все отгрузки, произведенные в адрес одного покупателя в течение дня (письмо Минфина России от 02.05.2012 № 03-07-09/44). Если же отгрузка является непрерывной (энергоресурсы, аренда), то счет-фактура, так же, как и отгрузочный документ, может быть оформлен один за месяц или квартал (письма Минфина России от 13.09.2018 № 03-07-11/65642, от 25.06.2008 № 07-05-06/142 и от 17.02.2009 № 03-07-11/41).

Можно ли выставить счет-фактуру по строительно-монтажным работам для собственного потребления в последний день квартала, если такой день выпадает на субботу (воскресенье), праздники (новогодние, майские и др.) или на нерабочий день, вы можете посмотреть в системе КонсультантПлюс по пробному доступу. Это бесплатно. Если вы хотите пользоваться системой на постоянной основе, уточните ее стоимость.

В первых двух случаях (при отгрузке и авансе) составляют обычный счет-фактуру, а в третьем случае (при изменении количества или цены) — корректировочный.

С 1 октября 2024 года счет-фактура и корректировочный счет-фактура применяются в редакции постановления Правительства от 16.08.2024 № 1096 — с графой 14 «Стоимость товара, подлежащего прослеживаемости, без налога на добавленную стоимость, в рублях». Подробнее об изменениях внесенных в документ читайте здесь.

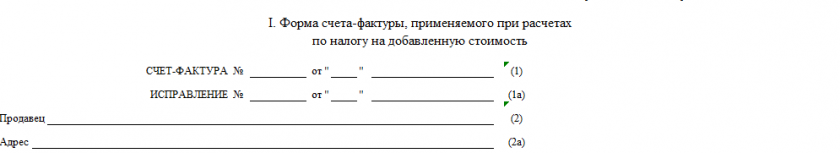

Скачать новый бланк счета-фактуры можно кликнув по картинке ниже:

Бланк счета-фактуры

Бланк счета-фактуры

Узнать, обязательно ли выставлять электронные счета-фактуры при продаже (передаче) прослеживаемых товаров гражданам для личных, семейных нужд и при реализации (передаче) таких товаров самозанятым, а также подтвердить актуальность нашей информации, вы можете в системе КонсультантПлюс. По пробному доступу это бесплатно. Если вы хотите пользоваться системой на постоянной основе, запросите ее расценки.

Подробнее о назначении корректировочного счета-фактуры читайте в материале «Что такое корректировочный счет-фактура и когда он нужен?».

Главный вопрос: когда лучше оформлять счет-фактуру

Главным вопросом, который возникает в связи со сроком, отведенным для выставления счета-фактуры, является вопрос соответствия этого срока и даты, указываемой в документе. Выбирать приходится, как правило, из двух вариантов:

- Счет-фактура оформляется той же датой, которой были оформлены отгрузочные документы или получен аванс. 5-дневный срок здесь нужен для того, чтобы его создать и подписать.

- Счет-фактура оформляется любой датой в пределах 5 суток со дня отгрузки или поступления аванса. То есть даты счета-фактуры и документов-оснований, с которыми он связан, не совпадают.

Оформлять счет-фактуру лучше одной датой с документами-основаниями по следующим причинам:

- Весь комплект документов по конкретной отгрузке получится очень удобным в работе. По отдельным документам в нем будут совпадать даты и итоговые суммы.

- Не будет возникать проблем с учетом НДС на стыке периодов, когда отгрузка произведена в одном квартале, а счет-фактура по ней датирован следующим. Причем эта проблема коснется в первую очередь самого поставщика, т. к. реализацию он отразит в учете в одном квартале, а документ по НДС будет относиться к другому. При этом в бухгалтерской программе счет-фактура автоматически по дате создания НДС попадет в книгу продаж другого квартала, и при ручной корректировке даты записи в книге программа может отказаться записывать туда документ, датированный более поздним сроком, чем квартал отгрузки.

- Удобными в работе окажутся авансовые счета-фактуры, дата которых будет совпадать с датой поступления денег.

- Дата корректировочного счета-фактуры совпадет с датой подписания соглашения об изменении количества или цены товара, что также облегчит работу с этими документами.

На необходимость совпадения дат документов, оформляемых при посреднической деятельности, указано в постановлении Правительства РФ от 26.12.2011 № 1137.

Последствия нарушения срока выставления счета-фактуры

Наказания за нарушение срока выставления счета-фактуры действующим законодательством не предусмотрено (письмо Минфина России от 17.02.2009 № 03-07-11/41).

Однако если нарушен 5-дневный срок на стыке налоговых периодов, то ИФНС может попытаться наказать продавца за отсутствие счета-фактуры по пп. 1 и 2 ст. 120 НК РФ, начислив ему штраф от 10 000 (при однократном нарушении) до 30 000 руб. (при систематических нарушениях). Во избежание этого документ, оформляемый с опозданием, лучше делать с указанием в нем правильной даты, даже в ущерб последовательности нумерации. Если следствием выставления счета-фактуры в другом налоговом периоде будет занижение налоговой базы, то штраф может составить 20% от суммы неуплаченного налога, но не менее 40 000 руб. (п. 3 ст. 120 НК РФ). То есть до составления налоговой декларации необходимо сверить и увязать учетные цифры реализации и относящегося к ней налога с аналогичными данными книги продаж. Это позволит выявить недостающие документы и дооформить их до сдачи отчетности.

В своевременном получении счета-фактуры заинтересован покупатель, для которого он предназначен и который поторопит поставщика с его предоставлением. В то же время препятствием для вычета НДС нарушение срока выставления счета-фактуры продавцом не будет.

Какие последствия будут для продавца и для покупателя, если "отгрузочный" счет-фактура выставлен раньше установленного НК РФ срока и могут ли быть проблемы с налоговой в этом случае? На все эти вопросы ответили эксперты «КонсультантПлюс». Оформите пробный доступ к системе и переходите в Готовое решение. Это бесплатно. Если вы хотите пользоваться системой на постоянной основе, уточните ее стоимость.

Итоги

НК РФ устанавливает 5-дневный срок (в календарных днях) для оформления счета-фактуры, привязывая его отсчет к дате наступления того события, в связи с которым происходит оформление. Открытым при этом остается вопрос о конкретной дате создания, указываемой в счете-фактуре: либо она совпадает с датой события, либо нет. По ряду причин предпочтительным следует считать оформление комплекта документов, связанных с одним и тем же событием, одной датой.

подскажите пожалуйста, ситуация следующая, Транспортная компания отвезли рейс 08.11.24 были проблемы с подписанием документов в итоге получили документы 08.01.25

04.05.25 были уже выставлены счета за январь по текущим рейсам,

сейчас грузовладелец просит выставить счет 08.11.24 январем текущего года, можно ли так делать?буду благодарен за ответ.

Услуги маркетинга оказаны в период с 15.12.2023 по 10.01.2024, но счет-фактуру выставили 31.12.2023 т.к. первоначальный вариант приложения был на период с 15.12.23 по 31.12.2023, в январе 2024 г. услуги продлили до 10.01.2023 и первоначальное приложение переподписали с периодом с 15.12.2023 по 10.01.2024г. Обязательно ли выставлять КСФ и потом новый сч-ф от 10.01.2024г. или можно оставить от 31.12.2024 т.к. сумма услуги не менялась?

А если у поставщика счет-фактура и товарная накладная. товарная должна быть именно от даты отгрузки 21 числом, а счет фактура от 21-25.

Поясните пожалуйста.

Во втором случае да - товарная накладная должна быть от 21.11, а счет-фактура может быть выписан в течение 5 дней, начиная со дня отгрузки.

Вопрос:

1. когда и какой датой составлять счет-фактуру :

- в течение 5-ти дней на сумму полученной предоплаты

- в конце каждого месяца на сумму фактически оказанных услуг?

2. На какую сумму выставлять счет-фактуру ,если сумма авансового платежа больше, чем сумма оказанных услуг?

Вариант 1

Аванс перечислен в апреле размере 2 млн.руб (25% от годовой суммы договора).Счет-фактура на аванс не выставлялась ( услуги имею постоянный характер, оказываются ежемесячно.Объем услуг каждый месяц разный ( подача воды для тех.нужд). В апреле воду не брали.В мае оказаны услуги на сумму 1,9 млн.руб. 31 мая сформирован акт и счет-фактура за май на сумму 1,9 млн.руб.

В июне оказаны услуги на сумму 800 тыс.руб. 30 июня сформирован акт и счет-фактура на сумму 0,8 млн.руб. Выставлен счет на разницу в сумме 700 тыс .ру.

Вариант 2

Аванс перечислен в сумме 600 тыс.руб.Факт за май составил 900тыс.руб. Сформированы 31 мая акт и Счет-фактура на 900 тыс.руб. Выставлен счет на доплату на 300 тыс. руб.

Прошу подсказать, верно ли составлены документы?

Вопрос такой, получили аванс, выставили счет-фактуру на аванс, а работы закрыты в декабре того же года? Можно так?

официальном сайте.

Добрый день! Услуги оказаны по договору в ноябре, счет фактура и акт от ноября 2022 (документы электронные), ввиду отсутствия уведомления о загрузке данных в ЭДО счет-фактуру и акт принимают январем 2023, какие могут быть налоговые риски по налогу на прибыль и НДС?

Данный период услуги поставщик указывает в счет-фактуре и у себя счет-фактуру отражает в книге продаж за 4 кв. 2022г. Правильно ли это? Отражать документ не глядя на период оказания услуги? И как нам, покупателю, отражать НДС по этому счету-фактуре? Книга покупок? Или доп. Лист?

"мы думаем и как мы считаем" к делу не пришьешь в суде

1) Письмо Минфина России от 17.01.2022 N 03-03-06/1/1880 "О вычете НДС на основании счета-фактуры, выставленного позже установленного срока; об оформлении первичных учетных документов в целях налога на прибыль"

2) Письмо Минфина России от 03.11.2020 N 03-03-06/1/95811 "О применении первичных учетных документов в целях подтверждения расходов по налогу на прибыль, а также применения вычета НДС"

3) Письмо Минфина России от 17.08.2020 N 03-03-06/1/72012 "О вычете НДС, если счет-фактура получен после завершения налогового периода; об учете в целях налога на прибыль расходов по долгосрочным договорам, подтвержденных первичными учетными документами"

4) Письмо ФНС России от 25.03.2019 N СД-4-3/5272 "О дате признания в целях налога на прибыль затрат на оплату работ (услуг), подтверждаемых счетом-фактурой, УПД, документом о передаче результатов работ (оказании услуг), составленными в электронной форме"

5) Письмо Минфина России от 14.02.2019 N 03-07-11/9305 "О вычете НДС по услугам, принятым на учет в сентябре, по счету-фактуре, полученному до 25 октября"

6) Письмо Минфина России от 23.12.2016 N 03-03-06/3/77429 "О налоге на прибыль и НДС, если поставщик выставил документы после периода, в котором товары (работы, услуги), имущественные права приняты на учет"

7) Письмо Минфина России от 28.07.2016 N 03-07-11/44208 "О принятии к вычету НДС по счету-фактуре, выставленному 1 апреля и полученному 5 апреля, если товары приняты на учет 30 марта"

8) Письмо УФНС России по г. Москве от 29.03.2016 N 16-15/031787 "О принятии к вычету НДС по счету-фактуре, выставленному позднее пяти дней со дня отгрузки"

9) Письмо Минфина России от 09.04.2015 N 03-07-11/20290 "О сроках принятия НДС к вычету"

Мы произвели поставщику предоплату 20.05.2022 (оговорено условиями договора). По состоянию на 30.06.2022 товар не поступил. Счет-фактуру на аванс поставщик направил нам по ЭДО сегодня, 13.07.2022 (дата и время подписания оператором отображаются в документе) Дата составления счёта-фактуры - 20.05.2022 г. В течение какого срока поставщик должен был отправить авансовый счет-фактуру в наш адрес через ЭДО? Возможны ли споры с налоговыми органами, если мы отразим документ в книге покупок 20.05.2022 г.? Или нам лучше подстраховаться и попросить поставщика отправить документ на бумажном носителе, а не через ЭДО? Соглашения о том, что с контрагентом применяется только ЭДО у нас нет. К слову, получение документа в ЭДО мы пока не подтвердили.

Отгрузочный счет-фактура должен быть выставлен в течение 5 дней с момента отгрузки и соответственно выписки отгрузочных документов - товарных накладных либо актов выполненных работ/оказанных услуг.

Авансовый счет-фактура оформляется, если отгрузка еще не произведена, но уже пришла оплата, в течение 5 дней с момента поступления денег на расчетный счет.

Из Вашего вопроса я поняла, что оплата поступит в июне, а что с отгрузкой, Вы не написали. Поэтому точно не могу сказать в какой момент времени и какой счет-фактуру Вам нужно оформить. Уточните свой вопрос и там уже будет все яснее.

Счет-фактура должна выписываться не позднее пяти дней после получения товара.