Книги покупок и продаж — что это такое в бухгалтерии

Чтобы избежать санкций при расчетах с бюджетом по налогу на добавленную стоимость, налогоплательщикам следует обеспечить такой порядок ведения учета, который в полной мере раскроет информацию, представленную в декларации по НДС. Для накопления и систематизации информации из первички используются специальные регистры бухгалтерского и налогового учета.

Бухгалтерские регистры по учету входного и исходящего НДС:

- законодательно обязательной формы не имеют и могут быть разработаны компанией самостоятельно в соответствии со ст. 10 закона «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ;

- оформляются на бумаге или в электронном виде с возможностью распечатки.

Налоговые регистры по учету НДС:

- оформляются в законодательно утвержденной форме книг покупок и продаж, с помощью которых обобщаются сведения о входящих и исходящих счетах-фактурах;

- подлежат обязательному заполнению всеми плательщиками налога на добавленную стоимость.

Как правило, в бухгалтерском учете используются формы книг покупок и продаж, установленные для налогового учета.

О требованиях к регистрам и правилах закрепления их в учетной политике читайте в статье «Регистры налогового учета по НДС: закрепляем в учетной политике».

Проводки по НДС

Для учета НДС применяются стандартные проводки:

|

Поводка |

Содержание операции |

|

|

Дебет |

Кредит |

|

|

19 |

60 |

Учет входящего НДС при поступлении товаров, услуг или иных материальных ценностей от поставщиков |

|

68 |

19 |

Предъявление входного НДС к вычету (включение его в книгу покупок) |

|

90 |

68/НДС |

Отражение в учете НДС, начисленного при реализации товаров, работ, услуг |

По итогам квартала:

- дебетовое сальдо счета 68 по НДС подлежит возмещению;

- кредитовое — уплате в бюджет.

Итоговые обороты за квартал по кредиту 68 счета по НДС должны быть равны исходящему НДС по книге продаж, а по дебету — входящему НДС, зафиксированному в книге покупок.

Пример

ООО «Смайлик» приобрело товары для продажи на сумму 120 000 руб. (включая 20 000 руб. НДС). Данные товары были проданы на сумму 144 000 руб. (включая 24 000 руб. НДС).

Проводки:

|

№ п/п |

Дт |

Кт |

Сумма (руб.) |

Описание проводки |

|

1 |

41 |

60 |

100 000 |

Поступил товар для продажи |

|

2 |

19 |

60 |

20 000 |

Зафиксирован входящий НДС |

|

3 |

68 |

19 |

20 000 |

Входной НДС включен в книгу покупок и предъявлен к вычету |

|

4 |

62 |

90 |

124 000 |

Отражена реализация товаров покупателям |

|

5 |

90 |

68 |

24 000 |

Начислен исходящий НДС с реализации |

Рассмотрим обороты по счету 68 (НДС):

Дт 20 000 Кт 24 000 — сальдо 4 000 кредитовое.

То есть ООО «Смайлик» заплатит в бюджет НДС в сумме 4 000 руб. (24 000 – 20 000).

Рассмотрим форму и алгоритм заполнения книг продаж и покупок.

Где скачать бланк и образец заполнения книг продаж и покупок

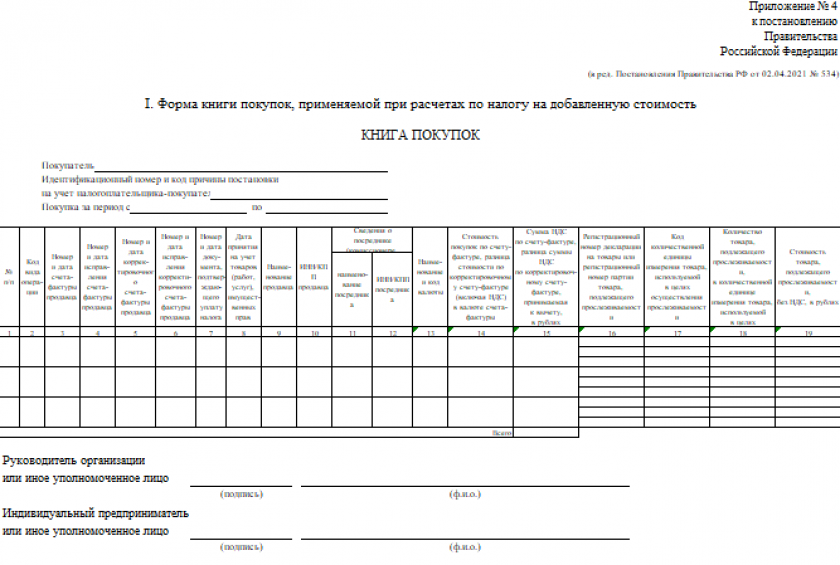

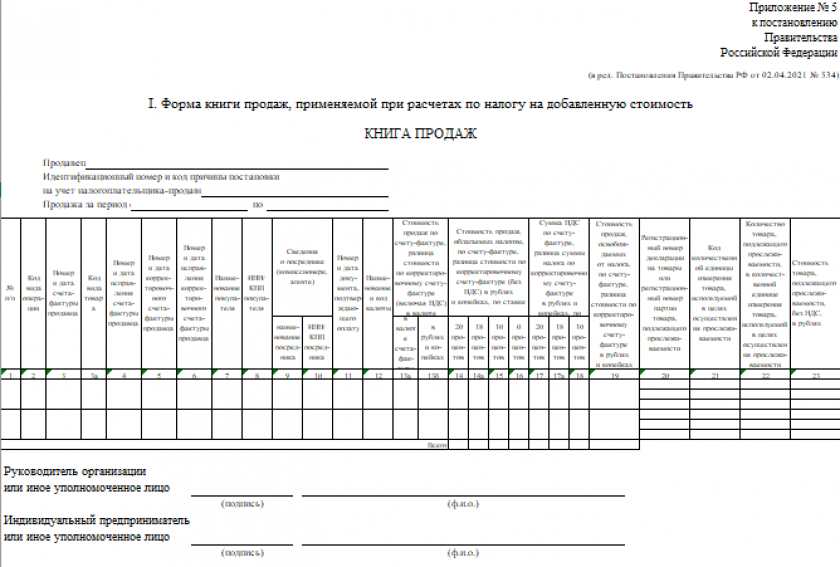

Бланки книги продаж и покупок, а также правила их заполнения определены в постановлении Правительства от 26.12.2011 № 1137:

- бланк книги покупок — в приложении 4;

- бланк книги продаж — в приложении 5.

С 01.07.2021 применяются обновленные бланки книги покупок и книги продаж — в редакции постановления Правительства РФ от 02.04.2021 № 534. Изменения в формах обусловлены введением системы прослеживаемости товаров.

Этим же постановлением утверждены и формы дополнительных листов книги продаж и покупок, с помощью которых в книги вносятся исправления за предыдущие налоговые периоды.

Об изменениях по счетам-фактурам с 1 июля 2021 года читайте здесь.

Скачайте действующие бланки книги покупок и книги продаж здесь:

Бланк книги покупок

Бланк книги покупок

Бланк книги продаж

Бланк книги продаж

В системе КонсультантПлюс вы можете увидеть подробные правила заполнения книги покупок и книги продаж, а также узнать все тонкости регистрации счетов-фактур в этих книгах. Получите пробный доступ к К+ бесплатно.

Когда вести книгу покупок

Книга предназначена для расчета налоговых вычетов по НДС (п. 1 Правил ведения книги покупок, утв. постановлением Правительства РФ от 26.12.2011 № 1137). Поэтому ведение книги покупок — обязанность тех, кто эти вычеты применяет, а именно плательщиков НДС.

См. материал «Кто является плательщиком НДС?».

См. также материал «Что такое налоговые вычеты по НДС?».

Книга покупок не нужна тем налогоплательщикам, которые:

- освобождены от исполнения обязанностей плательщика НДС (ст. 145, 145.1 НК РФ);

- реализуют товары, работы, услуги только вне территории РФ;

- осуществляют только операции, не облагаемые НДС согласно ст. 149 НК РФ;

- работают на спецрежимах.

Подробнее об операциях, не облагаемых НДС, узнайте здесь.

Когда вести книгу продаж

В этой книге рассчитывается НДС к уплате. Заполняется она во всех случаях, когда возникает обязанность по исчислению налога (п. 3 Правил ведения книги продаж, утв. постановлением Правительства РФ от 26.12.2011 № 1137).

Ведение книги продаж обязательно:

- для плательщиков НДС, включая освобожденных от обязанностей плательщика (последним книга необходима для подтверждения права на освобождение (пп. 3 и 6 ст. 145 НК РФ));

- налоговых агентов по НДС, в том числе тех, которые не являются налогоплательщиками («упрощенцев», «вмененщиков»).

Нюансы работы с НДС налогоплательщиков на УСН узнайте из материала «НДС при УСН: в каких случаях платить и как учитывать налог».

Оформление книги покупок и книги продаж

Книги продаж и покупок можно вести как в бумажном, так и в электронном виде (п. 1 Правил ведения книги покупок, п. 1 Правил ведения книги покупок и книги продаж, утв. постановлением Правительства РФ от 26.12.2011 № 1137). Способ налогоплательщик выбирает самостоятельно.

По окончании квартала, до 25 числа следующего месяца бумажные варианты книг покупок и продаж необходимо:

- подписать (это делает руководитель организации или уполномоченное им лицо, либо индивидуальный предприниматель);

- прошнуровать;

- пронумеровать страницы.

Организация также должна скрепить страницы книг печатью (при наличии).

С книгами продаж и покупок, составленными в электронном виде, ничего делать не требуется: их не нужно распечатывать и подписать придется только в случае отправки в налоговый орган (при этом следует использовать усиленную квалифицированную электронную подпись).

О том, как подписать документ электронной подписью, читайте здесь.

Хранить книги продаж и покупок — как бумажные, так и электронные — следует не менее 4 лет с даты последней записи.

Такие нормы установлены п. 24 Правил ведения книги покупок и п. 22 Правил ведения книги продаж, утв. постановлением Правительства РФ от 26.12.2011 № 1137.

Книги покупок и продаж и НДС-декларация

Сведения из книги покупок и книги продаж не только используются для формирования отчетных показателей, но и включаются прямо в декларацию. Так, показатели книги покупок отражаются в разделе 8, а книги продаж — в разделе 9 декларации по НДС. Причем отражаются построчно. И данные каждой записи из книг участвуют в формировании цифр в соответствующих разделах декларации.

Чтобы избежать проблем при камеральной проверке, стоит позаботиться о правильном заполнении книг покупок и продаж. При этом важную роль играют коды книги покупок и книги продаж – с 01.07.2016 для заполнения графы 2 используются коды видов операций из перечня, утвержденного приказом ФНС России от 14.03.2016 № ММВ-7-3/136@. С 2018 года этот приказ до внесения в него изменений применяется с учетом разъяснений, содержащихся в письмах ФНС России от 16.01.2018 № СД-4-3/480@, от 16.01.2018 № СД-4-3/480.

Как в книге продаж отражать счета-фактуры в валюте, читайте в этом материале.

Итоги

Книга покупок и продаж — налоговые регистры по учету входящего и исходящего НДС. Бланки книг покупок и продаж и алгоритм их заполнения утверждены постановлением Правительства РФ от 26.12.2011 № 1137. С 01.07.2021 действуют обновленные бланки книги покупок и книги продаж. Формирование книги покупок и книги продаж обязательно для всех плательщиков налога на добавленную стоимость, поскольку показатели данных регистров отображаются в 8 и 9 разделе декларации.

Обо всех обновлениях в части оформления книг продаж и покупок мы рассказываем в рубриках:

Следите за новостями и будьте в курсе последних требований законодательства.

Скажите, пожалуйста, надо ли заполнять книгу продаж и книгу покупок, если за расчетный период не было никаких продаж или покупок?