Где найти описание схемы заполнения раздела 9

Алгоритм заполнения раздела 9 декларации по НДС описан в пп. 47–48 приказа ФНС России «Об утверждении формы налоговой декларации…» от 29.10.2014 № MMB-7-3/558@. С отчета за 1 квартал 2023 года декларацию по НДС нужно оформлять по форме, в редакции приказа ФНС от 12.12.2022 № ЕД-7-3/1191@. О том, как заполнить декларацию за 1 квартал 2024 года, вы можете узнать у нас на сайте. А если вам нужен образец декларации за 1 квартал 2024 года, переходите по этой ссылке.

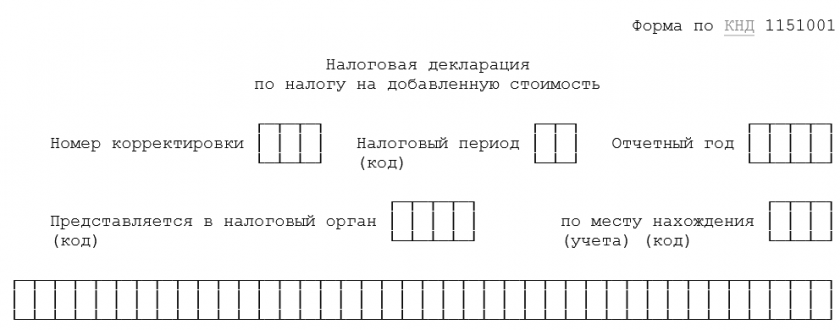

Также вы можете скачать бланк декларации по НДС и образцы его заполнения, кликнув по картинке ниже:

Бланк декларации по НДС с 2023 года

Бланк декларации по НДС с 2023 года

Построчный алгоритм с примерами заполнения всех двенадцати разделов отчета вы найдете в КонсультантПлюс. Пробный доступ к системе можно получить бесплатно.

Для наглядности каждый пункт приказа, относящийся к разделу 9, расшифруем отдельно:

В декларации, начиная с 3 квартала 2021 года, в разделе присутствуют новые строки 221-224. В них отражаются реквизиты прослеживаемости товаров:

- в строке 221 — показатель графы 20 книги продаж (это РНПТ);

- строках 222-224 — показатели граф 21-23. Если товар прослеживается, в этих строках указывают код количественной единицы измерения, количество и стоимость товара. Если прослеживаемости нет, ставят прочерки.

Приложение № 1 к разделу 9 нужно заполнить в том случае, когда в книгу продаж вносились изменения в отчетном периоде. При этом строка 001 (признак актуальности ранее представленных сведений) заполняется способом, аналогичным вышеописанному. Остальные строки приложения заполняются в следующем порядке:

Приложение 1 к разделу 9 также теперь содержит строки для реквизитов прослеживаемости — под номерами 301-304.

Материалы нашего сайта помогут заполнить налоговую отчетность:

- «Как заполнить налоговую декларацию по налогу на прибыль»;

- «Образец заполнения налоговой декларации 3-НДФЛ».

Посмотреть на примере, как заполняется раздел 9 декларации по НДС, можно в КонсультантПлюс бесплатно, оформив пробный доступ к системе:

Еще нюансы по разделу 9

Как заполнять раздел 9 при наличных расчетах, подробно разъясняют эксперты КонсультантПлюс. Чтобы узнать подробности, получите бесплатный доступ к правовой системе и переходите к рекомендациям.

В письме ФНС России от 19.04.2018 № СД-4-3/7484@ контролеры разъяснили особенности заполнения декларации по НДС (включая раздел 9) налоговыми агентами, указанными в п. 8 ст. 161 НК РФ (покупателями лома, отходов черных и цветных металлов, вторичного алюминия и его сплавов, сырых шкур животных).

Речь идет о налоговых агентах:

- не являющихся плательщиками НДС;

- плательщиках НДС, освобожденных от исполнения обязанностей налогоплательщиков, связанных с исчислением и уплатой налога.

Указанным лицам предписано заполнять раздел 9 (в дополнение к разделу 2 декларации) сведениями о счетах-фактурах, полученных от продавцов указанных товаров, при перечислении предоплаты и в случаях, описанных в пп. 5 и 13 ст. 171 НК РФ:

- до 01.01.2020 — с отрицательным значением при применении вычетов в общеустановленном порядке;

- после 01.01.2020 — в целях применения вычетов с отражением в разделе 8.

Итоги

Если в отчетном квартале компания или ИП совершали облагаемые НДС операции, в декларацию обязательно должен включаться раздел 9. Он содержит сведения из книги продаж и детализирует обобщенные показатели декларации. Отсутствие заполненного раздела в составе ненулевой декларации не позволит ей пройти логический контроль при проверке в налоговой инспекции.

Компания является налоговым агентом по НДС (код операции: 1011712 - реализация услуг на территории Российской Федерации иностранными лицами не состоящими на учете в качестве НП). Как правильно заполнить книгу продаж (Раздел 9 Декларации по НДС) при условии, что акты сдачи-приемки предоставленных услуг датированы последним днем месяца (например 30.09.2019 г.), а получает их компания в середине следующего месяца (например 17.10.2019 г.) и следовательно оплата услуг и перечисление НДС (нами как налоговым агентом) происходит в день фактического получения закрывающих документов за прошлый месяц. Иначе говоря, в какой налоговый период "23" или "24" вносить данные акта за сентябрь (3-й квартал), если все оплаты фактически произведены в октябре (4-й квартал)?