Уведомление по ЕНП сдают по налогам, срок уплаты которых наступает до подачи отчетности, либо отчетность вообще не предусмотрена (п. 9 ст. 58 НК РФ). Значит:

- Уведомление по УСН за год подавать не нужно, поскольку налог по году уплачивается после сдачи декларации: 25 марта (у ИП 25 апреля) — декларация, 28 марта (у ИП 28 апреля) — уплата налога.

Рекомендуем образцы заполнения декларации по УСН за 2024 год в разных ситуациях от «КонсультантПлюс». Оформляйте пробный доступ к системе и смотрите бесплатно примеры:

- Уведомление по авансовым платежам УСН подается, так как авансы мы платим до сдачи отчетности. Срок по уведомлениям для всех упрощенцев — до 25 числа месяца уплаты авансов, то есть в 2025 году:

- до 25 апреля с указанием кода отчетного периода 34/01;

- 25 июля — код периода 34/02;

- 25 октября — код 34/03.

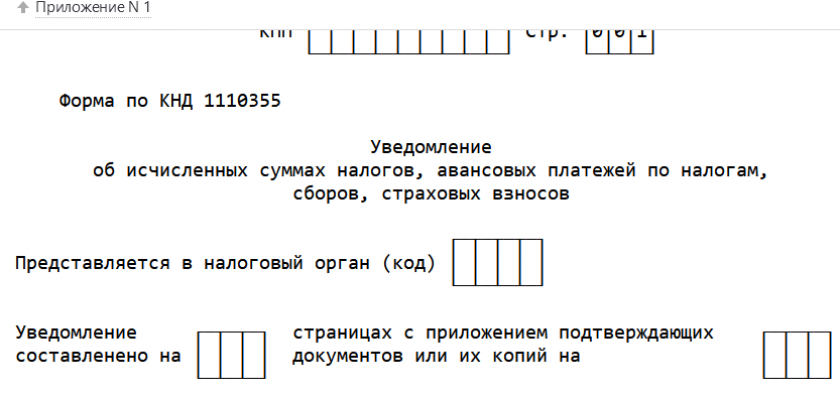

Скачать форму уведомления можно бесплатно, кликнув по картинке ниже:

Уведомление об исчисленных суммах налогов, авансов по налогам, страховых взносов для ЕНП юрлиц и ИП

Уведомление об исчисленных суммах налогов, авансов по налогам, страховых взносов для ЕНП юрлиц и ИП

Подавая уведомления, учитывайте следующее:

- Суммы в уведомлении отражаются за каждый конкретный период, а не нарастающим итогом. Например, если за 1 квартал исчислена сумма налога 1000 рублей, за полугодие — 3000 рублей, то в уведомлении за 2 квартал необходимо указать сумму налога 2000 рублей.

- В случае, если сумма налога к уплате отсутствует, в том числе за счет уменьшения на страховые взносы, уведомление представлять не нужно.

- Если авансовый платеж не меняется в течение года, то можно оформить одно уведомление на несколько периодов.

- Если в уведомлении за 1 квартал указан авансовый платеж в размере 10 000 руб, а за полугодие авансовый платеж исчислен в сумме 4000 руб., в уведомлении, предоставляемом по сроку 25 июля, авансовый платеж по УСН за 2 квартал будет отражаться в виде отрицательной суммы: - 6000 руб. Возможность указывать в уведомлениях минусовые значения закреплена в НК с 01.10.2023.

И второй вопрос другое ИП новое, доход только в 4кв, как сейчас уменьшить этот налог на страховые взносы? Оплатить страховые за вычетом налога и на какой Кбк?

По второму вопросу - почему Вы хотите оплатить страховые взносы за вычетом налога??? Взносы оплачиваются в полном объеме (49500 руб. пропорционально отработанному времени в качестве ИП). Оплачивать их нужно на КБК ЕНП 182 0 10 61201 01 0000 510.

ИП зарегистрировано 24.04, УСН доходы 6%, к моменту окончания второго квартала доход составил 600 т.р.

Насколько я поняла, по фикс. страховым взносам уведомления не подаются (49500), но на их сумму я могу уменьшать налог. При подаче уведомления по авансовым платежам я неверно указала сумму платежа (не начисленный налог, а тот, который планирую оплатить за вычетом части страховых взносов.

Получается, мне нужно подать уведомление о корректировке и там указать сумму 600 000 /100 * 6, верно? И в последующих уведомлениях указывается именно сумма начисленного налога?

Как предполагается налоговый вычет за счет страховых взносов? Т.е. если бы я подала уведомление на 600 000 /100*6, то с ЕНС полностью была бы списана эта сумма. Если я не планирую в III квартале вносить на счет средства, рассчитывая на вычет, но подам уведомление по начисленному налогу, у меня сформируется отрицательный баланс на счете? И только в конце года при составлении декларации возможно будет полностью учесть вычет и подбить баланс? Спасибо

1. По каким налогам будет заполнятся уведомление ежемесячно или ежеквартально?

2. по УСН как рассчитать авансовый платеж для уведомления за 1 квартал, если доход 1210 000 руб за 1 кв., предприниматель оплатил 12370 руб. за 4 кв.2023 (доходов в 4 кв. не было) и 12370 руб. за 1 квартал.

Считали так 1210000*6%=72600руб. - налог

вычет = 49500+((1210000-300000)*1%) 9100 = 58600 руб.

72600-58600= 14000- авансовый платеж. Верно или нет?

3. Или в уведомлении пишется просто сумма оплаченного налога? в данном случае 12370+12370=24740р

4.С какого момента будет налог 8%?

2. Что такое 12370 за 4 квартал, если там доходов не было, и 12370 за 1 квартал, если доход 1210000, я не поняла. Расчет не совсем верный, т.к. 1% с превышения над 300 тыс. руб. за 2024 год не считается подлежащим уплате в 2024 г. Его срок уплаты - 1 июля 2025 г. Сумму 9100 надо убрать из вычетов.

3. В уведомлении пишется сумма, подлежащая уплате в бюджет по конкретному сроку. Т.е. в Вашем случае 23100 (у меня так получилось, если 9100 убрать из вычета).

4. Про повышенные ставки читайте здесь.

Да, в соответствии с Письмом ФНС от 08.04.2024 № СД-4-3/4104@ взносы за 2024 год по сроку уплаты 1.07.2025 считаются подлежащими уплате как в 2024, так и в 2025 г. Вот здесь подробный наш материал.

будет отражаться в виде отрицательной суммы: - 6000 руб.

Объясните, пожалуйста, почему в виде отрицательной суммы: - 6000 руб. за 3 квартал? , а во втором какая сумма в уведомлении?

1) Нужно ли мне подать уведомления за 2-й и 3й кварталы, если я платила налоги по старой схеме?

2) В разных статьях упоминают разную информацию. Некоторые авторы пишут, что уведомления по исчисленным налогам как и заявление о зачете ИП подавать не нужно. Как правильно?

3) Нужно ли теперь подать уведомление об исчисленном налоге за 4й квартал до его оплаты? Если да, то до какого числа этого месяца?

4) И еще. Если сумма фиксированных взносов и доп 1% от сверх дохода полностью помещается в налоге УСН, нужно ли вообще подавать какие-то уведомления, если все перечисляется на единый счет?

Есть ИП на УСН - Доходы. За 1 квартал доходов не было и уведомление не подавали.

За 2 квартал уведомление подать забыли.

Теперь самое интересное - за 3 квартал авансовый платеж сделали через расширенную платежку со статусом "02" и в сумме платежа указали сумму налога за все 3 квартала (точнее за 2 и 3 так как в 1 нет дохода).

Как теперь поступить? Подавать уведомление за 2 и 3 квартал? Что в таком случае делать с суммой налога уплаченной по расширенной платеже?