Основные положения представления декларации по УСН в 2025-2026 годах

Организации и индивидуальные предприниматели, ведущие свою деятельность по упрощенной системе налогообложения, обязаны представлять декларацию УСН-2025 в установленной форме с определенным порядком заполнения.

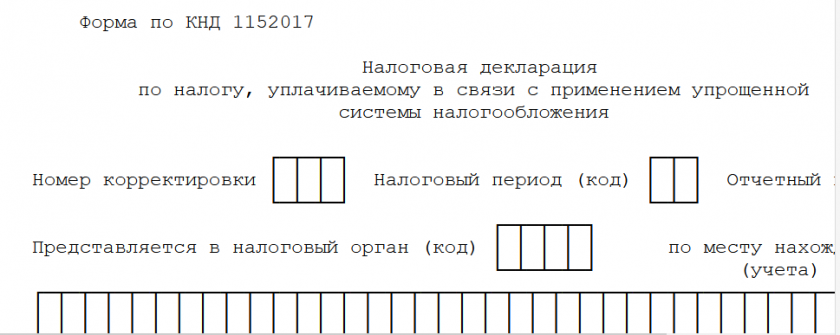

Новая форма декларации по УСН утверждена приказом ФНС от 26.11.2025 № ЕД-7-3/1017@. Он вступает в силу 28.02.2026. По какой форме отчитываться за 2025 год, разъяснила ФНС. Об этом и об изменениях в бланке и порядке заполнения узнайте здесь.

Хотите всегда иметь развернутую информацию по данной теме? Тогда воспользуйтесь бесплатно пробным доступом к системе КонсультантПлюс. А если вы захотите пользоваться ею постоянно, здесь можно запросить ее стоимость.

Работающие на УСН компании должны сдавать декларации УСН ежегодно до наступления граничной даты — 25 марта. Так, декларацию УСН 2025 года упрощенцам — юридическим лицам необходимо сдать до 25.03.2026.

У применяющих упрощенку ИП времени на сдачу декларации больше — по итогам 2025 года им предстоит отчитаться не позднее 27.04.2026 (перенос с субботы 25.04.2026).

Сдача декларации после установленных сроков приведет к начислению штрафа.

Важно! КонсультантПлюс предупреждает

Штраф составит 5% от суммы...

А руководителю организации (главному бухгалтеру или другому должностному лицу) могут...

ИП к административной ответственности...

Подробнее читайте в КонсультантПлюс. Пробный доступ можно получить бесплатно. Если вы хотите иметь постоянный полный доступ к системе, запросите ее расценки.

Налоговая декларация по УСН подается в инспекцию по месту жительства индивидуального предпринимателя или месту регистрации организации. Подать декларацию можно одним из трех способов:

- на бумажном носителе лично или через представителя при посещении налоговой инспекции;

- на бумажном носителе по почте;

- по электронным каналам связи;

Подтверждением сдачи декларации в первом случае будет отметка налогового инспектора на вашем экземпляре декларации, во втором случае — отметка на почтовой квитанции и описи вложения, в третьем — подтверждение специализированного оператора связи.

Декларация УСН-2025: скачать бланк

Прежде чем скачать бланк этого отчетного документа, подготовьте для ее заполнения информацию:

- о величине полученных в 2025 году доходов (если уплачиваете налог с доходов) и сумме разрешенных для УСН расходов (если база для начисления УСН-налога рассчитывается как разница между доходами и расходами);

- сумме уплаченных страховых взносов, пособий по временной нетрудоспособности, выплаченных работникам, и торгового сбора, оплаченного в бюджет (если вид деятельности, осуществляемый налогоплательщиком, подпадает под этот сбор). Для налогоплетльщиков новых регионов также нужно указать сумму понесенных расходов на приобретение ККТ, но не более 28 000 руб.;

- уплаченных по отчетным периодам авансах по налогу — они уменьшат итоговую сумму к уплате в бюджет;

Скачать бесплатно бланк декларации по УСН-2025 года вы можете на нашем сайте по ссылке ниже:

Декларация по УСН 2025-2026

Декларация по УСН 2025-2026

Состав декларации

Актуальная за 2025 год декларация по УСН состоит из титульного листа и четырех разделов:

|

Номер раздела декларации по УСН |

Наименование раздела декларации по УСН |

|

1.1 |

Сумма налога (авансового платежа по налогу), уплачиваемого в связи с применением УСН (объект налогообложения — доходы), подлежащая уплате (уменьшению), по данным налогоплательщика |

|

1.2 |

Сумма налога (авансового платежа по налогу), уплачиваемого в связи с применением УСН (объект налогообложения — доходы, уменьшенные на величину расходов), и минимального налога, подлежащая уплате (уменьшению), по данным налогоплательщика |

|

2.1.1 |

Расчет налога, уплачиваемого в связи с применением УСН (объект налогообложения — доходы) |

|

2.1.2 |

Расчет суммы торгового сбора, уменьшающей сумму налога (авансового платежа по налогу), уплачиваемого в связи с применением УСН (объект налогообложения — доходы), исчисленного по итогам налогового (отчетного) периода по объекту налогообложения от вида предпринимательской деятельности, в отношении которого в соответствии с гл. 33 НК РФ установлен торговый сбор |

|

2.2 |

Расчет налога, уплачиваемого в связи с применением УСН, и минимального налога (объект налогообложения — доходы, уменьшенные на величину расходов) |

|

3 |

Отчет о целевом использовании имущества (в том числе денежных средств), работ, услуг, полученных в рамках благотворительной деятельности, целевых поступлений, целевого финансирования |

|

4 |

Расчет суммы расходов по приобретению контрольно-кассовой техники, уменьшающей сумму исчисленного за налоговый (отчетный) период налога (авансового платежа по налогу) |

Налогоплательщик заполняет разделы в соответствии с применяемым объектом налогообложения. Новый раздел 4 заполняют при необходимости только налогоплательщики новых регионов.

При отправлении декларации по электронным каналам связи в большинстве случаев производится автоматическая проверка контрольных соотношений показателей, что позволяет выявить ошибки или несовпадения (как логические, так и арифметические).

Какие разделы заполняют «упрощенцы» в зависимости от объекта налогообложения, узнайте из следующего раздела.

Порядок заполнения декларации при УСН с разными объектами налогообложения

Декларация УСН-2025 заполняется по-разному в зависимости от объекта налогообложения: «доходы» либо «доходы минус расходы».

Алгоритм заполнения декларации УСН "доходы минус расходы" приведен экспертами КонсультантПлюс. Оформите пробный доступ к системе и переходите в Готовое решение. Это бесплатно. Если вы хотите пользоваться системой на постоянной основе, уточните ее стоимость.

Для налогоплательщиков, применяющих УСН с объектом «доходы», обязательными для заполнения являются следующие разделы:

- титульный лист;

- раздел 1.1, в котором отражается сумма авансового платежа или налога при применении упрощенной системы налогообложения «доходы»;

- раздел 2.1, где производится расчет налога при выбранном объекте налогообложения «доходы».

Порядок заполнения декларации УСН-2025 «доходы» вы можете изучить в КонсультантПлюс бесплатно по ссылке. Если вы хотите пользоваться системой на постоянной основе, уточните ее стоимость.

Организации и ИП, находящиеся на УСН с объектом налогообложения «доходы минус расходы», обязаны заполнять следующие разделы:

- титульный лист;

- раздел 1.2, где на основе данных налогоплательщика указывается сумма уплачиваемого налога, авансовых платежей либо сумма минимального налога к уплате (уменьшению);

- раздел 2.2, где осуществляется расчет налога при выбранном объекте налогообложения «доходы минус расходы» либо минимального налога.

Порядок заполнения декларации УСН-2025 («доходы минус расходы») вы можете бесплатно изучить в КонсультантПлюс по ссылке. Если вы хотите пользоваться системой на постоянной основе, уточните ее стоимость.

Особенности заполнения нулевой декларации по УСН рассмотрены здесь.

Итоги

Чтобы отчитаться за 2025 год, упрощенцу понадобится бланк декларации по УСН, утвержденный приказом ФНС от 02.10.2024 № ЕД-7-3/813@. Можно использвать и новый — из приказа ФНС от 26.11.2025 № ЕД-7-3/1017@.

Упрощенцы, уплачивающие налог с доходов и с разницы между доходами и расходами, используют одинаковый бланк УСН-декларации — меняется только состав заполняемых разделов.

В статье есть ссылка на Бланк декларации по УСН, в которой указано про новый бланк с 28.02.2026.

Если у Вас объект "доходы", тогда Вы заполняете строки 110-113 раздела 2.1.1.

Если у вас объект "доходы - расходы", тогда Вы заполняете строки 210-213 раздела 2.2.

Могу я поставить "0" в первом квартале, а во втором квартале посчитать сумму с учетом суммы подлежащей оплате в первом квартале? Так получилось, что у меня 1% опаленный 30 марта больше суммы авансов за 9 месяцев (трех кварталов)

ИП открыли в сентябре 2022. Движения нет никакого. Что нужно сдать из отчетности по году. До 28.04.23 ?

Как с перечислениями ? Сотрудник только открывши ИП? Как с ЗП ?

Деклрацию по УСН до 25.04.2023 либо нулевую, либо вообще ЕУД (но она квартальная) сразу по всем налогам.

РСВ по взносам до 25 января;

6-ндфл - если есть навемные работники и выплаты по ним.

Статочетность - зависит от вида дятельности, но при отсуствии показателей можно ограничится справками об отсуствии деяетльности.

Вроде все.

налог за патент за 2022 г. 21300 уплатила полностью в 1 квартале 2022 г , перечислила фиксированные взносы в 1 квартале и подала заявление на уменьшение суммы патента страховыми взносами. Все ок.

В 1 квартале был доход по УСН 44000 * 6%= 2640 эту сумму перечислила не уменьшая.

Фиксированные взносы перечисляла по-квартально , 2, 3,4.

1).По декларации стр. 143 ставить сумму 2640, как я понимаю стр.143 должна =< 133 , хотя я больше в 4 кв. перечислила взносов или я могу только уменьшить в том квартале когда был налог и уплачены взносы

2) Если я поставлю 2640, то будет переплата

3) 2640 можно будет зачесть в счет будущих платежей в 2023 году?

Или оставить как есть стр. 143 поставить 0?

Подскажите пожалуйста, как лучше сделать.

Выделяю вопрос в отдельную ветку. Пришло сообщение, что получил ответ, но не вижу его.

Такой вопрос. Возможно ли для ИП параллельное использование двух режимов налогообложения? Например, УСН доходы (1%, основной вид деятельности - разработка ПО) и ПСН (для продажи на маркетплейсах). Спасибо.

Все равно надо платить :

мин.1% от суммы всех доходов(по УСН) и 1% при обороте свыше 300 тыс.руб.(по ПФР).

Могу ли я уменьшить эти налоги на сумму страховых взносов уплаченных ИП за себя в 2021 году?

В каком объеме,и какой из налогов ?

А вот минимальный налог Вам заплатить будет нужно. На это нацелевает п. 6 ст. 346.18 НК РФ. Рассчитывается он как 1% от полученных за налоговый период доходов. Уменьшить его на сумму взносов у Вас не получится, поскольку у Вас объект налогообложения не предполагает применения вычетов в виде уплаченных страховых взносов. Страховые взносы у Вас включаются в сумму расходов в соответствии с подп. 7 п. 1 ст. 346.16 НК РФ.

IT-компаниям, у которых основной вид деятельности это разработка ПО, в нашем регионе понизили ставку по УСН с 6% до 1%. А если ИП занимается еще другим видом деятельности, то налог по УСН 3-6%. Подскажите, вкратце, как оплачивается налог и как заполняется декларация в таком случае?

В случае, если налог 3%, возможно ли уменьшение на сумму уплаченных страховых взносов за себя (работников нет)?

Такой вопрос. Возможно ли для ИП параллельное использование двух режимов налогообложения? Например, УСН доходы (1%, основной вид деятельности - разработка ПО) и ПСН (для продажи на маркетплейсах). Спасибо.

1) взносы, начисленные с вознаграждений в пользу работников:

- на обязательное пенсионное страхование;

- на обязательное медицинское страхование;

- на обязательное страхование на случай временной нетрудоспособности в связи с материнством;

- на обязательное страхование от несчастных случаев и профзаболеваний;

2) взносы, уплачиваемые ИП за себя:

- на обязательное пенсионное страхование;

- на обязательное медицинское страхование.

Вот на все это вы можете уменьшить свой налог. Если у вас есть наемные работники, то только наполовину (в пределах уплаченных сумм).

Если работников нет, то налог уменьшается на всю сумму перечисленных в отчетном периоде взносов без ограничений.

Спасибо.

Где писать этот злосчастный ноль?

Спасибо

Чем мне это грозит?