Все ли обязаны перейти на единый налоговый платеж?

Главный вопрос, который интересует всех налогоплательщиков — обязательно ли переходить на единый налоговый платеж (далее — ЕНП).

Единый налоговый платеж доступен не только для юрлиц и ИП. Физлица могли его использовать и раньше. О ЕНП физлиц мы писали в статье.

Ответ зависит от года применения ЕНП:

- переход на единый налоговый платеж в 2022 году был добровольным;

- переход на единый налоговый платеж с 2023 года является обязательным для всех, с правом некой отсрочки;

- применение ЕНП в 2024 год является обязательным для всех, без вариантов.

Но даже в 2023 году переход на уплату единого налогового платежа можно было искусственно притормозить. Подробнее о том, какие законные лазейки существовали для этого, мы расскажем ниже в нашей статье.

В чем основная суть ЕНП и какие риски могут возникнуть при его внедрении и применении? Расскажем об этом ниже.

Новость о введении ЕНП мы уже сообщали на нашем ресурсе.

Зачем нужен ЕНП?

ЕНП был придуман якобы для упрощения процесса перечисления налогов в бюджет. Действительно, многочисленные и часто меняющиеся реквизиты платежных поручений на перечисление налогов могли поставить в тупик даже опытного бухгалтера. Что уж говорить о предпринимателях, которые из-за ошибки в платежке могли отправить деньги в невыясненные платежи и получить недоимку, пени и штрафы.

ЕНП — это своего рода кошелек, единый счет, куда налогоплательщик перечисляет денежные средства по единым реквизитам. А налоговики «берут» из этого кошелька деньги и распределяют в счет уплаты различных налогов.

Какие суммы признаются единым налоговым платежом и какие суммы учитываются на едином налоговом счете, подробно рассказали эксперты КонсультантПлюс. Если у вас нет доступа к этой системе, получите его бесплатно на пробной основе.

Звучит просто и удобно. Действительно, никакой путаницы с реквизитами и сроками создания платежек. Но это видимое упрощение на этапе отправки денежных средств. Важный момент — как именно происходит распределение налоговиками денежных средств на налоги из вашего кошелька.

Как засчитывается ЕНП в счет налогов?

Порядок работы с ЕНП описан в Налоговом кодексе РФ, куда внесены поправки, действующие с 01.01.2023 (см. Федеральный закон от 14.07.2022 № 263-ФЗ).

Эксперты КонсультантПлюс создали Путеводитель по порядку уплаты налогов, их зачету и возврату в 2023-2024 годах. Если у вас нет доступа к системе, получите его бесплатно на пробной основе.

Отметим, что не все налоги можно уплатить таким способом.

Какие налоги входят в ЕНП, а какие нет, см. здесь.

Порядок списания налоговиками денежных средств, перечисленных в порядке ЕНП:

- недоимка по НДФЛ;

- НДФЛ;

- недоимки по иным налогам, взносам и сборам и авансам по налогам;

- текущие платежи по иным налогам, взносам, сборам (авансам);

- пени;

- проценты;

- штрафы.

На каком основании налоговики будут списывать те или иные суммы? На основании сдаваемых деклараций и расчетов. Но многие взносы и налоги уплачиваются до получения налоговиками отчетности, либо отчетности не предусматривают. А некоторые и значительно чаще: например, уплата страховых взносов происходит ежемесячно, а расчет по ним сдается один раз в квартал.

ВАЖНО! В связи с введением ЕНП изменились сроки уплаты налогов и сдачи отчетности. Срок перечисления всех платежей — до 28-го числа, срок сдачи всей отчетности — до 25-го числа. По НДФЛ с 1 января 2024 года дополнительной платежной датой стало 5 число. При этом сохраняется периодичность уплаты и сдачи: ежемесячные платежи и отчетность остаются ежемесячными, ежеквартальные — ежеквартальными, а годовые — годовыми.

Итак, как же налоговая узнает, какую сумму списать 28-го (или 5-ого) числа, если отчетности еще нет? Для информирования налоговой создано уведомление об исчисленных суммах налога.

Для 2023-2024 годов форма уведомления утверждена приказом ФНС РФ от 02.11.2022 № ЕД-7-8/1047@.

Для 2022 года такое уведомление было утверждено приказом ФНС России от 02.03.2022 № ЕД-7-8/178@ и действовало для тех, кто тестировал систему. В 2022 году в уведомлении отражались следующие сведения:

- ИНН/КПП налогоплательщика;

- код налогового органа;

- КПП в соответствии с расчетом или декларацией;

- ОКТМО;

- КБК;

- сумма налога, взноса, аванса;

- срок уплаты.

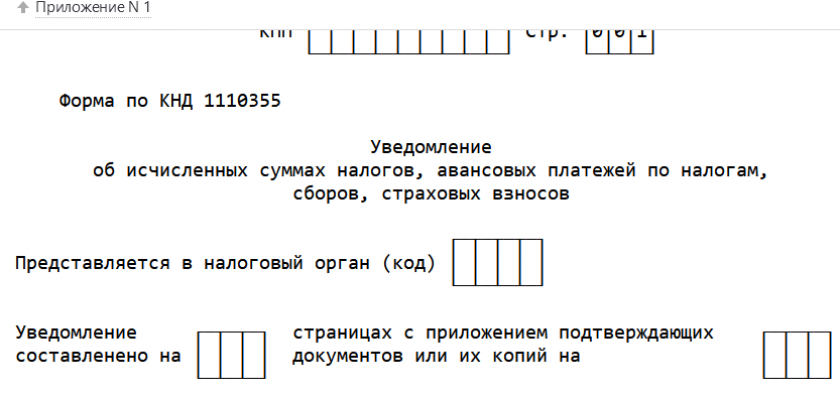

В уведомлении 2023-2024 годов есть иные поля. Скачать форму уведомления-2023-2024, а также образец ее заполнения, можно бесплатно, кликнув по картинке ниже:

Уведомление об исчисленных суммах налогов, авансов по налогам, страховых взносов для ЕНП юрлиц и ИП

Уведомление об исчисленных суммах налогов, авансов по налогам, страховых взносов для ЕНП юрлиц и ИП

Уведомления в 2023 году следовало представлять в налоговый орган до 25-го числа месяца уплаты налога, аванса, сбора, взноса. В 2024 году опять же для НДФЛ был добавлен дополнительный день - 3 число.

Итак, платежное поручение со «сложными» реквизитами заменили уведомлениями, где находятся практически те же самые реквизиты. При этом упрощенцы и работодатели получили увеличение отчетной нагрузки (уведомления по взносам надо сдавать ежемесячно, по НДФЛ - аж два раза в месяц, перед уплатой авансов в течение года упрощенцам придется также сдавать уведомления, хотя раньше они могли себе позволить лишь одну декларацию в год).

Как рассчитано начальное сальдо на 01.01.2023 ранее поступивших от налогоплательщика платежей, рассказали эксперты «КонсультантПлюс». Оформите пробный бесплатный доступ к системе и переходите в Путеводитель по налогам.

Как избежать перехода на ЕНП?

Выше при ответе на вопрос, обязателен ли переход на единый налоговый платеж, мы писали, что в 2023 году можно было искусственно притормозить этот процесс. Опишем, как именно это работало.

Специальные переходные положения есть в п. 12 ст. 4 закона № 263-ФЗ, где указано, что в течение переходного 2023 года уведомления об исчисленных налогах можно было представлять налоговой в виде распоряжений на перевод денежных средств в уплату налоговых платежей. Иными словами, было допустимо оформлять привычные платежки, где однозначно можно было определить, какой налог, сбор или взнос уплачивался, вместо уведомления. Но как только подавалось первое уведомление, надо было полностью переходить на новый порядок — протянуть дальше с привычными платежками уже не удавалось.

Образцы заполнения платежек при уплате ЕНП или взамен уведомлений смотрите здесь.

Итак, если в 2023 году разрешалось заполнять обычные платежки и не подавать новые уведомления, то в 2024 году оттянуть переход на единый налоговый платеж больше не удасться.

Подробнее о ЕНП мы писали в статье.

Риски при переходе на ЕНП

Стоило ли оттягивать переход на ЕНП и какие могли возникнуть риски при переходе на единый налоговый платеж?

Переходить на ЕНП рано или поздно пришлось бы всё равно, это надо понимать. Ранее считалось, что есть смысл подождать с переходом, чтобы поучиться на ошибках тех, кто сделает это раньше. Но впоследствии оказалось, что использовать старый порядок в новых условиях тоже не просто. Что касается рисков при переходе, то они есть, и понятны всем практикующим бухгалтерам и предпринимателям, лично имеющим дело с налоговой инспекцией. К рискам относятся:

- Ошибки разноса платежей.

- При наличии недоимок, пеней, налоговики могут распределять денежные средства ЕНП неочевидным для налогоплательщика способом, что может приводить к неожиданным недоплатам, на которые налогоплательщик не рассчитывал. Придется проводить сверки с налоговой значительно чаще, чтобы отслеживать расчеты с бюджетом.

- Как уже говорилось выше, заявленное упрощение порядка платежей ложное. Вместо одного документа вводится другой, меняются сроки уплаты налогов и сдачи отчетности, что никак не уменьшает административную нагрузку, а наоборот — увеличивает. А это требует перестройки всех налаженных процессов, изменения программного обеспечения, что в условиях ухода из России компаний, отвечающих за их обновление, требует еще больших ресурсов и создает большие сложности.

Итоги

Переход на ЕНП в 2022 году носил добровольный и экспериментальный характер, а в 2023-м стал обязательным для всех. Закон допускал возможность в 2023 году оформлять платежи по-старому, не подавать уведомления в налоговую и тем самым как-бы отодвинуть применение ЕНП до 01.01.2024. Мы говорим "как-бы" потому, что временно можно было избежать только нового порядка уплаты. Но работа с налоговой через ЕНС и новые правила погашения налоговых обязанностей в 2023 году уже работали в полную силу для всех: и для тех, платит ЕНП, и для тех, кто решил тогда оставить отдельные платежки. С 1 января 2024 года абсолютно все организации и индивидуальные предприниматели стали работать с ЕНП в установленном законом порядке.

Вопрос:

1) Как формировать такую платёжку в этом случае? На промосайте ЕНС указан пример формирования такой платёжки со статусом налогоплательщика 02. Хорошо.

А какой тогда КБК применяется для финального годового налога за 2022г по УСН?

Какие КБК для страховых взносов 1% свыше 300тр?

Какие КБК для взносов в пенсионный+фомс?

В таком случае кто тогда получатель? Тоже Тула? Или как было раньше указывать свой УФК по своему городу? И ОКТОМО?

Или всё таки получатель ТУЛА, статус 02, указываем налоговый период, А кбк берем из непонятной таблички на сайте ЕНС?

По УСН КБК, насколько я понимаю, не поменялись. Следовательно в платежное поручение вписываете КБК, использовавшийся в 2022 г. и продолжающий использоваться в 2023 г.

Для страховых взносов с 1 января действуют новые значения КБК, поэтому выбираете значения, которые предусмотрены для взносов в фиксированном размере за расчетные периоды с 2017 по 2022 г. включительно. Это 182 1 02 14010 06 0005 160 - на ОПС + 1%, 182 1 02 14030 08 0002 160 - на ОМС. Эти взносы представлены в таблице на сайте налоговой, посмотрите.

Получатель - Тула, насчет ОКТМО уточняйте, там с банком насчет этого может возникнуть вопрос.

Или это не так???

где теперь искать этот платеж ? или он тоже сядет на ЕНС?

Вы только будете платить не одним платежём, а несколькими (как привыкли, с разными КБК). Но правила оформления платежек тоже меняются, даже если платить "по старому" принципу.

Новый принцип: платить однип платежем и всё. Только в этом разница.

И сроки оплаты (до 28 числа) и сроки сдачи отчетности для всех одинаковые: и для тех, кто платит одним платежем и для тех, кто платит разными ПП.

Я правильно понимаю,если я решаю продолжить платить в 2023 году все налоги отдельными платежками, то я все равно естественно должна учитывать новые сроки сдачи декларации новые правила удержания НДФЛ и все новшества ,кроме уплаты всех налогов одной платежкой.Спасибо за ответ.

Здравствуйте! Да, в 2023 году можно НДФЛ отдельной платежкой перечислять. Все нововведения по НДФЛ-2023 смотрите в этом материале.

1. Если все налоги и страховые взносы , несмотря на отсрочки - перенос с 15.04.2022 на 2023 год, уплачены согласно расчетам и отчетам и декларациям в 2022 году и числятся как переплата в сальдо на 01.01.2023 года согласно извещению ИФНС, и зарплата, НДФЛ и страховые взносы за декабрь 2022года будут уплачены в декабре 2022 года до 27 декабря 2022 года, нужно ли их включать в уведомления и нужно ли подавать об этом уведомление в январе и до какого января 2023 года?

2. Налоги и страховые взносы и НДФЛ за январь 2023 нода будем платить в феврале до 15 февраля 2023 года, по ним нужно подать уведомление до 25 февраля 2023 года?

3. Если уплатим транспортный налог за 4 квартал 2022 года в декабре 2022 года, включать в уведомление до 25 января 2023 года или совсем не надо?

4. Если уплатим транспортный налог в январе 2023 года за 4 квартал2022 года, составлять уведомление или не надо?

2. Почему страховые взносы и НДФЛ Вы будете платить до 15 февраля? Вроде там другие даты обозначены? Посмотрите эти материалы: и Уведомление нужно подать в срок до 25 февраля 2022 г.

4. Если платите как ЕНП, то конечно подавать уведомление надо. Если платите отдельной платежкой с указанием КБК, то вроде как уведомление можно не подавать. Подробности ищите здесь

Здравствуйте, с 2023 года вы будете перечислять суммы для уплаты налога при ПСН и страховых взносов на свой единый налоговый счет (ЕНС). ЕНС будет открыт налогоплательщику в федеральном казначействе. Данные о его состоянии вы сможете смотреть в личном кабинете налогоплательщика.

А в этой рубрике - вся информация для ИП