Что такое книга покупок и для чего она нужна

Книга покупок — это сводный налоговый документ. В него включаются сведения о счетах-фактурах, на основании которых применяется вычет по НДС за соответствующий налоговый период (квартал).

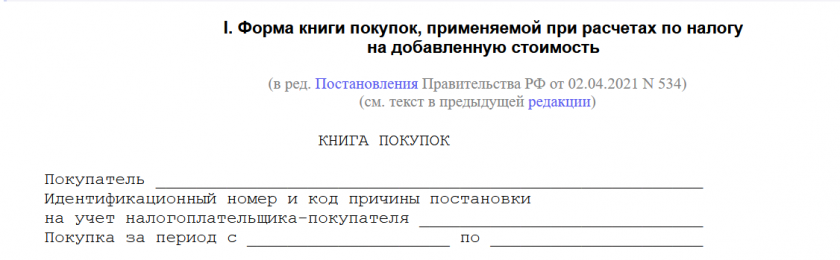

Книга покупок ведется по форме приложения 4 к постановлению Правительства РФ от 26.12.2011 № 1137 (далее — постановление № 1137).

С 01.01.2025 применяется форма в редакции постановления Правительства РФ от 29.10.2024 № 1448.

Изменения связаны с введением пониженных ставок НДС для упрощенцев. Коррективы внесены в книгу продаж, так как плательщики УСН, не освобожденные от уплаты НДС, должны заполнять книгу продаж в любом случае. Плательщики УСН, применяющие обычные ставки НДС (10% или 20%) обязаны вести книгу покупок, так как они имеют право на вычет и должны подтверждать его данными из книги покупок. При применении пониженных ставок (5% или 7%) права на вычет нет. В некоторых ситуациях все-таки такой вычет заявить можно, поэтому ведение и книги покупок является обязательным.

Подробнее об НДС при УСН с 2025 года мы писали в статье.

Скачать обновленный бланк книги покупок можно на нашем сайте, кликнув по картинке ниже:

Бланк книги покупок

Бланк книги покупок

Как при УСН вести книги покупок и продаж, рассказали эксперты КонсультантПлюс. Оформите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

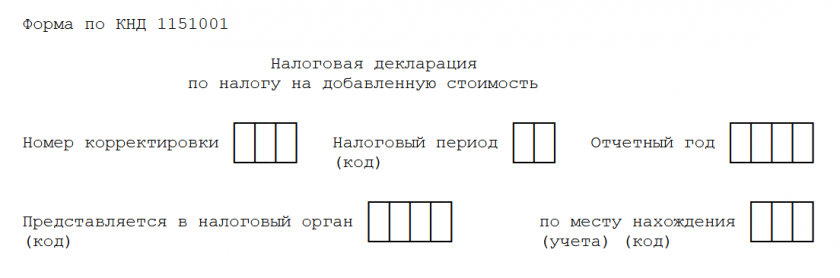

На основании сведений из книги покупок сумма вычета по НДС отражается в налоговой декларации. А показатели книги построчно включаются прямо в НДС-декларацию. Для этого в ее форме предусмотрен раздел 8. Таких разделов нужно составить столько, сколько записей зарегистрировано в книге покупок за соответствующий квартал. ФНС утвердила новый бланк декларации по НДС приказом от 05.11.2024 № ЕД-7-3/989@. Сдать отчет по этой форме впервые нужно за 1 квартал 2025 года.

Скачать актуальный бланк декларации можно, кликнув по картинке ниже:

Бланк декларации по НДС в 2025 году

Бланк декларации по НДС в 2025 году

Ведение книги покупок — обязанность плательщиков НДС (п. 3 ст. 169 НК РФ). Ведь только у них есть право на вычет.

См. также материалы «Кто является плательщиком НДС?» и «Что такое налоговые вычеты по НДС?».

На основании записей в книге покупок в бухгалтерском учете отражаются проводки по принятию НДС к вычету — посредством записи Дт 68 Кт 19.

Подробности см. в материале «Проводка "НДС принят к вычету": как отразить в учете?».

Что попадает в книгу покупок

В книге покупок регистрируются:

- Счета-фактуры, в том числе:

- полученные от продавцов (п. 2 правил ведения книги покупок, утв. постановлением 1137; далее — Правила ведения книги покупок);

- авансовые счета-фактуры при отгрузке товаров, работ, услуг (ТРУ) (п. 22 Правил ведения книги покупок), см. материал «Принятие к вычету НДС с полученных авансов»;

- корректировочные счета-фактуры на уменьшение стоимости отгрузки у продавца и ее увеличение у покупателя (п. 9 и 12 Правил ведения книги покупок), см. материал «Что такое корректировочный счет-фактура и когда он нужен?»;

- на СМР для собственного потребления, при принятии НДС по ним к вычету (п. 20 Правил ведения книги покупок).

- Другие документы, которые наравне со счетами-фактурами служат основанием для вычета НДС, например:

- бланки строгой отчетности или их копии — при вычете по командировочным расходам (п. 18 Правил ведения книги покупок);

- таможенная декларация и платежные документы, подтверждающие уплату ввозного НДС, — при импорте (п. 6 Правил ведения книги покупок);

- заявления о ввозе товаров и уплате косвенных налогов — при ввозе товаров из ЕАЭС (п. 6 Правил ведения книги покупок) и др.

Записи в книге покупок производятся по мере возникновения права на налоговые вычеты.

См. материал «Что такое налоговые вычеты по НДС?».

При этом в едином порядке регистрируются счета-фактуры (п. 2 Правил ведения книги покупок):

- обычные, корректировочные и исправленные;

- полученные на бумажном носителе и в электронном виде;

- заполненные частично с помощью компьютера, частично от руки.

Что не попадает в книгу покупок

Не должны включаться в книгу покупок счета-фактуры, не соответствующие (п. 3 Правил ведения книги покупок):

- требованиям ст. 169 НК РФ (см. материал «Какие ошибки в заполнении счета-фактуры не критичны для вычета НДС?»);

- установленным формам (приложения 1 и 2 к постановлению № 1137).

Кроме того, в книге не регистрируются счета-фактуры, полученные (п. 19 Правил ведения книги покупок):

- при безвозмездной передаче ТРУ, включая основные средства и нематериальные активы;

- комиссионером (агентом) от комитента (принципала) по переданным для реализации ТРУ, имущественным правам, а также полученным в счет этой реализации авансам;

- комиссионером (агентом) от продавца ТРУ или имущественных прав, приобретенных для комитента (принципала), в т. ч. по выданным авансам;

- на сумму предоплаты за ТРУ, приобретаемые для не облагаемых НДС операций;

- авансовые счета-фактуры, составленные или полученные после получения (составления) продавцом отгрузочных счетов-фактур.

Обратите внимание, что из п.19 Правил ведения книги покупок был исключен подпункт «д», звучавший следующим образом»: «д) на сумму оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав при безденежных формах расчетов».

Таким образом, сейчас «неденежный» аванс не является препятствием для отражения авансового счета-фактуры в книге покупок и, как следствие, не препятствует вычету по НДС.

Что отражается в книге покупок

В книге покупок отражаются следующие сведения:

- в шапке — данные о налогоплательщике-покупателе (его полное или сокращенное наименование в соответствии с учредительными документами (или ФИО индивидуального предпринимателя), ИНН и КПП), а также информация о налоговом периоде (даты его начала и окончания);

- в табличной части — сведения о документах, служащих основанием для вычета НДС и его сумме.

ОБРАТИТЕ ВНИМАНИЕ! Если ТРУ приобретены для операций, облагаемых по ставкам 20, 10 и 0%, счет-фактуру нужно регистрировать в книге покупок по частям — на даты, когда возникает право на вычет (п. 6 Правил ведения книги покупок, письма Минфина России от 17.03.2015 № 03-07-11/14238 и 02.03.2015 № 03-07-09/10695).

См. материал «Как применить вычет НДС по экспортным операциям».

Если покупка предназначена для облагаемых и необлагаемых операций, счет-фактура регистрируется на сумму, принимаемую к вычету исходя из пропорции раздельного учета (п. 6 Правил ведения книги покупок).

Книга покупок по постановлению 1137

Согласно постановлению 1137, книга покупок заполняется в следующем порядке (п. 6 Правил ведения книги покупок):

- в графе 1 указывается порядковый номер записи сведений о счете-фактуре (в том числе корректировочном);

- в графе 2 проставляется код вида операции (см. приказ ФНС России от 14.03.2016 № ММВ-7-3/136@);

- в графе 3 в общем случае отражаются порядковый номер и дата счета-фактуры продавца; если вычет подтверждают иные документы, то приводятся их реквизиты (например, таможенной декларации, заявления о ввозе и т. п.);

|

Данные для заполнения графы 3

|

При каких условиях |

|

№ и дату заявления о ввозе товаров и уплате косвенных налогов с отметками налоговых органов об уплате НДС |

При ввозе товаров в РФ из стран ЕАЭС |

|

Регистрационный № таможенной декларации, оформленной при выпуске товаров в соответствии с таможенной процедурой выпуска для внутреннего потребления при завершении действия таможенной процедуры свободной таможенной зоны на территории ОЭЗ в Калининградской области |

При отражении в книге покупок НДС, принимаемой к вычету на основании п. 14 ст. 171 НК РФ |

|

№ и дату платежно-расчетного документа либо иного документа, содержащего суммарные (сводные) данные, зарегистрированного продавцом в книге продаж |

При отражении НДС с аванса (предоплаты), полученного в счет предстоящих поставок ТРУ и подлежащих вычету с даты отгрузки ТРУ |

- в графах 4–6 — порядковые номера и даты исправленных, корректировочных или исправленных корректировочных счетов-фактур;

- в графе 7 — номер и дата документа, подтверждающего уплату налога (отражать в графе 7 книги покупок реквизиты платежного документа вы должны в том случае, если НДС принимается к вычету только после его уплаты: например, при ввозе товаров в РФ (см. письмо Минфина России от 26.11.2014 № 03-07-11/60221) или возврате аванса покупателю в случае расторжения/изменения договора, письма Минфина России от 24.03.2015 № 03-07-11/16044 и 23.03.2015 № 03-07-11/15889);

- в графе 8 — дата принятия на учет товаров (выполнения работ, оказания услуг), имущественных прав;

- в графах 9 и 10 — наименование и ИНН/КПП продавца соответственно;

- графы 11 и 12 заполняются покупателем-комитентом (принципалом) — в них указываются наименование, ИНН и КПП посредника-комиссионера (агента), приобретающего ТРУ от своего имени;

- в графе 13 — наименование и код валюты (только в случае приобретения ТРУ, имущественных прав за инвалюту);

- в графе 14 — стоимость ТРУ, имущественных прав или сумма выданного аванса с НДС;

- в графе 15 — сумма НДС, принимаемого к вычету;

- в графе 16 — регистрационный номер декларации на товары или регистрационный номер партии товара, подлежащего прослеживаемости;

- в графе 17 — код количественной единицы измерения товара, используемой в целях осуществления прослеживаемости;

- в графе 18 — количество товара, подлежащего прослеживаемости, в количественной единице измерения товара, используемой в целях осуществления прослеживаемости;

- в графе 19 — стоимость товара, подлежащего прослеживаемости, без НДС, в рублях.

Образец заполнения книги покупок можно скачать в КонсультантПлюс, получив бесплатный пробный доступ:

Скачать образец бесплатно в КонсультантПлюс

Скачать образец бесплатно в КонсультантПлюс

Порядок заполнения книги покупок

Основные правила работы с книгой покупок:

- заполняйте книгу покупок удобным для вас способом — на бумаге или электронно;

- стоимостные показатели указывайте в рублях и копейках (исключение — графа 14, заполняемая при приобретении ТРУ или имущественных прав за инвалюту);

- для исправления неверных записей в книге покупок регистрируйте или аннулируйте исправленный счет-фактуру в доплисте книги покупок в том же квартале, когда был получен первый счет-фактура;

- бумажный вариант книги покупок по окончании каждого квартала (не позднее 25-го числа следующего за окончанием квартала месяца) подпишите у руководителя (или уполномоченного лица), прошнуруйте и пронумеруйте страницы, скрепите их печатью (при ее наличии);

- храните книги продаж не менее 4 лет с даты последней записи.

Что учесть при заполнении счета-фактуры, узнайте из материалов этой рубрики нашего сайта.

Итоги

Итак, мы выяснили, что:

- книгу покупок ведут плательщики НДС с целью определения суммы налогового вычета;

- форма и правила ведения книги покупок строго регламентированы постановлением Правительства РФ от 26.12.2011 № 1137;

- сведения из книги покупок формируют показатели НДС-декларации и непосредственно включаются в нее;

- на основании записей в книге покупок вычет НДС отражается в бухучете.