Когда ИП должен формировать декларацию по НДС

Для ИП доступны несколько из существующих режимов налогообложения:

- ОСНО;

- УСН;

- АУСН;

- ЕСХН;

- ПСН;

- НПД.

Не освобождают от НДС режимы ОСНО, ЕСХН (с 2019 года) и УСН (с 2025 года). В то же время, ИП на ОСНО может признаваться неплательщиком НДС и в силу заявленного им права на освобождение по ст. 145 НК РФ (когда его выручка без НДС за 3 месяца подряд оказалась не выше 2 млн руб., при условии что она не была связана с продажей подакцизных товаров). С 2019 года доступно освобождение от НДС и при ЕСХН. А с 2025 года от НДС автоматически освобождаются упрощенцы с доходами до 60 млн руб.

То есть ИП, имеющие бизнес небольшого масштаба и заявившие о применении в силу этого специального режима для обложения налогами или об освобождении от налога на добавленную стоимость, либо попавшие под освобождение от НДС автоматически отчитываться по НДС не должны. Хотя для них и не исключается периодическое возникновение ситуаций, требующих подачи декларации по этому налогу (обязанность налогового агента, уплата ввозного налога, выставление неплательщиком счета-фактуры с налогом).

Однако если подобные заявления не сделаны или ИП в силу объема доходов не вправе претендовать на льготные условия налогообложения, то он на общих основаниях должен систематически отчитываться по налогу на добавленную стоимость. Не снимается эта обязанность и в ситуации совмещения ОСНО с режимами, освобождающими от уплаты НДС.

Правила отчетности по НДС

Если ИП обязан отчитываться, НДС-декларация формируется и сдается в обязательном порядке ежеквартально за налоговые периоды 1, 2, 3 и 4 кварталы, даже если данные для заполнения ее основных разделов отсутствуют.

Ответы на вопросы по этой теме Как сдать декларацию по НДС после закрытия ИП?В последнем случае, если деятельность по каким-либо причинам с начала года не ведется (нет ни продаж, ни движения денежных средств), возможно формирование отчетности по НДС в виде нулевой декларации или в составе единой упрощенной налоговой декларации.

Подать декларацию по НДС необходимо в электронном виде. Иные варианты ее сдачи для плательщиков налога недопустимы и имеют следствием непринятие поданной отчетности и штраф за ее несдачу (п. 5 ст. 174, п. 1 ст. 119 НК РФ).

НДС — один из немногих налогов, результатом расчета которого может оказаться сумма, причитающаяся к возмещению из бюджета, если у ИП есть право на вычеты входного НДС.

Показ в отчетности суммы к возмещению ведет традиционно к незамедлительному запросу со стороны ИФНС пояснений (они тоже требуют электронного формата подачи) и документов, подтверждающих правомерность отражения внесенных в декларацию данных. Тем неэкспортерам, кто не желает сталкиваться с такой ситуацией, следует подумать об использовании законных способов регулирования величины суммы применяемого вычета. Например, о возможности его заявления в течение 3 лет с даты принятия покупки на учет (п. 1.1 ст. 172 НК РФ), в т. ч. и по одному и тому же счету-фактуре (письмо Минфина России от 09.04.2015 № 03-07-11/20293).

Порядок заполнения НДС-декларации

Для декларации по НДС для ИП нет особого бланка. Она формируется по той же форме и тем же правилам, которые для этого отчета применяют юрлица.

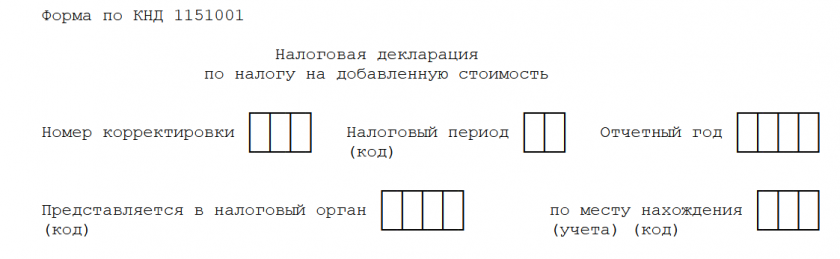

За налоговые периоды с 2025 года декларацию по НДС нужно оформлять по обновленной форме, утв. приказом ФНС от 05.11.2024 № ЕД-7-3/989@. Скачайте бланк бесплатно, кликнув по картинке ниже:

Декларация по НДС за 3 квартал 2025 года

Декларация по НДС за 3 квартал 2025 года

Построчный алгоритм с примерами заполнения всех двенадцати разделов отчета вы найдете в КонсультантПлюс. Пробный доступ к системе можно получить бесплатно. А если вам нужен образец декларации по НДС за 3 квартал 2025 года, в системе есть образец для ОСНО и образец декларации по НДС для УСН. Если вы хотите получить полный постоянный доступ к системе, запросите ее расценки.

О том, какую форму отчетности по НДС заполняют упрощенцы, мы рассказали в этой статье.

Из них для нулевого варианта отчета, составляемого при отсутствии данных для заполнения, обязательным окажется только раздел 1. Остальные разделы в отчете используются по мере необходимости:

- 2 — у налоговых агентов;

- 3 — для продаж на территории РФ;

- 4–6 — при экспорте;

- 7 — по освобожденным от налога операциям;

- 8–12 — справочные данные из налоговых регистров, в т. ч. из книг покупок и продаж.

Особенностей, характеризующих декларацию, заполняемую ИП, немного:

- его ИНН имеет большее число знаков, чем у юрлица (12, а не 10);

- поле, предназначенное для КПП, он не заполняет, т. к. этот код ИП не присваивается;

- в качестве наименования налогоплательщика ИП укажет свои фамилию, имя и отчество.

В остальном отчет по НДС ИП и юрлица заполняют по одинаковым правилам.

Внося данные в декларацию, нужно помнить о том, что разделы 2 и 8–12 заполняют с подробной детализацией, отражая в них данные, разбиваемые по каждому из контрагентов (раздел 2) и по каждой операции (разделы 8–12). В остальных разделах цифры показываются свернуто. При этом данные разделов 8–12 дают информацию для основных действий по исчислению итоговой суммы налога за период в разделах 3–6. И из итогов только лишь этих разделов складывается результат начислений, отражаемый в разделе 1. Цифры, сформированные в разделе 2, в него не включаются.

Сроки сдачи НДС-отчетности и уплаты налога

Не предусмотрены какие-либо особые правила для ИП и в части сроков, характеризующих подачу НДС-отчетности и уплаты налога, указанного в ней.

Срок подачи декларации установлен на 25-е число месяца, следующего за завершившимся отчетным кварталом (п. 5 ст. 174 НК РФ). Причем на этот же срок ориентированы и неплательщики налога, подающие декларацию по мере возникновения такой необходимости и, в отличие от налогоплательщиков, имеющие право сдать ее в бумажном варианте. За 1 квартал 2025 года декларацию нужно сдать до 25.04.2025; за 2 квартал - до 25.07.2025; за 3 квартал - до 27.10.2025 (перенос с субботы 25 октября); за 4 квартал - до 26.01.2026 (перенос с воскресенья 25 января).

Для осуществления платежей по НДС действует несколько сроков (пп. 1, 4 ст. 174 НК РФ).

Уплата НДС в 2025 году происходит в следующие сроки:

- Налогоплательщики уплачивают его в три приема в течение квартала, наступающего после завершения того, за который сдан очередной отчет, делая это ежемесячно не позднее 28-го числа каждого из трех месяцев, в сумме, составляющей 1/3 от начисленной в декларации.

- Неплательщики, у которых возникла необходимость в подаче декларации, делают только один платеж — в срок, крайняя дата которого приходится на месяц представления НДС-отчета.

- Налоговые агенты, осуществляющие платежи в адрес иностранных контрагентов, должны платить налог одновременно с перечислением средств контрагенту.

- Уплата налога в связи со ввозом товаров на территорию РФ подчиняется правилам, установленным таможенным законодательством. Например, при импорте товаров из стран ЕАЭС НДС нужно уплачивать в прежние сроки, которые действовали до 2023 года.

Таким образом, при наличии единственного срока, установленного для подачи НДС-отчета, сроки выполнения платежей по налогу могут быть различными.

Итоги

ИП, которые являются плательщиками НДС, обязаны подавать ежеквартальную отчетность по этому налогу даже при отсутствии данных для заполнения ее основных разделов. Ни особого бланка, ни особых правил заполнения для предпринимателей не установлено. Есть особенности у показа в отчете сведений о самом ИП, но они связаны лишь с тем, что эти данные всегда отличаются от тех, которые имеются у юрлица.

И еще у этого ИП есть Гостиница. По ней нужно отдельно сдавать НДС?

Далее, если недвижимость была жилая, то необходимость платить или не платить НДФЛ будет зависеть от того, сколько лет дом находился во владении, даже если он использовался в предпринимательских целях.

У меня ИП на ПСН (еще года не прошло с момента регистрации),

в ЛК налогоплательщика, пришло Уведомление о неисполнении обязанности по

представлению налоговой декларации (расчета) за 1,2 и 3 квартал. Подскажите, что я должна им подать, нулевую декларацию?

ИП на УСН, в июле контрагенту выставлена счет-фактура с НДС.

Я сломал голову как мне онлайн отправить декларацию по НДС

Помогите пожалуйста

Помогите решить задачу, я ИП зарегистрировался 27.02.2023 (с ОКВЭДом 49.41 "Деятельность автомобильного грузового транспорта"), в банке недооформили заявление на УСН при регистрации ИП и я попал на ОСН. Хотя сотрудники в банке проконтролировали и настроили мне мобильное приложение на УСН. В августе 2023 г. налоговая заблокировала счет в банке за не сданную НД по НДС за 1 кв.2023 г. В банк обратился с претензией о том, что регистрацию ИП провели не должным образом, анкету в банке заполнял установил "галку" выбирая систему УСН, но сотрудник который оформлял регистрацию ИП уже уволен и банк отказал в удовлетворении моей претензии.

За 1 кв. 2023 г.доходов не было (и оборотов по расчетному счету до апреля), я сдал (ЭЦП) через сайт налоговой бесплатно ЕНД (единую упрощенную налоговую декларацию по НДС).

Во 2-ом кв. получил доход 806 тр, в августе ещё 581 тр. (итого 1 387 тр).

Тут увидел статью ( https://www.nalog.gov.ru/rn77/ip/ip_pay_taxes/nds/) о том, что: Организации и предприниматели, у которых за 3 предшествующих последовательных календарных месяца сумма выручки от реализации товаров (работ, услуг) не превысила в совокупности 2 миллиона рублей могут подать уведомление и получить освобождение от исполнения обязанностей плательщика НДС на год ( ст. 145 НК РФ). Помогите разобраться, вчитывался в статью так и не понял попадаю или нет под освобождение. И и если да, то какое заявление нужно подать. Если нет, то почему не могу отправить сформированную декларацию через программу Налогоплательщик 4.82, скаченную через сайт налоговой, не дает сформировать транспортировочный контейнер для отправки отчета.

Конечно, налоговая может настоять на том, чтобы Вы убрали вычет, до тех пор пока у них не появится НДС к начислению - я не могу ответить за каждого инспектора, который будет Вас проверять. Есть риск развития конфликтной ситуации. Чтобы его избежать, Вы можете сдать уточненку без этого вычета. Но это на Ваше усмотрение. Также Вы можете продолжать отстаивать свою позицию - у Вас есть все основания для принятия налога к вычету.