Сроки отчетности по НДС за 2025-2026 годы

Декларация по НДС в течение года сдается четыре раза, поскольку налоговый период по налогу — квартал. При этом для большинства налогоплательщиков применяется единый подход к определению сроков сдачи НДС-отчетности — подготовить и представить налоговикам декларацию по НДС нужно в течение 25 дней с момента окончания квартала. Если 25-е число выходной, отчетный срок сдвигается на ближайший рабочий день.

Например, для декларации по НДС за 4-й квартал 2025 года срок сдачи — не позднее 26.01.2026 (перенос с воскресенья 25 января 2026 года). За 1-й квартал 2026 года срок - 27.04.2026 (перенос с субботы 25.04.2026). Декларация по НДС - одна из немногих, срок представления которой не поменялся с 1 января 2023 г. в отличие от других форм налоговой отчетности.

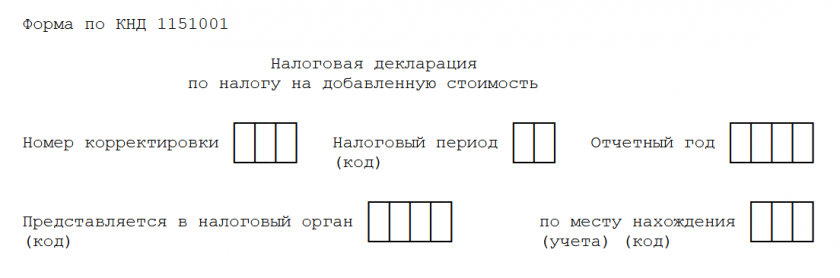

С 2023 года декларация по НДС была обновлена, этот же бланк применялся и в 2024 году, в том числе за 4 квартал 2024 (в ред. приказа ФНС от 12.12.2022 № ЕД-7-3/1191@). С 2025 года бланк декларации вновь обновился (приказ ФНС России от 05.11.2024 № ЕД-7-3/989@).

Бланк декларации по НДС в 2025 году

Бланк декларации по НДС в 2025 году

Построчный алгоритм с примерами заполнения всех двенадцати разделов отчета вы найдете в КонсультантПлюс. Если вам нужен образец заполнения декларации за 4 квартал 2025 года, переходите по этой ссылке. Пробный доступ к системе можно получить бесплатно. Если вы хотите иметь полный постоянный доступ к системе, запросите ее расценки.

Кроме 25-го числа, есть еще одна контрольная отметка для отчетности по НДС. Кому важно не забыть об этой отчетной дате, расскажем в следующем разделе.

ВАЖНО! С 2025 года упрощенцы стали плательщиками НДС. Если они не подпадают под освобождение от исполнения обязанностей по исчислению и уплате НДС, для них установлены правила, аналогичные с правилами для плательщиков на ОСНО.

Какой отчет по НДС нужно сдать не позднее 20.01.2026?

Говоря об НДС, необходимо отметить еще одну отчетную дату — 20 дней отводит НК РФ на подготовку и представление в налоговый орган журнала учета счетов-фактур (п. 5.2 ст. 174 НК РФ).

Образец журнала ищите здесь.

По окончании 4-го квартала 2025 года представить журнал учета счетов-фактур необходимо не позднее 20.01.2026 г.

Журнал учета счетов-фактур оформляют посредники (комиссионеры, агенты, экспедиторы, застройщики), если они:

- не признаются плательщиками НДС (освобождены от обязанностей плательщика НДС), а также не признаются налоговыми агентами по НДС;

- выставили или получили в отчетном периоде счета-фактуры с выделенным налогом.

За год сдача НДС-отчета в виде журнала учета счетов-фактур указанными категориями посредников также происходит не менее четырех раз — по итогам каждого квартала. Но если счета-фактуры в каком-то из кварталов посредник не получал и не выставлял, журнал учета счетов-фактур представлять контролерам не требуется.

Налоговики примут журнал только в электронной форме по ТКС через оператора ЭДО — такой способ предусмотрен НК РФ для данного вида НДС-отчетности.

Нужно ли извещать налоговиков о смене оператора ЭДО, узнайте здесь.

Уплата НДС в 2025-2026 годах: о каких датах следует помнить?

Сроки уплаты НДС в 2025-2026 годах те же, что в 2024-м, но для начала нужно определиться:

- будете ли вы перечислять указанную в декларации сумму налога единым платежом (п. 1 ст. 45 НК РФ);

- примените ли вы схему уплаты налога частями (п. 1 ст. 174 НК РФ).

Срок уплаты всех налогов в 2025-2026 годах привязан к 28-му числу. Таким образом, для первого варианта оплаты на перечисление НДС отводятся 28 дней с момента окончания каждого квартала.

О нюансах уплаты НДС рассказали эксперты КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно. Если вы хотите иметь полный постоянный доступ к системе, запросите ее расценки.

Если за вы применяете «дробную» схему НДС-платежей (равными долями в течение 3 месяцев после окончания отчетного периода), до 28.01.2026 вам предстоит перечислить только первую часть налога. При такой схеме уплаты оформляйте платежки на перевод ЕНП, включающий треть от подлежащего к уплате НДС по итогам 4-го квартала 2025 г., регулярно каждый месяц. Покажем на примере, как это сделать.

Пример

ИП Хуснутдинов Р. Н. применяет общую систему налогообложения и платит НДС. По итогам 4-го квартала 2025 года он оформил декларацию по НДС и отправил ее по ТКС в инспекцию 22.01.2026 (не дожидаясь крайней допустимой для НДС-отчетности даты 26.01.2026).

В декларации НДС к уплате составил 198 495 руб. ИП Хуснутдинов Р. Н. решил не затягивать с перечислением налога в бюджет. Для этого он:

- рассчитал ежемесячный платеж по НДС: 198 495 руб. / 3 = 66 165 руб.;

- составил таблицу платежей (основное правило своевременного расчета с бюджетом — дату определить из расчета того, что планируемый срок уплаты должен быть на 2–3 дня раньше нормативного):

|

Подлежащая перечислению сумма НДС, руб. |

Дата уплаты НДС по НК РФ с учетом переносов, не позднее |

Планируемая дата уплаты ЕНП |

|

66 165 |

28.01.2026 |

23.01.2026 |

|

66 165 |

02.03.2026

|

24.02.2026 |

|

66 165 |

30.03.2026 |

24.03.2026 |

Из следующего раздела узнайте о других сроках уплаты НДС.

Другие сроки уплаты НДС и размеры наказаний за нарушение платежных сроков

Сроки уплаты НДС за год не всегда ограничены 28-м числом. О других контрольных НДС-датах узнайте из таблицы:

|

Операция |

Срок уплаты НДС |

Ссылка на НПА |

|

Импорт товаров из стран-участниц ЕАЭС |

По итогам 4 квартала 2025 года — не позднее 20.01.2026 |

П. 19 приложения № 18 к Договору о ЕАЭС |

|

Импорт товаров из других стран (не входящих в ЕАЭС) |

Не дожидаясь окончания квартала, на таможне одновременно с другими таможенными платежами |

Таможенный кодекс ЕАЭС |

|

Приобретение работ (услуг) у иностранного лица, не состоящего на налоговом учете в РФ |

В день перечисления денег за работы (услуги) отдельной платежкой (функция налогового агента) |

П. 4 ст. 174 НК РФ |

За несоблюдение платежных сроков по НДС могут последовать санкции — и не только пени за просрочку платежа, но и штрафы:

|

Вид нарушения |

Последствия |

Ссылка на статью НК РФ |

|

Налоговики на выездной проверке обнаружили, что вы неправильно исчислили НДС и в связи с этим не доплатили налог в бюджет |

При неумышленной ошибке — штраф 20% от неуплаченного НДС. |

П. 1 ст. 122 НК РФ |

|

При доказанности умысла — 40% недоплаченного налога |

П. 2 ст. 122 НК РФ |

|

|

Вы опоздали с уплатой НДС, а в декларации рассчитали его сумму правильно

|

Начислят пени за весь период просрочки. Штрафа быть не должно. |

Ст. 75 НК РФ, письмо Минфина от 28.06.2016 № 03-02-08/37483, п. 19 постановления Пленума ВАС РФ от 30.07.2013 № 57, письмо ФНС от 22.08.2014 № СА-4-7/16692 |

В 2025-2026 годах пени начисляются не на задолженность по конкретному налогу, а на отрицательное сальдо ЕНС. Как исчислить пени в 2026 году, рассказали эксперты КонсультантПлюс. Оформите пробный доступ к системе и переходите в Путеводитель. Если вы хотите иметь полный постоянный доступ к системе, запросите ее расценки.

Какие обстоятельства считаются смягчающими при назначении наказания за неуплату НДС (неполную, несвоевременную уплату), расскажет статья.

Также нужно помнить, что штрафы, пени, проценты с 1 января 2023 г. включены в состав ЕНП, т.е. их перечислить можно единой платежкой вместе с налогами. В последующем инспекторы распределят бюджетные обязательства согласно полученным уведомлениям о ЕНП. Не по всем налогам следует подавать уведомления.

Декларация представлена вовремя: почему могут последовать санкции?

Любая отправленная налоговикам декларация по НДС не будет считаться представленной, если не соблюден способ ее подачи — на это прямо указано в абз. 4 п. 5 ст. 174 НК РФ. То есть вас накажут за непредставление НДС-отчетности, если вы заполнили бумажную декларацию, а обязаны были отчитаться по ТКС в электронном виде.

Бумажная декларация разрешена только для налоговых агентов при соблюдении определенных условий.

Размер наказания за любую несданную декларацию по НДС, за ее несвоевременное представление или подачу в бумажной форме (если предусмотрен только электронный формат отчета) — 5% от подлежащего уплате НДС за каждый месяц просрочки (но не больше 30% от указанной в декларации суммы и не менее 1000 руб.).

Могут ли оштрафовать за непредставление нулевого отчета по НДС, узнайте здесь.

Раздробили платеж — будете платить пени

Дробление НДС на 3 части для последующего ежемесячного перечисления в бюджет — это норма, предусмотренная п. 1 ст. 174 НК РФ. Этим и руководствовалась компания из нашего примера.

Пример

ООО «Вятские продукты» применяет УСН и не работает с НДС. В октябре 2025 года компания в силу определенных обстоятельств была вынуждена оформить счет-фактуру на сумму 377 600 руб. (в том числе НДС = 57 600 руб.).

По окончании 4-го квартала 2025 года специалисты ООО «Вятские продукты» оформили декларацию по НДС с суммой НДС к уплате — 57 600 руб.

Зная норму п. 1 ст. 174 НК РФ о возможности уплаты НДС в бюджет частями, бухгалтер ООО «Вятские продукты» рассчитал величину первого НДС-платежа:

НДС1 = 57 600 руб. / 3 = 19 200 руб. Эти же суммы он указал при перечислении ЕНП.

На этом ООО «Вятские продукты» посчитало свои обязанности по уплате и НДС-отчетности исполненными в полном объеме.

Однако по состоянию на 28.01.2026 при распределении средств у организации образовалось отрицательное сальдо по ЕНС. О том, как налоговики взыскивают недоимки по налогам, а также штрафы и пени с 1 января 2023 г. читайте здесь.

Ошибка бухгалтера ООО «Вятские продукты» заключалась в том, что, дробя НДС на части, он не учел требования п. 4 ст. 174 НК РФ. Там сказано, что лица, указанные в п. 5 ст. 173 НК РФ (в число которых входят и выставившие счета-фактуры спецрежимники), обязаны уплатить НДС не позднее 28-го числа месяца, следующего за отчетным кварталом. Возможность уплаты налога частями для них не предусмотрена.

Кому еще не разрешено дробить НДС, узнайте из материала.

С 1 января 2025 года плательщики УСН перейдут в разряд плательщиков НДС, подробнее об этом читайте здесь.

Как рассчитать НДС к уплате, если задекларированная сумма без остатка на 3 не делится?

Закрепленная законодательно схема уплаты НДС частями — прекрасная возможность для компаний и ИП распределить во времени налоговую нагрузку.

При этом не стоит забывать, что контролеры стремятся выявить как можно больше оплошностей налогоплательщиков и пополнить бюджет за счет наложения разнообразных налоговых санкций.

В ситуации дробления НДС нужно правильно разделить сумму налога, чтобы хотя бы эта мелочь не предъявлялась налогоплательщику как нарушение налогового законодательства.

Как рассчитать НДС для целей последующего перечисления в бюджет, если указанная в декларации сумма НДС без остатка на 3 не делится? НК РФ ясного и однозначного ответа на этот вопрос не содержит. Рассмотрим пример.

Пример

Сумма НДС к уплате в бюджет, отраженная в декларации ООО «Премьера» за 4-й квартал 2025 года, составила 698 431 руб. Для определения суммы первого и последующих НДС-платежей специалисты компании произвели простейшее арифметическое действие:

698 431 руб. / 3 = 232 810,3333 руб.

В результате расчета НДС для платежных целей получилась сумма с остатком. У специалистов ООО «Премьера» есть несколько способов выхода из сложившейся ситуации:

|

Месяц платежа |

Варианты распределения НДС, руб. |

||

|

|

№ 1 |

№ 2 |

№ 3 |

|

Январь 2026 |

232 810 |

232 811 |

232 810 |

|

Февраль 2026 |

232 810 |

232 810 |

232 811 |

|

Март 2026 |

232 811 |

232 810 |

232 810 |

|

Итого |

698 431 |

698 431 |

698 431 |

Вывод: 1 руб., дающий результат деления НДС с остатком, можно присоединить к любой части платежа в один из 3 указанных месяцев.

Налоговики не против того, чтобы этот рубль НДС поступил в бюджет в последний из 3 платежных месяцев (в данном случае вариант № 1). Эту точку зрения они озвучили в информационном сообщении от 17.10.2008 и письме УФНС России по Москве от 26.12.2008 № 19-12/121393.

Итоги

Сдавая декларацию по НДС, соблюдайте требования по форме ее представления — для большинства отчитывающихся компаний и ИП обязательным является электронный формат отчета. Его представляют контролерам по ТКС через оператора ЭДО. Срок — не позднее 25-го числа по окончании квартала.

Большинство плательщиков должны перечислять в бюджет НДС в составе ЕНП ежемесячно, не позднее 28-го числа (с учетом переносов) по 1/3 суммы, указанной в декларации. Отдельным категориям налогоплательщиков не разрешено уплачивать НДС частями, поэтому для них существует только один платежный срок — 28-е число.