Заполнение 6-НДФЛ: как сделать это онлайн бесплатно

Заполнить бесплатно можно любой налоговый отчет. Достаточно распечатать с сайта ФНС шаблон и проставить в его строках и ячейках всю необходимую информацию. Или внести данные в электронную форму отчета — такую возможность предоставляют как программные продукты семейства «1С», так и специализированные сервисы по формированию налоговой отчетности.

Однако заполнение 6-НДФЛ и ее отправка налоговикам — 2 разные по трудоемкости и затратам процедуры.

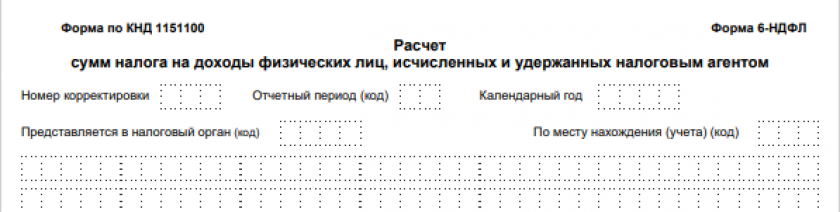

С отчетности за 1 квартал 2024 года форма 6-НДФЛ обновлена в соответствии с Приказом ФНС России от от 19.09.2023 № ЕД-7-11/649@ в ред. приказа ФНС от 09.01.2024 № ЕД-7-11/1@. Вы можете бесплатно скачать актуальный бланк 6-НДФЛ и образцы его заполнения для разных периодов, кликнув по картинке ниже:

6-НДФЛ за 1 квартал 2024 года

6-НДФЛ за 1 квартал 2024 года

Воспользуйтесь образцом 6-НДФЛ за 1 квартал (год) 2024 года, составленный экспертами КонсультантПлюс, и проверьте, все ли вы заполнили правильно. Это можно сделать бесплатно, получив пробный онлайн доступ к системе.

Каждый коммерсант стремится сократить свои расходы, в том числе те, которые несет при исполнении налоговых обязанностей. Составление любого отчета, вне зависимости от способа его оформления (на бумаге или в электронном виде), для него не бесплатно, поскольку влечет подлежащие оплате затраты труда и иные издержки.

Подробнее о допустимых налоговых расходах спецрежимников расскажут материалы нашего сайта:

- «Перечень расходов, которые учитываются при расчете ЕСХН»;

- «Перечень расходов при УСН "доходы минус расходы"».

Помимо материальных расходов, коммерсанту придется потрудиться и потратить дополнительные ресурсы, если он в силу требований закона или добровольно будет представлять 6-НДФЛ в электронной форме. Из следующего раздела вы узнаете, что необходимо предпринять предпринимателю для сдачи 6-НДФЛ онлайн.

Воспользуйтесь рекомендациями экспертов по заполнению обновленной формы 6-НДФЛ из Готового решения от КонсультантПлюс. Если у вас нет доступа к системе, получите пробный онлайн-доступ бесплатно.

Как отправить в налоговую 6-НДФЛ онлайн

Для того чтобы исполнить вышеуказанную обязанность или иметь возможность отчитываться через интернет добровольно, коммерсантам на сайте ФНС предложены 2 способа:

- воспользоваться для сдачи отчетности сайтом ФНС;

- заключить договор с оператором электронного документооборота (ЭДО).

Оба варианта требуют наличия у коммерсанта усиленной квалифицированной электронной подписи (УКЭП).

Помогут в выборе способов онлайн-отчетности и детализируют подробности этой процедуры материалы, размещенные на нашем сайте:

- «Электронная отчетность через интернет — что лучше?»;

- «Порядок сдачи налоговой отчетности через интернет».

Сдача 6-НДФЛ онлайн позволяет:

- экономить трудовые и временные ресурсы (сдать 6-НДФЛ онлайн можно в любое время суток, нет необходимости посещать налоговиков, дублировать отчет на бумаге);

- снизить вероятность ошибок в 6-НДФЛ (благодаря применяемым шаблонам и форматам, программной возможности проверить отчет перед отправкой в инспекцию);

- оперативно обновлять формат 6-НДФЛ (при его законодательной корректировке или замене) и т. д.

Сдача 6-НДФЛ: определяемся с адресом

Заполнение 6-НДФЛ — это всего лишь 1-й этап на пути отчета от налогового агента к налоговикам.

ОБРАТИТЕ ВНИМАНИЕ! 6-НДФЛ необходимо сдавать налоговикам по месту учета налоговых агентов — такой отчетный принцип предусмотрен п. 2 ст. 230 НК РФ. Фирмы сдают отчет в инспекцию по своему месту нахождения, ИП — по месту жительства. Исключения из этого правила будут рассмотрены далее.

Но это общий принцип определения адресата отчетности. Схема подачи 6-НДФЛ может быть иной в зависимости от источника выплаты дохода и статуса коммерсанта.

Рассмотрим возможные адресные нюансы 6-НДФЛ по группам в зависимости от места выплаты дохода:

- Один адрес подачи 6-НДФЛ:

- Два адреса отправки 6-НДФЛ.

- Если у фирмы нет обособленных подразделений (ОП) или работники получают доход только в головной компании, отчитаться необходимо налоговикам по месту нахождения фирмы (п. 2 ст. 230 НК РФ).

- Если сотрудники ОП получают доход только в ОП, отчет подается в инспекцию по месту нахождения ОП (абз. 4 п. 2 ст. 230 НК РФ).

- Если у фирмы несколько ОП, расположенных в одном муниципальном образовании, отчет можно сдать централизованно: в ФНС по месту нахождения одного из подразделений. Если на территории данно муниципалитета расположена и головная организация, отчитаться пожно по месту ее нахождения. В обоих случаях нужно направить в ФНС, в которых налоговый агент состоит на учете, соответствующее уведомление. Срок подачи уведомления до 09.01.2024 включительно. Изменять уведомление в течение налогового периода нельзя (абз. 3 п. 4 ст. 83, абз. 4 п. 2 ст. 230 НК РФ).

Если работники получают доход и в головной фирме, и в ОП, отчитаться придется в инспекцию по месту нахождения головного отделения и ОП (по доходам за время, отработанное соответственно в головном отделении и ОП).

Если отчет отправите не в ту ИФНС, он будет считаться несданным. Значит, налоговики насчитают штрафы.

В каком размере буду штрафы, разъяснили эксперты КонсультантПлюс. Если у вас нет доступа к справочно-правовой системе, получите пробный онлайн-доступ бесплатно.

Организационные и налоговые нюансы, возникающие в связи с появлением у фирмы обособленных подразделений, изучайте с помощью материалов, размещенных на нашем сайте:

- «Как правильно платить НДФЛ при наличии обособленных подразделений»;

- «Открываем обособленное подразделение при УСН»;

- «Регистрация обособленного подразделения в 2023 — 2024 годах - пошаговая инструкция».

Как адрес отправки 6-НДФЛ зависит от статуса работодателя, расскажем в следующем разделе.

Куда сдавать 6-НДФЛ спецрежимникам и крупнейшим налогоплательщикам

Адрес отправки 6-НДФЛ зависит не только от места выплаты дохода, но и от статуса налогового агента: применяет ли коммерсант спецрежим (ЕНВД (отменен с 1 января 2021 года) или патентную систему налогообложения), относится ли к крупнейшим налогоплательщикам.

Указанным категориям предпринимателей при сдаче 6-НДФЛ необходимо учесть, что:

- если сотрудники ОП компаний — крупнейших налогоплательщиков получают доходы от ОП, отчитаться по таким доходам можно в инспекцию по месту нахождения ОП или инспекцию по крупнейшим налогоплательщикам на выбор (абз. 5 п. 2 ст. 230 НК РФ);

- ИП, применяющим патентную систему налогообложения (ПСН), необходимо отчитаться по своим работникам в инспекцию по месту ведения деятельности на ПСН.

С особенностями применения спецрежимов познакомят размещенные на нашем сайте материалы, например, «Патентная система налогообложения для ИП (нюансы)».

Итоги

Сдача 6-НДФЛ онлайн возможна, но требует предварительной подготовки: заключения договора с оператором ЭДО, получения УКЭП и т. д. Заполнение и отправка отчета онлайн позволяет избежать технических ошибок и сэкономить временные и трудовые ресурсы.