Невыплата заработной платы: законодательство и практика хозяйственной жизни

Законодательством предусмотрен целый арсенал рычагов для защиты работника в случаях задержки его зарплатных выплат:

- материальная ответственность работодателя (денежная компенсация за задержку выплат) — ст.236 ТК РФ;

- административная ответственность (ч. 1 ст. 5.27 КоАП РФ) для должностных лиц, ИП и организаций;

- уголовная ответственность (ст. 145.1 УК РФ), в т. ч. штраф;

- функция самозащиты работника: приостановка работы сотрудником до момента произведения зарплатных выплат (ч. 2 ст. 142, 379 ТК РФ).

Однако в условиях углубляющегося экономического кризиса все большее количество компаний испытывают острую нехватку свободных денежных средств. Возникающие при этом объективные финансовые трудности несут высокие риски образования и быстрого роста кредиторской задолженности по зарплате.

Хотите всегда иметь развернутую информацию по данной теме? Тогда воспользуйтесь бесплатно пробным доступом к системе КонсультантПлюс. А если вы захотите пользоваться ею постоянно, здесь можно запросить ее стоимость.

Как в этом случае бухгалтеру следует произвести занесение информации в форму 6-НДФЛ? А если невыплаты носят затяжной характер: месяц, квартал и более?

Рассмотрим проблему заполнения расчета с учетом разъяснений, выпущенных фискальными органами.

Невыплаченная зарплата в 2025-2026 годах

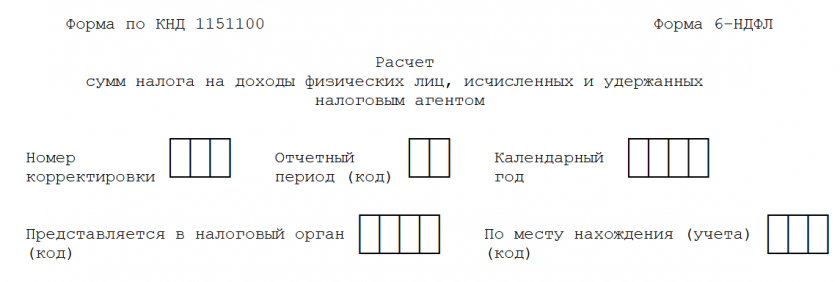

Для отчетности за 2025 год применяется бланк 6-НДФЛ, утвержденный приказом ФНС от 19.09.2023 № ЕД-7-11/649@ в ред. приказа ФНС от 09.01.2024 № ЕД-7-11/1@.

Актуальный бланк 6-НДФЛ, а также образцы его заполнения, вы можете скачать бесплатно, кликнув по картинке ниже:

6-НДФЛ за 2025 год

6-НДФЛ за 2025 год

С 2023 года невыплаченная зарплата в 6-НДФЛ не отражается. Дело в том, что датой фактического получения дохода в виде зарплаты теперь является не последний день месяца, а день выплаты зарплаты. Причем любой ее части, и аванса, и полного расчета. Таким образом, в 2025-2026 годах верным будет не отражать в 6-НДФЛ невыплаченную заработную плату.

Воспользуйтесь образцом 6-НДФЛ за 2025 год, составленным экспертами, и смотрите, как нужно заполнять отчет. Это можно сделать бесплатно, получив пробный доступ к системе КонсультантПлюс.

См. также: «6-НДФЛ - если зарплата выплачивалась несколько дней».

А теперь напомним, как обстояло дело с заполнением 6-НДФЛ за 2022 год (для справки).

Заполнение расчета 6-НДФЛ, если зарплата не выплачена: требования ФНС 2022 года (НЕАКТУАЛЬНО В 2025 ГОДУ)

Выпустила ФНС разъяснения по порядку заполнения расчета при невыплате зарплаты в письме от 13.09.2021 № БС-4-11/12938. Ведомство указало, что доходы, которые фактически не выплачены физлицам (не получены ими) на дату представления 6-НДФЛ, в расчете не указываются. А если налоговый агент их уже отразил, он должен снять их уточненкой.

Разъяснения в этом письме были достаточно сумбурные, и было не совсем понятно, касаются они только Справок о доходах, включаемых в годовой расчет (как в более позднем письме ФНС от 06.10.2021 № БС-4-11/14126@), или относятся и к заполнению раздела 2 тоже. Позднее подтвердилось, что все-таки относятся ко всему расчету, включая второй раздел.

То есть теперь налоговики считали, что зарплату, которую начислили, но к моменту подачи отчета не выдали (пусть и по объективной причине не подошедшего еще срока выдачи), отражать в расчете за период ее начисления не нужно. А в периоде выплаты денег надо будет заполнить по ней и раздел 1, и раздел 2. Также ФНС говорит, что после выплаты денег нужно подать уточненный 6-НДФЛ за период начисления зарплаты, включив выплаченный заработок в раздел 2, в частности в поля 110, 112 и 140 (письмо от 25.11.2021 № БС-4-11/16428@). Пример см. здесь.

Невыплаченная зарплата в 6-НДФЛ: альтернативный подход 2022 года (НЕАКТУАЛЬНО В 2025 ГОДУ)

Сразу скажем, что это была исключительно наша точка зрения и ни в коем случае не рекомендация заполнять расчет не так, как требуют контролеры. Но на наш взгляд, это было немного нелогично: сначала не отражать начисленную зарплату в расчете, а затем подавать уточненку.

Чем же объясняется такая позиция налоговой службы? Приводить полное обоснование мы не будем, вы можете прочесть его в этом письме. Один из аргументов ФНС — п. 5.5 Порядка заполнения 6-НДФЛ требует указывать в расчете начисленный и фактически полученный доход.

Согласны, в нем есть такие положения. Но нам не ясно, почему в данном случае фактически полученный доход налоговики отождествляют с выплаченными деньгами. Ведь мы знаем, что п. 2 ст. 223 НК РФ датой фактического получения зарплаты признает последний день месяца, за который она начислена.

К тому же п. 5.5 устанавливает правила заполнения именно Справок о доходах. Заполнение раздела 2 регулирует раздел IV Правил заполнения. И в нем, в частности, говорится, что:

- в разделе 2 указываются обобщенные по всем физическим лицам суммы начисленного дохода, исчисленного и удержанного налога нарастающим итогом с начала налогового периода по соответствующей налоговой ставке (п. 4.1 Порядка);

- в поле 110 указывается обобщенная по всем физическим лицам сумма начисленного дохода нарастающим итогом с начала налогового периода; в поле 112 — обобщенная по всем физическим лицам сумма начисленного дохода по трудовым договорам (контрактам); в поле 140 — обобщенная по всем физлицам сумма исчисленного налога нарастающим итогом с начала налогового периода (п. 4.3 Порядка).

В письме № БС-4-11/12938 ФНС ссылается на п. 4.1, но почему-то делает упор на фактическую выплату денежных средств.

Исходя из этого нам представляется, что начисленную зарплату, независимо от того, выдали ее или нет, все-таки правильно отразить в разделе 2 расчета за период начисления: по строкам 110, 112, 130 и 140. А в периоде выплаты денег показать в расчете удержанный НДФЛ — в строке 160 раздела 2 и в разделе 1.

Но, повторимся, это могло не устроить вашу налоговую. При желании всегда можно уточнить ее позицию по данной ситуации.

Итоги

Итак, в 2025-2026 годах невыплаченная заработная плата в 6-НДФЛ не отражается. Для периодов до 2023 года есть разъяснения фискальных органов. И они не столь однозначны.

Как заполнить 6 НДФЛ если зарплата не выплачена, в октябре 2025 года

В статье, под которой вы оставили свой вопрос дан на него ответ: "С 2023 года невыплаченная зарплата в 6-НДФЛ не отражается". Она попадёт в расчёт только при выплате её сотруднику.

При сдаче прошлогоднего НДФЛ , туда попал сотрудник , чьи деньги на депоненте. ФНС просит разъяснения. Как это отразить

Сотрудник уволен в мае 2024, зарплата выплачена в декабре 2024. Отразили в 6-НДФЛ за 4 квартал выплату дохода, удержание и перечисление налога. Соответственно, в 2-НДФЛ также поставили в декабрь

В ноябре 2024 г. начислена премия, но не выплачена. Налог исчислен по ставке 15%. Премия выплачена в январе 2025 года. По какой ставке отражать налог по выплаченной сумме в январе 2025 г, ведь в 2025 году по шкале налог исчисляется 13%?

Подскажите, нужно ли отражать удержанный НДФЛ в новой форме 2024 года, если зарплату за февраль выплатили, а вот НДФЛ нет.

Из-за очередности платежей висит долг по налогам.

Помогите разобраться, в связи с изменениями с 2023 г. - в отчетность по НДФЛ за 2022 год НЕ попадет зарплата за декабрь, исчисленный и удержанный с нее НДФЛ. Декабрьская зарплата и НДФЛ с нее будут полностью учтены в отчете за 1 квартал 2023 года.».

А что делать с зарплатой за период, например, с июня по декабрь 2022 г., которую фирма выплатила только в 2023 году (из-за фин. трудностей), например, в 1 или 2 квартале 2023 г.

То что в этом случае? Весь НДФЛ также учитывать уже в 6-НДФЛ за 1/2 кв. 2023 г.? И как поступить с годовым 6-НДФЛ за 2022 г., всю эту зарплату, исчисленный и удержанный НДФЛ не учитывать в годовом отчете за 2022г.? Я правильно поняла?

На данный момент не вся зарплата за 2022 год выдана.

Мы ведь уже учли в НУ по НДФЛ и отразили в отчетности по НДФЛ за 2022 год доход в виде этой з/пл на основании п.2 ст. 223 НК.

Мы уже учли в НУ по НДФЛ доход в виде з/пл, даже, если з/пл не выплачена. Не можем же мы теперь учесть эти суммы еще раз в доходах в 2023 году при выплате.

Как поступать в такой ситуации?