Сдача отчетности УСН за 2025 год

Упрощенцы не освобождены от обязанности сдавать в ИФНС бухгалтерскую отчетность. Фирмы на УСН, как правило, принадлежат к малому бизнесу, представителям которого можно сдавать «урезанный» комплект отчетности: только баланс и отчет о финрезультатах (НКО также ОЦИС), бланки которых приведены в приложении № 9 к ФСБУ 4/2023. Сдаются ли пояснения к упрощенной бухотчетности, рассказываем здесь.

Подробно о бухучете и отчетности при упрощенке читайте в следующих материалах:

- «Упрощенная отчетность малого бизнеса»;

- «Как заполнить бухгалтерский баланс при УСН?»;

- «Ведение бухгалтерии ООО на УСН: сдаем отчетность».

Новая форма декларации по УСН утверждена приказом ФНС от 26.11.2025 № ЕД-7-3/1017@. Он вступает в силу 28.02.2026. По какой форме отчитываться за 2025 год, разъяснила ФНС. Об этом и о том, что изменилось в бланке и порядке его заполнения, узнайте здесь.

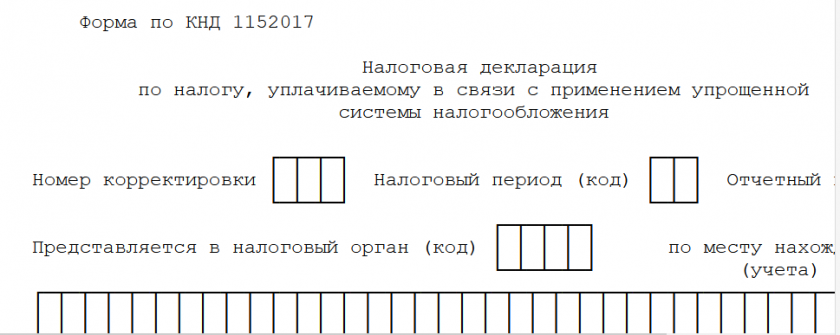

Форму новой декларации по УСН вы можете скачать бесплатно, кликнув по картинке ниже.

Декларация по УСН 2025-2026

Декларация по УСН 2025-2026

Образцы заполнения декларации по УСН с объектом доходы и декларации по УСН с объектом "доходы минус расходы" за отчетный 2025 год вы можете посмотреть в КонсультантПлюс. Если у вас еще нет доступа к этой правовой системе, пробный полный доступ можно получить бесплатно. Если вы хотите пользоваться системой на постоянной основе, уточните ее стоимость.

В 2025-2026 годах по всем налоговым декларациям и расчетам отчитываться необходимо до 25 числа соответствующего месяца. Если говорить о декларации по единому налогу, то организации отчитываются до марта, ИП - до апреля. Таким образом сдать декларацию по УСН за 2025 г. нужно будет:

- до 25 марта 2026 г.;

- до 27 апреля 2026 г. (перенос с выходного 25 апреля).

Очень важно не пропустить указанные сроки, поскольку опоздание чревато штрафами. Подробности ищите в этой статье.

Отчетность по НДС на упрощенной системе налогообложения в 2025-2026 годах

С 1 января 2025 года налогоплательщики УСН стали плательщиками НДС, а с 01.01.2026 таковых стало больше. Не получившие автоматического освобождения должны начислять НДС к уплате в бюджет. Соответственно, у них появляется и обязанность по представлению декларации НДС ежеквартально. Платить налог упрощенцы должны наравне с общережимниками, т.е. долями по 1/3 каждый месяц квартала, следующего за отчетным.

Если вы понимаете, что входите в число тех, кому в 2026 году предстоит работать с НДС, смотрите как исчислять, уплачивать и учитывать этот налог на УСН в Готовом решении от экспертов справочно-правовой системы КонсультантПлюс. Оформите пробный доступ к системе бесплатно.

Для освобожденых от НДС сохраняются обязанности сдавать декларацию в следующих случаях:

1. Предприятие на УСН действует как налоговый агент по НДС.

Обязанность агента по уплате НДС у упрощенца возникает в том случае, если он (ст. 346.11 НК РФ):

- осуществляет ввоз товаров (работ, услуг) в РФ через иностранных лиц, не зарегистрированных в российской ФНС (пп. 1 и 2 ст. 161 НК РФ);

- арендует федеральное, муниципальное имущество, а также имущество субъектов РФ (п. 3 ст. 161 НК РФ);

- производит реализацию конфискованного имущества и прочего, в том числе бесхозных ценностей, перешедших к государству, на территории РФ (п. 4 ст. 161 НК РФ).

Такими упрощенцами декларация по НДС сдается в сроки, установленные законодательством.

Как правильно заполнить декларацию по НДС налоговому агенту, мы рассказали в этой статье.

2. Упрощенец самостоятельно выставляет счет-фактуру контрагенту.

В ситуации, когда упрощенец выставил счет-фактуру покупателю, журнал учета счетов-фактур не ведется и, соответственно, в ИФНС не подается. Однако декларацию сдать все-таки потребуется в общем порядке. А весь начисленный налог придется уплатить единовременно. Порядок уплаты НДС по 1/3 суммы ежемесячно на такие ситуации не распространяется.

Срок сдачи декларации по НДС в 2026 г. не изменился, он так и приходится на 25 число месяца, следующего за отчетным кварталом.

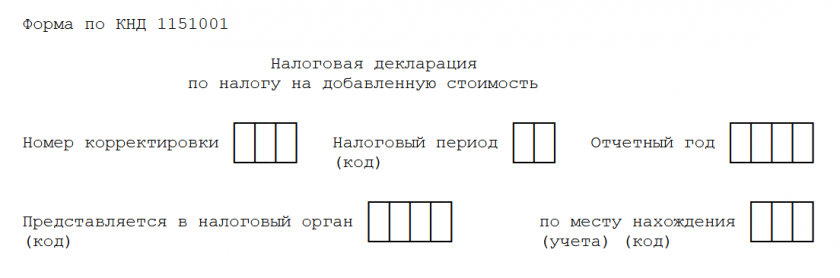

Форма декларации по НДС за 4 квартал 2025 года, в том числе и для сдачи упрощенцами, утверждена приказом ФНС от 05.11.2024 № ЕД-7-3/989@. Скачайте бланк бесплатно по ссылке ниже:

Бланк декларации по НДС в 2025 году

Бланк декларации по НДС в 2025 году

За 1 квартал 2026 года форма декларации по НДС обновляется.

Как заполнить декларацию по НДС 5 процентов, читайте в статье.

Отчетность по налогу на имущество и др. на упрощенке

На данный момент организации на УСН уплачивают налог на имущество, но только если имущество относится к объектам, по которым расчет налога ведется по кадастровой базе.

С пошаговой инструкцией расчета налога на имущество с кадастровой стоимости ознакомьтесь по ссылке.

В соответствии с п. 1 ст. 378.2 НК РФ к таким объектам относят нежилые здания, используемые как офисные и торговые центры, и помещения в них, а также некоторые другие виды имущества. Теперь декларация по этим видам имущества в ФНС не подается любыми налогоплательщиками (также как декларации по транспортному и земельному налогам). Соответственно, обязанность отчитываться по НнИ у плательщиков УСН отсутствует.

Дополнительно от них могут требоваться декларации по другим налогам, например, водному (при наличии соответствующих объектов налогообложения).

В общем порядке сдают они и зарплатную отчетность: 6-НДФЛ, справки о доходах, которые теперь часть 6-НДФЛ, расчет по взносам в ФНС, отчеты в СФР.

Подробнее см.: «Сдача отчетности при УСН за год - что сдавать?».

Итоги

Отчетность ООО на УСН в 2025-2026 годах предполагает не только представление в налоговые органы декларации по упрощенному налогу за 2025 год, но и бухгалтерской отчетности, как минимум баланса и отчета о финансовых результатах (если упрощенец относится к субъектам малого бизнеса). Помимо этого в отдельных случаях от упрощенца требуется зарплатная отчетность. В 2025-2026 гг. отчетность по НДС становится обязательной для тех упрощенцев, кто не имеет автоматического освобождения от НДС.

Организация на УСН с 2024года.

До середины года была средним предприятием.

Потом стали малым.

Подскажите ,какую бухгалтерскую отчетность надо подавать,только Баланс и Отчет о фин.результатах, или плюсом Отчет об изменениях капитала,Отчет о движении денежных средств и Пояснения ?

В 2023г мы пользовались Таблицей Календарь бухгалтера на 2023

для ИП и организаций на УСН. Очень удобная таблица. Огромное спасибо.

А будет ли такая Таблица на 2024 год ?

С уважением

Расчет по страховым взносам должны сдавать все юридические лица, поскольку считается, что они в любом случае выступают страхователями. Об этой форме читайте здесь

Бухгалтерская отчетность для малых предприятий состоит из баланса и отчета о финансовых результатах, а также приложений к бухгалтерскому балансу. Познакомиться со всеми формами можно здесь