Кому и куда сдавать отчеты по взносам

Функции страхователей по обязательному социальному страхованию возложены на работодателей (организации, индивидуальных предпринимателей, простых физлиц без предпринимательского статуса), заключающих трудовые договоры или договоры гражданско-правового характера с физлицами и выплачивающих им вознаграждения. Начисляя вознаграждения, страхователи должны исчислить с них и страховые взносы, уплатить эти взносы, а затем отчитаться по ним перед контролирующими органами.

Организации обязаны представлять формы отчетности по страховым взносам независимо от того, выплачивались доходы физлицам или нет. То есть в случае отсутствия выплат сдаются нулевые отчеты.

Иная ситуация обстоит с индивидуальными предпринимателями — не зарегистрированный в качестве работодателя ИП без работников отчетность по страховым взносам не сдает.

Различают взносы:

- на страхование от временной нетрудоспособности и в связи с материнством (ВНиМ);

- обязательное пенсионное страхование (ОПС);

- обязательное медстрахование (ОМС);

- страхование от несчастных случаев на производстве и профзаболеваний (НС и ПЗ).

Первые три вида администрирует налоговая служба, четвертый — с 2023 года СФР, а до 2023 года ФСС. Но для всех видов отчетными периодами выступают: квартал, полугодие, 9 месяцев. Расчетным периодом является год. После завершения каждого из указанных периодов инспекторам должны быть представлены отчеты о том, с какой базы исчислены взносы и в каком размере, а также какие выплаты не подпали под обложение.

Далее рассмотрим, какую отчетность нужно сдавать по взносам в 2024 году.

Отчетность по взносам 2024

Форма и сроки сдачи отчетности в фонды в 2024 году

С 2023 года Пенсионный фонд и Фонд социального страхования объединены в Социальный фонд России (СФР). Подробнее об этом мы писали здесь. В связи с этим кардинально поменялся и порядок представления отчетности. Форма СЗВ-М отменена. Вместо нее в налоговую (не в СФР) должны представляться персонифицированные сведения о физических лицах. Формы СЗВ-СТАЖ, СЗВ-ТД, ДСВ-3 и 4-ФСС объединены в одну форму (ЕФС-1). Срок сдачи отчета по форме ЕФС-1 — до 25 числа включительно. При этом разные разделы подаются с разной периодичностью:

- ежемесячно — подразделы 1.1 (по приему и увольнению в т. ч. по ГПД сдавать отчет надо на следующий день) и раздел 1.3 (он только для бюджетников) раздела 1;

- раз в квартал — подраздел 3 раздела 1 и раздел 2;

- раз в год (а также для назначения пенсиии) — подразделы 1.2 и 2 раздела 1.

Подробнее о форме ЕФС-1 читайте этот материал.

О сроках уплаты налогов мы рассказали здесь.

Отчетность по страховым взносам в ФНС в 2024 году

За периоды с 2023 года, как и ранее, мы сдаем в ФНС ежеквартальный расчет по страховым взносам. Также у него появился ежемесячный спутник — сведения персонифицированного учета, которые тоже сдаются в налоговую инспекцию, а уже от инспекторов поступает в объединенный соцфонд (СФР).

РСВ - 2024

ЕРСВ с 1 квартала 2023 года представляется по форме, утв. приказом ФНС от 29.09.2022 № ЕД-7-11/878@. Начиная с отчетности по итогу 2023 года действует обновленная форма — в ред. приказа ФНС от 29.09.2023 № ЕА-7-11/696@. Эта редакция является актуальной и для 2024 года.

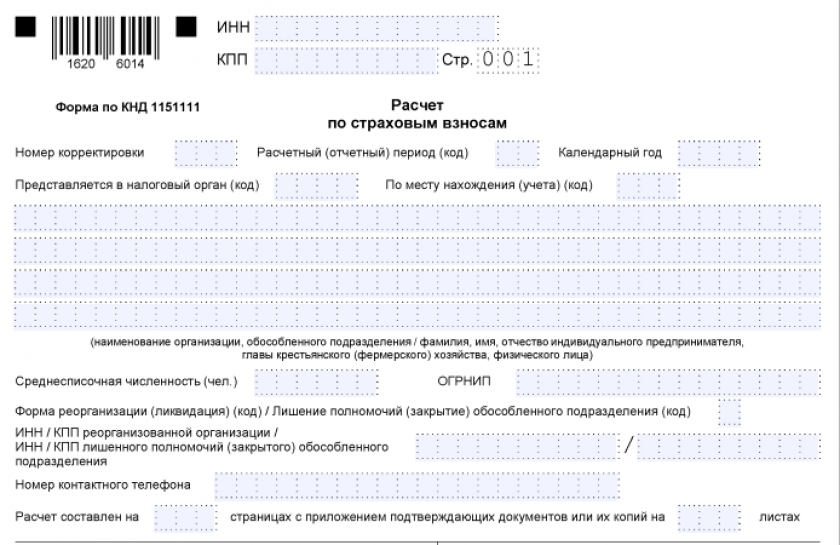

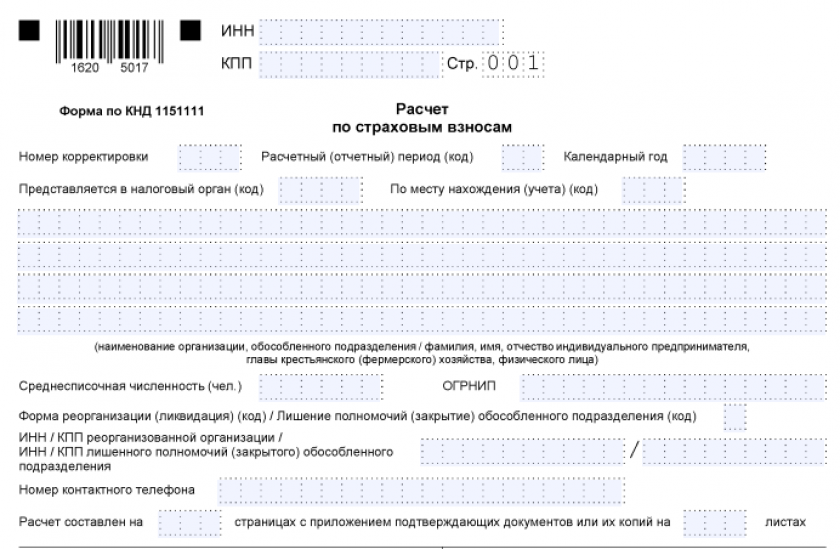

Скачать бланк в последней редакции можно бесплатно, кликнув по картинке ниже:

Бланк расчета по страховым взносам за 1 квартал 2024 года

Бланк расчета по страховым взносам за 1 квартал 2024 года

Подробнее о составе отчета и обязательных разделах в 2024 году читайте здесь.

Расчет сдается 4 раза в год: по итогам 1 квартала, полугодия, 9 месяцев и года. Исключение — главы КФХ без наемных работников, они подают расчет только по итогам года.

Срок сдачи ЕРСВ в 2024 году — 25 число месяца, следующего за отчетным периодом. То есть РСВ надо представить не позднее:

- за 1 квартал 2024 — 25.04.2024;

- за 2 квартал 2024 — 25.07.2024;

- за 3 квартал 2024 — 25.10.2024;

- за 4 квартал 2024 года — 27.01.2025 (перенос с субботы 25.01.2024).

На выходные ни один из сроков сдачи не попадает, поэтому без переносов.

Посмотрите заполнение РСВ за 1 квартал 2024 года на примере из «КонсультантПлюс». Скачайте образец бесплатно, оформив пробный доступ:

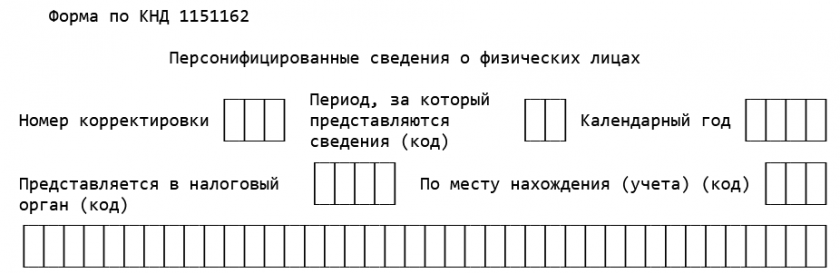

Сведения персучета - 2024

Персонифицированные сведения представляются в ФНС ежемесячно до 25 числа следующего месяца — в виде отчета из приложения № 2 к приказу ФНС от 29.09.2022 № ЕД-7-11/878@. Скачать бланк ежемесячных персонифицированных сведений можно бесплатно, кликнув по картинке ниже:

Персонифицированные сведения о физических лицах - 2024

Персонифицированные сведения о физических лицах - 2024

Отчет содержит информацию по всем физлицам:

- о персональных данных (ИНН, СНИЛС, Ф. И. О.);

- сумме выплат за отчетный месяц.

Как заполнить форму персонифицированных сведений по физлицу, в отношении которого не было выплат, разъясняется в «КонсультантПлюс». Получите бесплатный пробный доступ и переходите в Готовое решение.

Заполнить отчет вам поможет образец от «КонсультантПлюс». Скачайте его бесплатно по пробному доступу:

Отчетность по взносам в 2022 году и за 2022 год

По какой форме нужно отчитываться в ФСС за периоды 2022 года

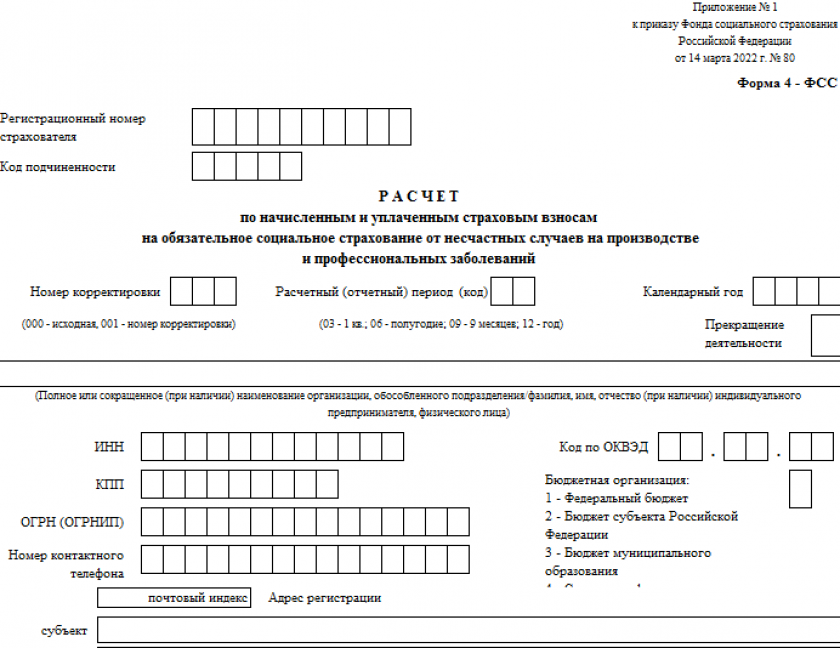

По взносам от несчастных случаев и профзаболеваний отчет подается в Фонд социального страхования. Форма за 2-4 кварталы 2022 года применяется из приказа ФСС 14.03.2022 № 80. Подробнее о ней мы писали здесь. Скачать форму можно бесплатно, кликнув по картинке ниже:

4-ФСС за 2022 год

4-ФСС за 2022 год

При заполнении отчета:

- На титульном листе приводится информация о страхователе: его наименование, ИНН, регномер в ФСС, контактные данные, информация об отчетном периоде — номер отчетного периода и год, а также о количестве физлиц, получивших выплаты, и среднесписочная численность.Титульник заверяется уполномоченным лицом и печатью (при наличии таковой).

- В таблице 1 — база для исчисления взносов; суммы, не подлежащие обложению; тарифная ставка, которая устанавливается в зависимости от вида осуществляемой деятельности в начале каждого года по итогам прошлого.

- в таблице 1.1 - расшифровка базы и исчисленных взносов у организаций с выделенными самостоятельными квалификационными единицами.

- В таблице 2 — расчеты по взносам с выплат работникам, переданных на аутсорс. В прежнеей форме это была таблица 1.1.

- В таблице 3 — численность пострадавших по страховым случаям.

- В таблице 4 — данные о проведенной специальной оценке условий труда и медицинских осмотрах. Ранее это была таблица 5.

Заполнение формы 4-ФСС за 4 квартал 2022 года на примере смотрите в КонсультантПлюс. Оформите пробный доступ к системе и переходите в Типовую ситуацию. Это бесплатно.

Когда сдавать отчет в соцстрах

Для 4-ФСС в 2022 году и в 2023 году за 2022-й сроки представления различаются в зависимости от способа подачи расчета.

Если он подается на бумаге (такая возможность есть у работодателей, среднесписочная численность которых за прошедший год не превысила 10 человек), то сдача отчета должна произойти не позднее 20-го числа месяца, следующего за отчетным периодом. Т. е. за отчетные периоды 2022 года сроки такие — 20 апреля, 20 июля, 20 октября 2022 года. За 2022 год следует отчитаться до 20 января 2023 года.

Будьте внимательнее с конечными сроками при их попадании на выходные дни, поскольку в законе № 125-ФЗ, в отличие от Налогового кодекса, четко не оговорены правила переноса. Хотя ФСС в этом вопросе лоялен и перенос разрешает.

Бумажный отчет можно лично принести в территориальный орган ФСС по месту регистрации, передать через уполномоченного представителя, предварительно выписав на него доверенность, либо отправить Почтой России с описью вложения.

Если отчет представляется в электронном виде (так обязаны отчитываться те лица, у которых ССЧ / количество работников превышает 10 человек), то сроки продлеваются на 5 дополнительных дней. То есть в 2022 году сроки таковы — до 25 апреля, 25 июля, 25 октября 2022 года. За 2022 год в электронном виде следует отчитаться до 25 января 2023 года.

Как сдавать электронную версию отчета, мы рассказывали здесь.

По какой форме отчет по страховым взносам в 2022 году представляется в ИФНС

Составление отчетности по страховым взносам на ОПС, ОМС и ВНиМ в 2022 году и в 2023 году по итогу 2022-го происходит на бланке, утвержденном приказом ФНС от 06.10.2021 № ЕД-7-11/875@. Скачать его можно бесплатно, кликнув по картинке ниже:

Бланк расчета по страховым взносам за 2023 год

Бланк расчета по страховым взносам за 2023 год

Воспользуйтесь образцом ЕРСВ за 4 квартал 2022 года, составленным экспертами КонсультантПлюс. Это можно сделать бесплатно, получив пробный онлайн доступ к системе.

Единый расчет состоит из титульного листа, трех разделов и приложений к ним. Вкратце охарактеризуем их:

- Титульник заполняется информацией о самом страхователе, налоговом органе, отчетном периоде. Представляется всегда, даже если расчет нулевой.

- В разделе 1 приводятся сводные данные об обязательствах отчитывающегося лица — общие суммы начислений по каждому виду взносов и в разбивке помесячно за последние три месяца отчетного периода.

К данному разделу открывается 9 приложений, где приводится расчет по взносам на ОПС, ОМС, ВНиМ, на дополнительное соцобеспечение отдельных категорий застрахованных лиц, расчеты соответствия условиям применения пониженного тарифа страхвзносов; отражаются расходы по страхованию на ВНиМ, выплаты, произведенные за счет средств федерального бюджета. Каждое приложение включается в состав отчета, если имеются данные для его заполнения, при отсутствии таковых представляется только сам раздел 1. - Раздел 2 — это сводные данные об обязательствах глав КФХ. В приложении 1 приводится расчет таких обязательств. Подлежит сдаче соответствующими видами страхователей.

- Раздел 3 с персонифицированными сведениями о застрахованных лицах состоит из двух подразделов: 3.2.1 — заполняется и сдается всеми страхователями, 3.2.2 — только теми, кто осуществляет выплаты, облагаемые взносами по доптарифам.

С 1 квартала 2023 года применяется новая форма расчета по страховым взносам, утвержденная Приказом ФНС России от 29.09.2022 № ЕД-7-11/878@. Образец нового расчета можно найти в КонсультантПлюс. Оформите пробный бесплатный доступ к системе и переходите в Образец.

Каковы сроки и способы сдачи отчетности-2022 по страховым взносам в налоговую инспекцию

До 2023 года единый расчет по взносам в налоговую инспекцию страхователи представляют в срок до 30-го числа месяца, следующего за каждым отчетным периодом.

В 2022 году:

- до 31 января (с учетом переноса с 30.01.2022 - воскресенья) — за 2021 год;

- до 04 мая (с учетом переноса с 30.04.2022 - субботы) — за 1 квартал 2022 года;

- до 01 августа (с учетом переноса с 30.07.2022 - субботы) — за полугодие 2022 года;

- до 31 октября (с учетом переноса с 30.09.2022 - воскресенья) — за 9 месяцев 2022 года.

ВАЖНО! РСВ за 4 квартал 2022 сдается в новый срок — до 25.01.2023 включительно. Подробнее об этом и других изменениях в отчетности с 2023 года читайте нашу статью.

Срок сдачи отчетности по страховым взносам налоговикам не зависит от способа ее представления. А сдавать ее можно также на бумаге и электронно. Для представления отчета на бумаге должно быть выполнено требование, действующее с 2020 года, что ССЧ страхователя (или количество работников для вновь созданных организаций и ИП) не превышает 10 человек. Работодатели с большей численностью обязаны отчитываться исключительно в электронном виде.

Как накажут за нарушение сроков сдачи отчетности по страховым взносам в ФНС и внебюджетные фонды

Отчетность по страховым взносам и в СФР, и в налоговую сдается в строго отведенные для этого сроки. Все задержки чреваты штрафами.

Страхователя, который не представил раздел 2 формы ЕФС-1 в СФР вовремя, накажут по п. 1 ст. 26.30 закона № 125-ФЗ. Штраф рассчитывается как 5 процентов от суммы взносов к уплате за последние три месяца отчетного (расчетного) периода. Его придется заплатить за каждый полный или неполный месяц просрочки. Законодательно определены верхняя и нижняя границы наказания. Максимальная величина составит 30 процентов от суммы взносов по расчету, а минимальная — 1000 руб.

За несвоевременную сдачу расчета по страховым взносам наказание определяется ст. 119 НК РФ также в виде штрафа в размере 5% от своевременно неуплаченной суммы взносов за каждый просроченный месяц. Максимальный штраф не должен превышать 30% от указанной суммы, минимальный составляет 1000 руб.

Кроме того, оштрафовать могут и должностное лицо организации на 300–500 руб. уже по ст. 15.5 КоАП РФ.

Опоздание со сдачей единого расчета в налоговую инспекцию более чем на 20 дней грозит приостановлением операций по банковским счетам.

Итоги

В 2024 году в налоговую сдаются ежеквартальный РСВ и ежемесячные сведения персонифицированного учета, а в СФР отчет ЕФС-1 с различной периодичностью. Все сроки сдачи отчетности по взносам установлены на 25 число месяца, следующего за отчетным месяцем, кварталом или годом соответственно.

Несвоевременная сдача или несдача отчетов грозит штрафами, исчисляемыми в зависимости от суммы начисленных или неуплаченных взносов. В определенных случаях допускается и блокировка расчетного счета.

Не подскажите мне в моей ситуации ?

Я выиграла суд по стажу за период 8 месяцев в 2018 г. Есть толтко трудовой договор и больше никакого делопроизводства на меня не велось. В исполнительном листе обязывают работодателя заплатить страховые взносы в ПФР и внести запись в трудовую книжку.

Вот интересно, этот работодатель , просто приезжает в ПФР с моим трудовым договором и платит взносы. Или же для оплаты страх.взносов и начисления 8 мес.стажа, придётся ему восстанавливать всю бухгалтерию и вносить изменения в кадровые отчёты СЗВ и НДФЛ за 2018 год перед контролируюшими органами, и только на основании восстановленных документов работодатель может внести страх.взносы ? И наверное это грозит ему штрафами.?

Если ответите, очень поможете мне. Пристав дал 7 дней работодателю для уплаты взносов и внесения стажа, и чтобы на днях принесла труд.книжку, я то понимаю, что этого срока недостаточно, и мне нужно при этом , как то защищать свои права.

Благодарю за внимание

Если первичный отчет не сдавался, а вы сдадите корректировочный, он не ляжет. Сначала сдаете первичный, потом при необходимости корректируете

не принимается.

"Вам необходимо представить налоговую декларацию (расчет) в сроки, установленные законодательством о налогах и сборах. "