Когда закон позволяет покупателю вернуть товар

Заключая договор купли-продажи, продавец и покупатель рассчитывают, что прописанные в нем условия будут выполнены — поставщик отгрузит товар надлежащего качества в установленный срок и в согласованном объеме, а покупатель вовремя и в полной сумме расплатится.

По разным причинам покупатель может отказаться от поставки и вернуть товар продавцу. Перечень законных оснований для таких действий представлен на рисунке:

Хотите всегда иметь развернутую информацию по данной теме? Тогда воспользуйтесь бесплатно пробным доступом к системе КонсультантПлюс. А если вы захотите пользоваться ею постоянно, здесь можно запросить ее стоимость.

Гражданское законодательство также предусматривает, что покупатель не вправе отказаться от поставки или возвратить товар, если продавец оперативно заменит бракованный товар или доукомплектует его.

Упрощенный механизм оформления возвратных операций

С 2019 года технология оформления возврата товаров в налоговом учете значительно упростилась.

Посмотрите, что нужно учесть в 2025 году поставщику и покупателю при оформлении возврата товара:

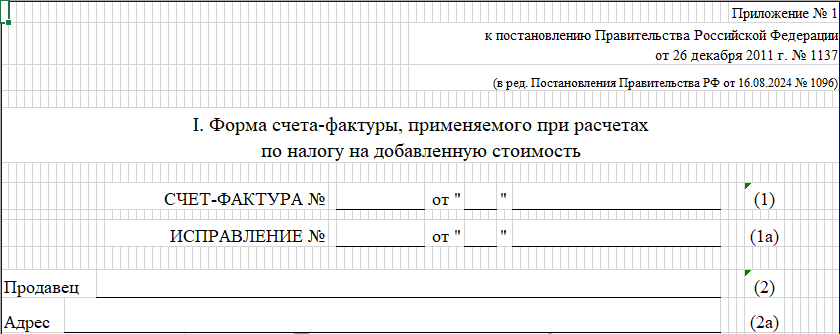

С 1 октября 2024 года счет-фактура и корректировочный счет-фактура применяются в редакции постановления Правительства от 16.08.2024 № 1096 — с графой 14 «Стоимость товара, подлежащего прослеживаемости, без налога на добавленную стоимость, в рублях». Подробнее об изменениях внесенных в счет-фактуру мы рассказали здесь.

Как фирме (ИП) - упрощенцу с 2025 года исчислять и уплачивать НДС, а также когда нужно и, наоборот, не нужно выставлять счет-фактуру, разъяснили эксперты «КонсультантПлюс». Оформите пробный доступ к системе и переходите в Готовое решение. Это бесплатно. Если вы хотите пользоваться системой на постоянной основе, уточните ее стоимость.

Скачать актуальный бланк счета-фактуры можно бесплатно, кликнув по картинке ниже:

Бланк счета-фактуры

Бланк счета-фактуры

Надо ли оформлять счет-фактуру на УСН, если есть освобождение от НДС? Можно ли заполнить счет-фактуру частично от руки и иные нюансы заполнения счета-фактуры вы можете посмотреть в системе КонсультантПлюс по пробному доступу. Это бесплатно. Если вы хотите пользоваться системой на постоянной основе, уточните ее стоимость.

Фраза «заполняем счет-фактуру на возврат поставщику» в настоящее время приобрела иное значение и вопрос о том, как оформить счет фактуру при возврате товара, решается проще, чем это происходило ранее.

Когда счет-фактуру на возврат выставляет покупатель

Действующий механизм оформления возврата товаров не предусматривает для покупателя обязанности по выставлению счета-фактуры на возврат. Однако в отдельных случаях покупателю все-таки придется это сделать.

Из разъяснений чиновников следует, что обратный выкуп возможен не только в отношении нераспроданных качественных товаров (когда покупатель не смог реализовать товар к определенному сроку и возвращает их по условиям договора), но и бракованных (письма Минфина от 15.05.2019 № 03-07-09/34582, № 03-07-09/34591).

Возврат и обратная реализация: в чем разница? Рекомендуем материал из КонсультантПлюс, где есть разъяснения эксперта по этому вопросу. Пробный доступ бесплатный.

Как оформить корректировочный счет-фактуру на возврат

Как бы продавец и покупатель ни именовали этот документ — «корректировочный счет-фактура на возврат товара поставщику», «корректирующая счет-фактура при возврате товара» или «корректировочная счет фактура на возврат», технология его оформления не меняется. Она прописана в постановлении Правительства РФ от 26.12.2011 № 1137.

Обратите внимание! Корректировочный счет-фактура за прошлый период выставляется в общий срок - пять календарных дней с даты составления документов, которые подтверждают согласие покупателя (или его уведомление) на изменение стоимости поставки. Иных сроков Налоговый кодекс РФ не предусматривает (п. 3 ст. 168 НК РФ).

Как оформить корректировочный счет-фактуру при возврате товара, покажем на примере.

Компания «Торнадо» (поставщик) в декабре отгрузила покупателю — АО «Тайфун» — партию товара стоимостью 354 000 руб., в том числе НДС 59 000 руб.

После того как товар был принят покупателем на учет, а входящий НДС заявлен к вычету, у отдельных товаров обнаружились дефекты. Стоимость некачественных товаров составила 35 400 руб., в том числе НДС 5 900 руб.

АО «Тайфун» составило акт по некачественным товарам и вернуло их поставщику. ООО «Торнадо» выставило корректировочный счет-фактуру.

Цифровые данные для заполнения корректировочного счета-фактуры:

До корректировки:

- количество товаров — 500 шт.;

- стоимость товаров без НДС — 295 000 руб. (500 шт. × 590 руб./шт.);

- НДС (20%) — 59 000 руб. (295 000 руб. × 20%);

- стоимость товаров с налогом — 354 000 руб. (295 000 руб. + 59 000 руб.).

После корректировки:

- количество товаров — 450 шт.;

- стоимость товаров без НДС — 265 500 руб. (450 шт. × 590 руб./шт.);

- НДС (20%) — 53 100 руб. (265 500 руб. × 20%);

- стоимость товаров с налогом — 318 600 руб. (265 500 руб. + 53 100 руб.).

Всего уменьшение:

- стоимость товаров без налога — 29 500 руб. (295 000 – 265 500);

- НДС (20%) — 5 900 руб. (59 000 – 53 100);

- стоимость товаров с налогом — 35 400 руб. (354 000 – 318 600).

Налоговые нюансы возврата товаров

Корректировочный счет-фактура при возврате товара является документом-основанием для получения вычета продавцом. Без него не обойтись. При этом покупателю и продавцу не требуется сдавать уточненные декларации по НДС за период отгрузки товаров в связи с возвратом.

Где продавец и покупатель отражают корректировочный счет-фактуру на возврат и для чего это нужно сделать, показано на схеме:

Если покупатель обнаружил брак при приемке товара и отразил его на забалансовом счете, необходимости в корректировке обязательств по НДС у него не возникает.

Порядок действий покупателя и продавца при возврате товаров разъясняется в письмах Минфина от 02.08.2019 № 03-07-09/58362, от 08.07.2019 № 03-07-11/50174, от 10.04.2019 № 03-07-09/25208 и ФНС от 29.05.2019 № СД-4-3/10321@.

Если игнорировать данный порядок оформления возврата товаров и действовать по прежней схеме (когда процедура возврата сопровождалась счетом-фактурой от покупателя), продавец лишится вычета НДС.

Узнайте, какие налоговые последствия могут возникать в разных ситуациях:

- «Беспроцентный заем от учредителя — налоговые последствия»;

- «Продажа недвижимости ниже кадастровой стоимости — налоговые последствия»;

- «Виза оплачена, а командировка отменена: налоговые последствия».

Как возврат товара отразить в бухучете

Если в бухгалтерии появляется корректировочный счет-фактура на возврат, проводки производятся на счетах бухучета и у покупателя, и у продавца. Только основанием для них будет не счет-фактура (он не является первичным документом), а другие документы — к примеру, накладная с пометкой «Возврат товара» (п. 1 ст. 9 закона «О бухучете от 06.12.2011 № 402-ФЗ).

Если возврат товара оформлен как обратная купля-продажа и процедура возврата сопровождается оформлением обычной накладной и счета-фактуры на реализацию, проводки будут другими:

Подробнее о проводках в ситуации, когда изменяется стоимость первоначальной отгрузки, узнайте из статьи «Как отразить корректировочный счет-фактуру на уменьшение».

Итоги

В 2024-2025 годах при оформлении возврата продавец обязан выставить корректировочный счет-фактуру, в котором будет отражено уменьшение стоимости товаров и НДС в связи с возвратом. Продавец составляет первичный документ на возврат.

Если продавец и покупатель оформят договор обратной купли-продажи по возвращаемым товарам или в исходном договоре есть условие об обратном выкупе, покупатель приобретает по новому договору статус продавца и выставляет обычный счет-фактуру на реализацию.

Был возврат товара по Соглашению.

Мы (поставщики) также направили УКД, но покупатель его не подписал, а подписал только соглашение и ТН.

Можем ли отразить не УКД в книге покупок без претензий со стороны налоговых органов?

Помогите, пожалуйста, разобраться.

У нас в 4-м кв. 2024 года было 2 прихода товара по двум разным УПД.

В январе 2025 была оформлена одна возвратная накладная на товары из этих двух разных УПД ( в 1С предусмотрен возврат по одной накладной, но по нескольким документам поступления).

В результате оформлена 1 возвратная накладная, но Поставщик оформил 2 корректировочные счет-фактуры к первому поступлению и ко второму поступлению.

Как в 1с при одной возвратной накладной, зарегистрировать 2 корректировочные счет-фактуры?

Могу предложить только зарегистрировать 2 накладные на возврат под одним и тем же номером.

А если все наоборот...

Корректировочные счета-фактуры продавцом выставлены 22 годом, а покупатель, взял и провел возвраты у себя 23 годом..

Что делать?

вопрос по датам, если возврат с Москвы оформлен документами к примеру 10.09.2021, а к продавцу попадает по логистическим причинам через три дня, мы оформляем УКД датой прихода товара?