Уменьшилась стоимость товаров: какие документы нужны от поставщика?

Продавец (поставщик) может уменьшить стоимость товаров уже после их отгрузки покупателю.

Когда это может произойти, говорится в материале «Что такое корректировочный счет-фактура и когда он нужен?».

Как ИП (компании)-упрощенцу с 2025 года начислять и уплачивать НДС, а также когда нужно и, наоборот, не надо выставлять счет-фактуру, вы можете посмотреть в системе КонсультантПлюс по пробному доступу. Это бесплатно. Если вы хотите пользоваться системой на постоянной основе, уточните ее стоимость.

На момент принятия такого решения у сторон сделки на руках уже имеется следующий комплект документов:

- договор с первоначальными условиями поставки;

- первоначальный счет-фактура (ПСФ);

- первичный документ на отгруженный товар;

- иные документы (сертификаты, ТТН и др.).

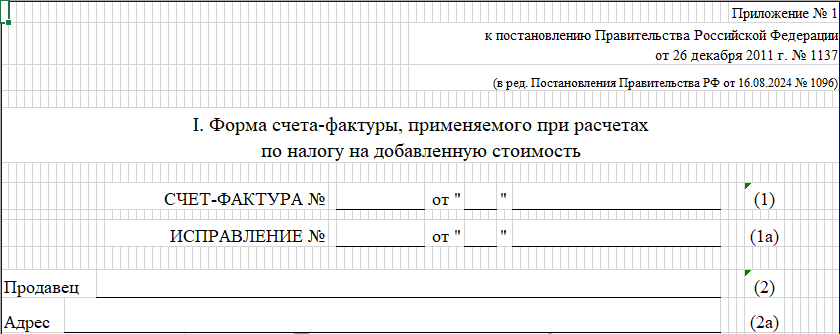

С 1 октября 2024 года счет-фактура применяется в редакции постановления Правительства от 16.08.2024 № 1096 — с графой 14 «Стоимость товара, подлежащего прослеживаемости, без налога на добавленную стоимость, в рублях». Подробнее об изменениях внесенных в документ читайте здесь.

Скачать новый бланк счета-фактуры можно кликнув по картинке ниже:

Бланк счета-фактуры

Бланк счета-фактуры

Какие счета-фактуры не шифруются? Могут ли отказать в вычете НДС, если счет-фактура по ошибке выставлен на бумаге, а не в электронном виде? Как оформить счет-фактуру и УПД при совершении операций с прослеживаемыми товарами? Ответы на все эти вопросы есть в системе «КонсультантПлюс». Оформите пробный доступ к системе и переходите в Готовое решение. Это бесплатно. Упростите себе работу со счетами-фактурами, изучайте экспертные материалы бесплатно прямо сейчас.

Уменьшение стоимости товаров сопровождается дополнительными документами:

- соглашением или иного вида согласием покупателя на изменение первоначальных условий сделки (п. 10 ст. 172 НК РФ);

- корректировочным счетом-фактурой (КСФ) на уменьшение;

- новым первичным документом об изменении стоимости товара, содержащим необходимые реквизиты (ст. 9 закона «О бухучете» от 06.12.2011 № 402) — он будет служить основанием для отражения в учете корректировочных операций (письмо ФНС России от 24.01.2014 № ЕД-4-15/1121@).

Отсутствие указанных документов может лишить контрагентов права на вычет НДС по КСФ и оставит неподтвержденными корректировочные учетные записи.

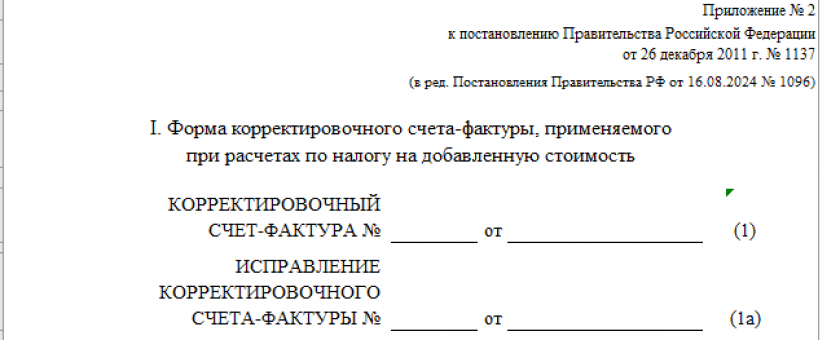

Бланк и корректировочного счета-фактуры также обновлен с 01.10.2024 (см. постановление Правительства РФ от 16.08.2024 № 1096).

Скачать обновленный бланк корректировочного счета-фактуры можно, кликнув по картинке ниже:

Корректировочный счет-фактура

Корректировочный счет-фактура

Узнать, всегда ли обязательно заполнять графы 12-14 коррективочного счета-фактры, посмотреть образец заполнения корректировочного СФ при уменьшении цены товара (набора резцов) и подтвердить актуальность нашей информации вы можете в системе КонсультантПлюс. По пробному доступу это бесплатно. Если вы хотите пользоваться системой на постоянной основе, запросите ее расценки.

Из следующего раздела узнайте, какие действия требуются в учете покупателя и продавца при появлении КСФ.

Последствия корректировочного счета-фактуры в учете продавца и у покупателя: как проводить и какие применять счета?

Появление КСФ на уменьшение у продавца и покупателя влечет корректировку записей в бухучете:

|

Контрагент |

Бухгалтерская проводка |

Пояснение |

|

Покупатель |

Дт 10 Кт 60 (сторно) |

Задолженность перед поставщиком откорректирована в сторону уменьшения |

|

Дт 19 Кт 60 (сторно) |

Уточнена сумма НДС (отражена разница в НДС по ПСФ и КСФ) |

|

|

Дт 19 Кт 68 |

Восстановлена ранее принятая к вычету сумма разницы по НДС |

|

|

Продавец |

Дт 62 Кт 90 / субсчет «Выручка» (сторно) |

Исправлен показатель выручки в связи с уменьшением стоимости реализации |

|

Дт 90 / субсчет «НДС» Кт 68 (сторно) |

НДС в сумме разницы между ПСФ и КСФ принят к вычету |

О нюансах применения сторнировочных записей читайте в статьях:

- «Проводка Дт 19 и Кт 60 (нюансы)»;

- «При переходе на расчеты с бюджетом по фактической прибыли не обязательно сторнировать авансы на 1-й квартал уточненкой».

Пример

5 мая ООО «Тензор» приобрело партию продукции у ПАО «Резистор» на сумму 270 000 руб. (в том числе НДС 45 000,00 руб.). Спустя неделю договор между продавцом и покупателем был пересмотрен, и стоимость уже реализованной в адрес ООО «Тензор» партии продавец уменьшил до 256 500 руб. (в том числе НДС = 42 750,00 руб.).

12 мая ООО «Резистор» оформил КСФ в 2 экземплярах:

- 1-й экземпляр выслало покупателю ООО «Тензор»;

- на основании 2-го экземпляра КСФ продавец откорректировал записи в книге покупок и произвел сторнировочные проводки в бухучете.

Учетные записи (первоначальные и корректировочные) у продавца (ООО «Резистор») и покупателя (ООО «Тензор»):

|

Первоначальные записи в учете |

||||||||||

|

у продавца (ООО «Резистор») |

у покупателя (ООО «Тензор») |

|||||||||

|

Операция |

Корреспонденция счетов |

Сумма, руб. |

Операция |

Корреспонденция счетов |

Сумма, руб. |

|||||

|

Реализована партия продукции |

Дт 62 Кт 90 |

270 000,00 |

Оприходована партия продукции |

Дт 10 Кт 60 |

225 000,00 |

|||||

|

Начислен налог на добавленную стоимость |

Дт 90 Кт 68 |

45 000,00 |

Учтен входной НДС |

Дт 19 Кт 60 |

45 000,00 |

|||||

|

Корректировочные записи в учете |

||||||||||

|

у продавца (ООО «Резистор») |

у покупателя (ООО «Тензор») |

|||||||||

|

Операция |

Корреспонденция счетов |

Сумма, руб. |

Операция |

Корреспонденция счетов |

Сумма, руб. |

|||||

|

Уменьшена сумма реализации |

Дт 62 Кт 90 (сторно) |

–13 500,00 (270 000– 256 500) |

Уменьшена стоимость полученной партии продукции |

Дт 10 Кт 60 (сторно) |

–13 500,00 |

|||||

|

Снижена задолженность по НДС |

Дт 90 Кт 68 (сторно) |

–2 250,00 (45 000,00 – 42 750,00) |

Скорректирована сумма входного НДС |

Дт 19 Кт 60 (сторно) |

–2 250,00 |

|||||

В каком квартале (в любом или в определенном) регистрируются корректировочные счета-фактуры, составленные за прошлый период, и какой обязательный документ должен быть на руках при уменьшении стоимости поставки, описали эксперты «КонсультантПлюс». Оформите пробный доступ к системе и переходите в Готовое решение. Это бесплатно. Если вы хотите пользоваться системой на постоянной основе, уточните ее стоимость.

Где регистрируются корректировочные счета-фактуры на уменьшение?

КСФ на уменьшение подлежит регистрации как у продавца, так и у покупателя.

Действия продавца

Уменьшив стоимость отгруженных товаров, продавец:

- оформляет КСФ или сводный КСФ;

- данные из КСФ (сводного КСФ) переносит в книгу покупок (п. 13 ст. 171 НК РФ);

- принимает к вычету разницу между суммой НДС по ПСФ и сниженной суммой налога, рассчитанной после внесения корректировок.

У продавца в отношении КСФ на уменьшение действуют правила:

- уточненку по НДС за период, когда произошла отгрузка, представлять не нужно;

- заявить вычет возможно в течение 3 лет со дня выставления КСФ на уменьшение (п. 10 ст. 172 НК РФ).

Действия покупателя

Покупатель при получении от продавца КСФ на уменьшение:

- регистрирует его в книге продаж;

- восстанавливает ранее принятую к вычету часть НДС.

Подавать уточненную декларацию и платить пени ему не придется.

Как учитывать и по каким реквизитам перечислять пени по НДС, узнайте из статьи.

Как не лишиться вычета по корректировочному счету-фактуре на уменьшение?

КСФ на уменьшение является документом, на основании которого налогоплательщик может заявить НДС-вычет. Воспользоваться правом на вычет можно только в том случае, если КСФ не содержит существенных ошибок.

К примеру, контролеры могут отказать в вычете , если в КСФ:

- перечислены товары, не указанные в ПСФ;

- указаны минусовые значения (все цифры в КСФ должны быть положительными, даже при корректировке стоимости товара в сторону уменьшения).

Когда ошибки в счетах-фактурах не могут лишить вычета, узнайте из материала «Какие ошибки в заполнении счета-фактуры не критичны для вычета НДС?».

Какие ошибки и как исправить в корректировочном счете-фактуре, а также, нужно ли исправлять корректировочный СФ, если стоимость отгрузки изменилась по согласованию сторон, вы можете посмотреть в системе КонсультантПлюс по пробному доступу. Это бесплатно. Если вы хотите пользоваться системой на постоянной основе, уточните ее стоимость.

О других свойственных КСФ ошибках, способных негативно повлиять на вычет, узнайте из следующего раздела.

Сводный корректировочный счет-фактура: можно ли его составлять при снижении стоимости товаров?

Поставщик может выставлять единый (сводный) КСФ, если корректировка стоимости товаров нужна по нескольким поставкам в адрес одного покупателя.

Такая возможность последние 5 лет предоставляется благодаря п. 5.2 ст. 169 НК РФ.

Оформление сводного КСФ на уменьшение возможно, если:

- продавец договорился с покупателем об уменьшении стоимости отгруженных товаров;

- снижение затрагивает несколько (две и более) поставок, оформленных отдельными первичными счетами-фактурами.

Единый КСФ должен содержать информацию:

- обо всех порядковых номерах и датах выставленных ПСФ;

- о количестве товаров и их общей стоимости (с НДС и без него) по всем счетам-фактурам до и после корректировок;

- разнице между показателями счетов-фактур до и после внесения изменений.

В сводном КСФ тоже возможны ошибки, которые не позволят налогоплательщику претендовать на налоговый вычет. Основной специфичной ошибкой этого документа является указание в нем данных по нескольким покупателям (подп. 3 п. 5.2 ст. 169 НК РФ). Недопустимо также в сводном КСФ сворачивать итоги, если стоимость одних товаров уменьшается, а других — увеличивается.

Итоги

Уменьшение стоимости товаров после их отгрузки сопровождается оформлением корректировочного счета-фактуры, который продавец регистрирует в книге покупок, а покупатель — в книге продаж.

Аналогично регистрируются и единые (сводные) корректировочные счета-фактуры. При этом в них можно отразить корректировки по нескольким поставкам только одному покупателю — указание нескольких покупателей в сводном корректировочном счете-фактуре будет считаться ошибочным и может стать причиной отказа в налоговом вычете.

подскажите, все таки как вносить данные по единому КСФ в книги, если первичных сф указано большое количество, к которым относится корректировка. То есть нужно все эти сф перечислять в столбце номер и дата сф?

Нет, в книгах указывают дату и номер именно ЕКСФ, без разбивки на ранее выданные. Посмотрите п.6 и 7 Постановления Правительства РФ от 26.12.2011 N 1137 "О формах и правилах заполнения (ведения) документов, применяемых при расчетах по налогу на добавленную стоимость".

"графу 4 заполнять не нужно" пп. "з" п.6 и 7 Правил.

Получен исправленный акт и счет фактура от 07.08.2020 на уменьшение стоимости охранных услуг за декабрь 2019г. Сумма уменьшения составила 6 000 руб., в т.ч. НДС. Первоначальный акт и счет-фактура отражены в 4 квартале 2019г. на сумму 58 000 руб., в т.ч. НДС. НДС принят к вычету в полном объеме в 4 квартале 2019г. Как правильно отразить полученные документы от 07.08.2020?

Я их отразила

Дт 91.02 Кт 60.01 Красное сторно 5 000 руб. , Дт 19.04 Кт 60.01 Красное сторно 1 000 руб.

Правильно?