Какие вычеты и по каким налогам доступны по месту работы?

Физлицо может получить налоговый вычет по НДФЛ:

- в ИФНС;

- у работодателя.

Технология получения вычетов при этом различна. Например, чтобы оформить в ФНС налоговый вычет, вам нужно:

- подождать, пока закончится год;

- оформить 3-НДФЛ и вместе с подтверждающими бумагами сдать ее в инспекцию;

- снова ждать, пока налоговики проверят документы и перечислят деньги на счет.

Подробнее о том, какие расходы можно компенсировать с помощью налогового вычета, рассказывается в публикациях:

- «Заявление на возврат НДФЛ за обучение — образец и бланк»;

- «Порядок возмещения (возврата) НДФЛ при покупке квартиры».

Однако у физлица есть возможность не ждать, пока закончится год. Воспользоваться вычетом можно сразу после покупки квартиры (оплаты обучения, лечения), если его предоставит работодатель.

Вычет по месту работы можно получить:

- только по одному налогу — НДФЛ;

- по двум видам вычетов — имущественному и социальному.

О плюсах и минусах получения налогового вычета у работодателя читайте в материале от КонсультантПлюс. Если у вас нет доступа к справочно-правовой системе, получите пробный онлайн-доступ бесплатно.

Далее мы расскажем, что и в какой последовательности нужно сделать, чтобы воспользоваться налоговым вычетом у работодателя.

Кто может претендовать на вычет у работодателя?

К сожалению, не все физлица, получающие доходы от работодателя, могут претендовать на имущественный или социальный вычет по месту работы:

Как видно из рисунка, препятствий для получения вычета по месту работы нет у лиц, оформивших с работодателем трудовой договор. При этом не имеет значения срок его заключения (на определенный период или без его указания). Совместители также попадают в категорию работников, для которых доступен вычет по месту работы вне зависимости от размера ставки (0,25; 0,1 и т. д.).

При этом не сумеют воспользоваться вычетом у работодателя лица, заключившие договоры гражданско-правового характера — позицию чиновников по этому вопросу смотрите в письме Минфина от 14.10.2011 № 03-04-06/7-271.

Как оформить договор ГПХ, чтобы избежать налоговых и административных проблем, узнайте из публикации «Заключайте правильно договоры ГПХ».

Преимущества получения вычета на работе

При получении вычета в налоговой инспекции НДФЛ из вашей зарплаты проходит долгий путь, прежде чем вернуться к вам в сумме вычета:

При обращении за вычетом к работодателю экономится значительное время, поскольку оно тратится только на получение уведомления в ИФНС (не более 30 дней — абз. 3 п. 3 ст. 220 НК РФ):

Пример

Сотрудник ООО «Периметр» слесарь-наладчик цеха № 3 Садыков И. Р. в марте 2023 года приобрел квартиру. У него есть выбор — обратиться за вычетом:

- в ИФНС по месту жительства;

- по месту работы.

В первом случае с момента покупки квартиры до возврата НДФЛ пройдет больше года (9 месяцев до окончания года + 3 месяца на камеральную проверку 3-НДФЛ + еще месяц на перечисление «возвратного» НДФЛ на счет Садыкова И. Р. при обычном порядке получения вычета, либо 9 месяцев до конца года + срок на получение и проверку ФНС сведений от банка и принятие решения о вычете - при упрощенном).

Во втором случае получить вычет сразу тоже не получится. Понадобится время на получение от налоговиков уведомления. Однако эти временные затраты значительно меньше, чем в первом случае. И начать использовать вычет Садыков И. Р. сможет уже через месяц после обращения к налоговикам за уведомлением.

Таким образом, обращение за вычетом к работодателю помогает его получателю:

- Быстрее компенсировать свои расходы. К примеру, работодатель обязан предоставить имущественный вычет с начала года независимо от того, в каком месяце сотрудник принес уведомление из ИФНС (удержанный с начала года до месяца получения уведомления НДФЛ подлежит возврату сотруднику).

- Сэкономить время на оформление и подачу 3-НДФЛ.

- Сберечь свои деньги от инфляции и с наименьшими финансовыми и временными потерями компенсировать часть расходов.

Бланк заявления для получения уведомления, подтверждающего право на имущественный или социальный вычет

Если вы решили обратиться за вычетом к работодателю, необходимо:

- оформить заявление на вычет и передать его работодателю (что в нем написать, смотрите далее);

- заказать в налоговой уведомление о вашем праве на вычет. Имейте в виду, что с 2022 года уведомление налоговики направят не вам, а напрямую работодателю.

При обращении к налоговикам за уведомлением понадобится заявление — после его получения начинается проверка документов, по окончании которой контролеры подтверждают ваше право на вычет или отказывают в нем.

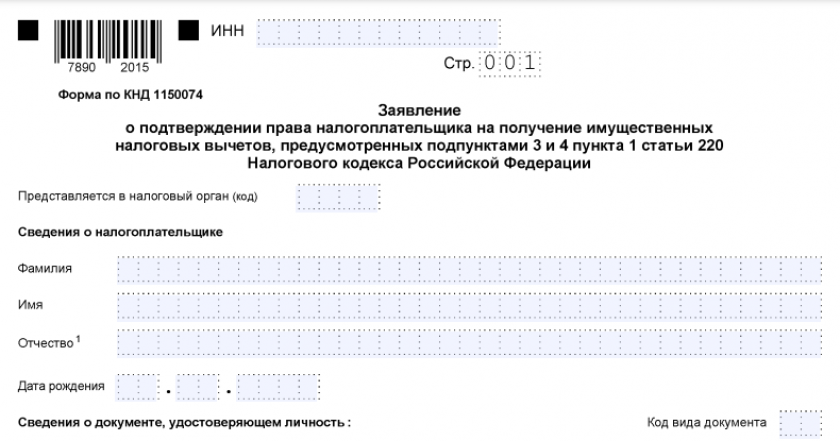

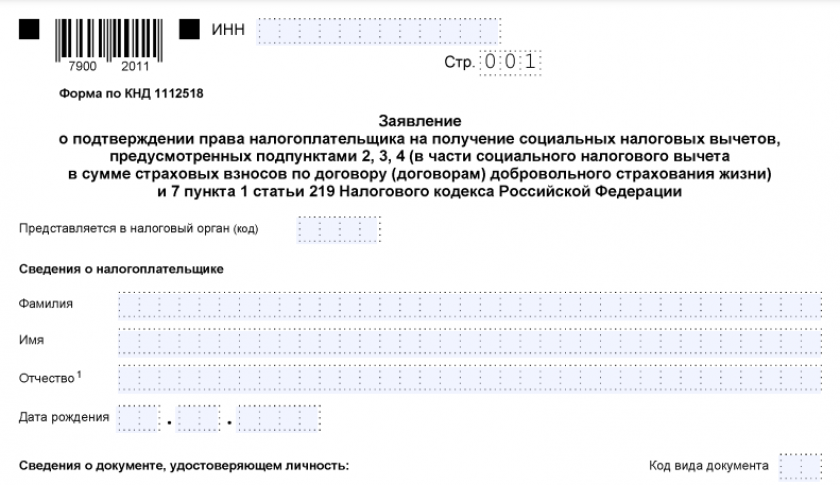

Форма заявления зависит от вида вычета (приказ ФНС от 17.08.2021 № ЕД-7-11/755@ в ред. Приказа от 27.12.2022 № ЕД-7-11/1264@). Скачать нужный бланк и посмотреть образец заполнения можно бесплатно, кликнув по соответствующей картике ниже:

- для подтверждения имущественных вычетов:

Заявление на подтверждение права на получение имущественного вычета по НДФЛ

Заявление на подтверждение права на получение имущественного вычета по НДФЛ

- для подтверждения социальных вычетов:

Заявление на подтверждение права на получение социальных вычетов по НДФЛ

Заявление на подтверждение права на получение социальных вычетов по НДФЛ

Как выглядит уведомление налогового органа на вычет?

Как мы уже сказали выше, с 2022 года уведомление ИФНС направляет напрямую работодателю. Для каждого вида вычета предусмотрена отдельная форма уведомления. Они утверждены тем же приказом ФНС № ЕД-7-11/755@, что и заявления.

Увидеть, как выглядит соответствующее уведомление вы можете в КонсультантПлюс, кликнув по нужной ссылке и оформив пробный доступ, если у вас его еще нет:

- уведомление о подтверждении права на получение социальных налоговых вычетов;

- уведомление о подтверждении права на получение имущесвенных налоговых вычетов.

О разных видах неналоговых уведомлений для различных ситуаций расскажут материалы:

- «Как написать уведомление о расторжении договора — образец».

- «Составляем уведомление о переходе на профстандарты».

Какое заявление принести в бухгалтерию и когда нужно повторное получение уведомления на вычет?

Для получения вычета по месту работу вы приносите в бухгалтерию заявление. В заявлении должна содержаться просьба о предоставлении налогового вычета, его вид и сумма. Составляется такое заявление в свободной форме на имя руководителя компании. В качестве образца можно использовать нижеприведенный текст:

После того как заявление вместе налоговым уведомлением попадет в бухгалтерию вашей компании, из вашей зарплаты перестанут удерживать НДФЛ. При этом датой начала применения вычета является:

- для социального вычета — месяц, в котором работник обратился за вычетом (п. 2 ст. 219 НК РФ);

- для имущественного вычета — с начала года (письмо Минфина от 20.01.2017 № 03-04-06/2416).

Можно ли получить у работодателя вычет по расходам в пользу детей?

Вы можете претендовать на вычет у работодателя (социальный или имущественный) и в том случае, если потратили денежные средства на оплату не только своих расходов (на покупку жилья, обучение и лечение), но и при оплате расходов в пользу своих детей (покупку на их имя квартиры, оплату их обучения или лечения). Об этом налоговики недавно напомнили в письме от 16.02.2018 № ММВ-17-11/46.

Работодатель предоставит эти вычеты, если вы:

- работаете в компании по трудовому договору и получаете облагаемый НДФЛ (13%) доход;

- заказали в ИФНС уведомление, подтверждающее право на вычет, и налоговики прислали работодателю ;

- написали работодателю заявление на вычет.

О «детских» налоговых вычетах узнайте из этой публикации.

Итоги

Налоговый вычет (имущественный и социальный) по месту работы сотрудник может получить, если принесет в бухгалтерию заявление на вычет и закажет в налоговой уведомление о подтверждении права на него, подав соответствующее заявление. Уведомление налоговики направят напрямую работодателю. Формы заявлений и уведомлений о налоговом вычете для работодателя свои для каждого вида вычета.

Получение вычета по месту работу поможет быстрее компенсировать часть потраченных на лечение, обучение или покупку квартиры средств.

С 2022 год, действует новая редакция ст. 219 НК РФ, там нет оговорок о необходимости платить строго с месяца предоставления уведомления. Поэтому на текущий момент практика поменялась и вычет применяют с начала календарного года.

Имеет ли право работодатель требовать уведомление только в электронном виде от ИФНС?

Являюсь, единственным учредителем компании ООО, трудового договора заключенного нет, а значит форму 2-НДФЛ не сдаю.

В виде прибыли получаю дивиденды с которых плачу налог в бюджет 13%.

Могу ли я с них получить имущественный вычет на квартиру?

И на какие статьи Федерального закона можно сослаться.

С уважением

Светлана

Вопрос, какой срок зачисления мне на карту сумму? Просто в том году 2019 зачисление осуществили через неделю после получения уведомления.

Отработал 2,5 месяца. Уволился по собственному желанию.

Получил уведомление для работодателя из налоговой за неделю до увольнения, но не мог передать работодателю.

Теперь работодатель отказывается принимать уведомление, ссылаясь на то, что я уже уволен.

Может отправить заказным письмом?

Или поезд ушел?