Каковы общие правила формирования строки 120

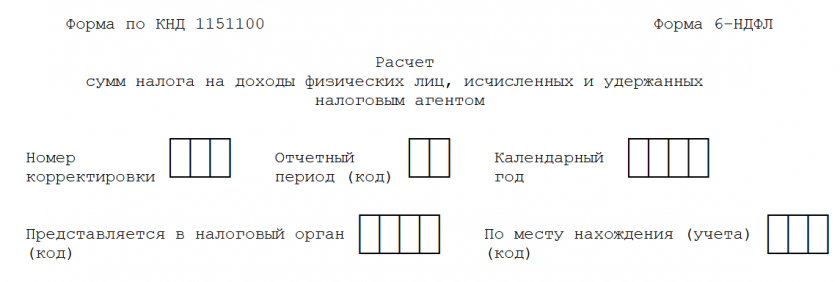

Для отчетности за 2025 год используется форма 6-НДФЛ в ред. приказа ФНС от 09.01.2024 № ЕД-7-11/1@. Вы можете бесплатно скачать актуальный бланк для подготовки отчета за 4 квартал 2025 г. и образец его заполнения, кликнув по картинке ниже:

6-НДФЛ за 2025 год

6-НДФЛ за 2025 год

Примеры выплат работнику по строке 120 формы 6-НДФЛ вы можете посмотреть в системе КонсультантПлюс по пробному доступу. Это бесплатно. Если вы хотите пользоваться системой на постоянной основе, уточните ее стоимость.

Хотите всегда иметь развернутую информацию по данной теме? Тогда воспользуйтесь бесплатно пробным доступом к системе КонсультантПлюс. А если вы захотите пользоваться ею постоянно, здесь можно запросить ее стоимость.

Строка 120 находится в разделе 2 формы 6-НДФЛ.

Сам раздел 2, в свою очередь, состоит из ряда строк:

Строка 120 формируется отдельно для каждой задействованной в отчетном периоде ставки НДФЛ и представляет собой сумму всех доходов, начисленных в пользу физлиц.

Практические вопросы и ответы на них по заполнению строки 120 расчета 6-НДФЛ есть на нашем форуме. Переходите по ссылке.

В чем различия между строками в разделах 1 и 2 отчета 6-НДФЛ

Согласно алгоритму составления 6-НДФЛ:

- Раздел 2 формируется нарастающим итогом с начала отчетного года.

Подробнее читайте здесь.

- В разделе 1 показываются сведения только по НДФЛ, удержанному за последний истекший квартал. Они представляются в разрезе конечных сроков направления удержанного НДФЛ в бюджет. Но при этом строка 020 раздела 1 - НДФЛ удержанный, подлежащий перечислению в бюджет - формируется нарастающим итогом с начала расчетного периода.

Вывод: строка 120 формируется нарастающим итогом, отдельно по каждой ставке налога, примененной в периоде.

ВАЖНО! С 2025 года применяется расширенная прогрессивная ставка НДФЛ. Подробнее об этом мы писали в статье.

Эксперты КонсультантПлюс подготовили пошаговую инструкцию с разъяснениями по заполнению каждой строки формы 6-НДФЛ. Получите пробный доступ к системе и переходите к Готовому решению. Это бесплатно. Если вы хотите пользоваться системой на постоянной основе, уточните ее стоимость.

Как строка 120 должна соотноситься с прочими строками отчета

Контрольные соотношения для отчета 6-НДФЛ направлены письмом ФНС от 20.12.2023 № БС-4-11/15922@. В соответствии с письмом информация в строке 120 должна в частности удовлетворять следующим параметрам:

- Сумма по строке 120 не должна быть меньше, чем в строке 130 «Налоговые вычеты».

- Должно соблюдаться равенство: (строка 120 – строка 130) / 100 × строка 100 (ставка) = строка 140. Допускается погрешность для округлений. Размер погрешности рассчитывается как 1 руб. на каждое физлицо, включенное в отчет, умноженное на 6.

Еще о КС в 6-НДФЛ узнайте из статьи «Контрольные соотношения для проверки формы 6-НДФЛ».

Следует ли включать в строку 120 доход от аренды, начисленный, но не выплаченный физлицу в отчетном периоде

Нет, не следует.

Доход в виде арендной платы считается полученным в момент выплаты, а фактическая выплата в периоде, за который готовится отчет, не состоялась. Следовательно, суммы дохода и НДФЛ не попали в налоговые регистры в периоде и не должны быть перенесены в строки 120 и 140 раздела 2 отчета 6-НДФЛ.

О включении в стр. 120 переходящих выплат читайте в статьях:

- «Как правильно отразить в форме 6-НДФЛ отпускные?»;

- «Если зарплата не выплачена - правильное заполнение 6-НДФЛ».

Как показать в строке 120 выплаты, не облагаемые НДФЛ

Суммы выплат физлицам, полностью не облагаемые НДФЛ, в исчислении налога не участвуют. Учитывая приведенные выше разъяснения о порядке отражения в 6-НДФЛ облагаемых доходов, а также требования по контрольным соотношениям, можно сделать вывод, что не облагаемые НДФЛ суммы в отчет 6-НДФЛ не попадают.

ОБРАТИТЕ ВНИМАНИЕ! Если доход не облагается только частично (например, лимит в 4 тыс. руб. на подарок сотруднику от предприятия), а оставшаяся сумма сверх льготируемой подлежит обложению НДФЛ, такой доход следует включать в состав строки 120. При этом необлагаемая часть указывается в строке 130 «Сумма вычетов и расходы». Такова позиция ФНС России, изложенная в письме от 01.08.2016 № БС-4-11/13984.

Еще о нюансах формирования 6-НДФЛ в таком случае читайте в материале «Строка 130 в 6-НДФЛ - что туда входит и как ее заполнить?».

Сотрудник-иностранец работает по патенту: что попадет в строку 120

Сотрудник, имеющий патент, уплачивает по нему сам за себя фиксированные платежи, которые принимаются в зачет при расчете такому сотруднику НДФЛ (п. 6 ст. 227.1 НК РФ). При этом нередкой оказывается ситуация, когда патентный платеж превышает сумму НДФЛ, исчисленную с зарплаты. Как это отражается на строке 120, посмотрим на примере.

Пример

Сотруднику-иностранцу на патенте 05.11.2025 выплачивают зарплату 25 тыс. руб. Сумма НДФЛ с 25 тыс. руб. составит 3 250 руб. Платеж по патенту за ноябрь, перечисляемый авансом, — 7 500 руб.

То есть налога к уплате в бюджет у налогового агента — работодателя не будет. А что же показывать в разделе 2 отчета 6-НДФЛ?

Учитывая положения ст. 226 и 223 НК РФ, сумму дохода, в отношении которого работодатель выступает налоговым агентом, следует отразить в налоговых регистрах на дату выплаты - 05.11 (п. 1 ст. 223 НК РФ). Следовательно, при заполнении 6-НДФЛ за 2025 год данная зарплата в 25 тыс. руб. должна быть включена в состав строки 120 раздела 2.

Сообразуясь с контрольными соотношениями и теми же налоговыми регистрами, сумма налога 3 250 руб. должна быть показана в составе строки 140 в том же разделе.

А чтобы показать в 6-НДФЛ факт, что налог уже уплачен, существует строка 150 «Сумма фиксированных аваснсовых платежей». В ней нужно указать 3 250 руб. (сумму, принимаемую в уменьшение налога, рассчитанного налоговым агентом).

Подробнее о порядке заполнения строки 150 6-НДФЛ читайте здесь.

Итоги

Алгоритм формирования строки 120 в 6-НДФЛ определяется правилами заполнения расчета в ред. приказа от 09.01.2024 № ЕД-7-11/1@ и требованиями НК РФ. Все прочие разъяснения уполномоченных лиц и органов должны соответствовать принципам, которые установлены этими нормативными актами.

зарплата 2025 г. декабрь: аванс 30.12.2025 года, окончание - январь 2026 года

строка 120 в 6 ндфл указать аванс декабря или всю начисленную сумму за декабрь

Если окончательный расчёт происходит в январе, то данная, сумма в расчет 6-НДФЛ за 2025 год не попадет. Об этом мы писали здесь

Как долго будут проводить ежегодные нововведения в отчетность?

... доброго ВСЕМ дня!

С уважением, бухгалтер с 90-х,

Родина Н. В.

Только за два месяца апрель и май на общую сумму 2800 руб ?. Так как з/пл за вторую половину июня будет выплачена 02 июля, значит стандартный вычет в строке 130 показать в отчетности за 9 месяцев. Верно? Он будет нарастающим итогом 7000 руб в отчетности за 9 месяце, в том числе 2800 за 2 кв + 1400 за июнь +1400 за июль +1400 за август Верно?

Получается, что вычет на ребенка предоставлялся с зарплаты за вторую половину месяца, а не с аванса (зарплаты за первую половину месяца). Если это не верно, где есть разъяснение как должно было сделано правильно. Просьба дать ссылку на конкретный материал. Спасибо.

Подскажите пожалуйста, аванс в марте 18.03 выплачен 32061, ндфл 4791, всего 36852, вторую половину не работала, 31.03 начислили 36851,76, переплата 0,24 копеек, эту сумму внесла 23.04. во 2кв не работала.

Почему эти копейки в строке 120 попадает в 6 НДФЛ за полугодие? в ЕФС и РСВ за минусом этой суммы. Буду признательно, если посоветуете. Спасибо

или за 1кв мы отражаем только данные за 1кв?

в строке 120 НАЧИСЛЕННАЯ за квартал или только по 22.03???

в строке 120 р 2 указать 20000 или 17400 которые на руки?? а в строке 131?=20 000*2мес + половинка марта, потому аванс марта в марте

Стр. 131 = стр. 120 - стр. 130

из примера Жанны следует, что начислено всего за 1 кв 2024=20000*3месяца=60000, выдана зарплата=17400+17400=34800.

Сколько ставить в строку 120 (60000 или 34800)???

Вариантов, как выплачивались зарплата и аванс в каждом месяце, может быть множество.