Фиксированный авансовый платеж НДФЛ по патенту

Любой иностранный гражданин из безвизовой страны, приехавший к нам с целью трудоустройства, должен получить патент на работу (своеобразный разрешительный документ). Для продления действия этого документа необходимо ежемесячно уплачивать определенные авансовые платежи.

Данный фиксированный платеж за месяц и является оплатой НДФЛ иностранного гражданина, получающего доход на территории РФ.

Оплата должна происходить ежемесячно и в определенный срок, так как ее просрочка грозит гражданину аннулированием патента. Оплатить также можно общей суммой максимум за 12 месяцев – то есть продлить патент на год. Другие сроки для оплаты не предусмотрены, так как патент действует не более года с момента выдачи.

ВАЖНО! Обязательно сохраняйте все чеки оплаты квитанции на патент иностранного гражданина по каждому платежу в течение действия разрешительного документа.

Таким образом, если в вашей компании работает иностранец, в бухгалтерии обязательно должно быть:

- заявление от иностранного сотрудника об уменьшении суммы НДФЛ на величину платежей, внесенных им при получении патента;

- подтверждение оплаты патента;

- уведомление из вашей ИФНС о подтверждении права иностранца на уменьшение суммы НДФЛ. При наличии в 6-НДФЛ сумм авансов по патентам ФНС сверяется с ИР Патент. В нем должны быть сведения о выдаче уведомления о праве на уменьшение НДФЛ на авансы (см. контрольные соотношения к 6-НДФЛ 1.30, 2.3). В противном случае уменьшение налога на авансы неправомерно, налоговики потребуют пояснения или уточненку.

После получения данного уведомления вы сможете уменьшать начисленный с зарплаты иностранца НДФЛ на величину уже уплаченных авансов. И отражать эти уменьшения в отчете 6-НДФЛ.

Как уменьшить НДФЛ на сумму фиксированных авансовых платежей, пошагово разъяснили эксперты КонсультантПлюс. Получите бесплатный демо-доступ к справочно-правовой системе и переходите в Готовое решение, чтобы узнать все подробности данной процедуры.

Назначение и заполнение строки 150 отчета 6-НДФЛ

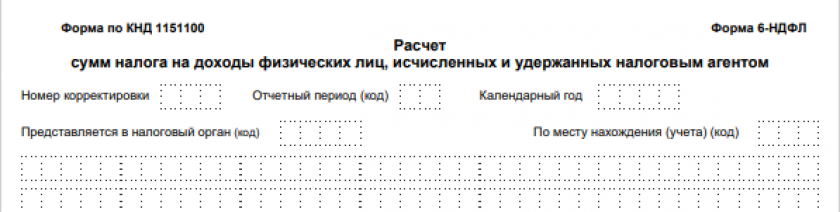

6-НДФЛ — это отчет, в котором организации и ИП, являющиеся налоговыми агентами по отношению к физическим лицам, указывают детали начислений и уплаты налога на доходы.

6-НДФЛ, начиная с отчетности за 1 квартал 2024 год, сдаем по обновленной форме. Вы можете бесплатно скачать актуальный бланк 6-НДФЛ и образец его заполнения, кликнув по картинке ниже:

6-НДФЛ за 1 квартал 2024 года

6-НДФЛ за 1 квартал 2024 года

Воспользуйтесь образцом 6-НДФЛ за 1 квартал (год) 2024 года от экспертов КонсультантПлюс, когда будете сдавать отчет. Это можно сделать бесплатно, получив пробный онлайн доступ к системе.

Во втором разделе отчета 6-НДФЛ необходимо указать ставку применяемого налога, сумму начисленных доходов, предоставленных вычетов, рассчитанного налога, и – в отношении нашей темы – сумму уплаченного за иностранца аванса. Для последнего показателя предназначена строка 150 отчета «Сумма фиксированного авансового платежа». Здесь вы укажете сумму, на которую уменьшен рассчитанный с зарплаты иностранца налог (при наличии уведомления из ИФНС, конечно).

Если строка 140 «Сумма исчисленного налога» будет меньше строки 150 «Сумма фиксированного авансового платежа», то проверяющие укажут на завышение размера фиксированного платежа и потребуют дополнительные документы для проверки или сдачи уточняющего расчета.

Как корректировать ошибки в форме 6-НДФЛ, узнайте в КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

Дело в том, что согласно ст. 227 НК РФ превышение суммы фиксированных авансовых платежей над суммой начисленного НДФЛ в одном налоговом периоде не является излишне перечисленным налогом, и его нельзя зачесть или вернуть. То есть строки 140 и 150 могут быть либо равны, либо строка 140 должна превышать строку 150. И никак по-другому.

Но если данное превышение возникло в одном из месяцев одного налогового периода, то у налогового агента есть право зачесть эту переплату при начислении налога со следующего дохода. Это следует из письма ФНС от 23.09.2015 № БС 4 11/16682.

Например, в компании ООО «Роза» трудится иностранный работник. Патент у него оплачен на период январь — июнь в размере 1 200 руб. ежемесячно. Оклад составляет 20 000 руб. Уведомление о патенте пришло в бухгалтерию предприятия в апреле. Суммы по начислениям будут такие:

|

Месяц начисления/выплат |

Сумма оклада |

Сумма налога к удержанию |

|

Январь — март |

20 000 руб. × 3 = 60 000 руб. К получению — 52 200 руб. |

60 000 × 13% = 7 800 руб. |

|

Апрель |

20 000 руб. К получению — 20 000 руб. |

20 000 × 13% = 2 600 – 1 200 (патент за апрель) = 1 400 – 3 600 (патент за январь – март) = –2 200. Переплата переходит на следующий месяц |

|

Май |

20 000 руб. К получению — 20 000 руб. |

20 000 × 13% = 2 600 – 1 200 (патент май) – 2 200 руб. (переплата) = –800 руб. Переплата переходит на следующий месяц |

|

Июнь |

20 000 руб. На руки — 19 400 руб. |

20 000 × 13% = 2 600 – 1 200 – 800 (переплата) = 600 руб. |

Если вы самостоятельно обнаружите ошибку в отчете, сдайте корректировочный расчет.

Также обязательным пунктом проверки будет наличие уведомления по патенту при заполненной строке 150. Если проверка выявит отсутствие такого документа, то это грозит организации штрафом.

Еще больше контрольных соотношений для проверки данного отчета смотрите в нашем материале «Контрольные соотношения для проверки формы 6-НДФЛ».

Пример заполнения 6-НДФЛ при выплатах иностранному сотруднику, работающему в РФ по патенту, от КонсультантПлюс

24 января 2024 г. ООО "Альфа" приняло на работу по трудовому договору гражданина Таджикистана Рахмонова И.С. Для наглядности примера исходим из того, что Рахмонов является единственным работником организации.

При трудоустройстве Рахмонов написал заявление об уменьшении НДФЛ на сумму фиксированных авансовых платежей, уплаченных им по патенту на ведение трудовой деятельности в Москве за период с 1 января по 31 декабря 2024 г., и представил квитанции, подтверждающие уплату.

26 января 2024 г. ООО "Альфа" получило от налоговой инспекции уведомление о подтверждении права на уменьшение налога.

Размер уплаченного фиксированного авансового платежа по НДФЛ составил 89 994 руб. (1 200 руб. x 2,400 x 2,6040 x 12 мес.).

С января по март включительно Рахмонову начислен доход 76 235,30 руб. С него исчислен НДФЛ по ставке 13% в размере 9 911 руб. Права на налоговые вычеты у Рахмонова нет.

Начиная с января 2024 г. НДФЛ с зарплаты Рахмонова уменьшается на сумму фиксированных авансовых платежей.

При заполнении расчета 6-НДФЛ за I квартал 2024 г. в разд. 1 сведения о НДФЛ с выплат Рахманову не отражаются, поскольку налога к удержанию нет.

Смотрите пример заполнения. Пробный доступ к системе бесплатный.

Итоги

Корректное заполнение отчета 6-НДФЛ в целом и строки 150 в частности позволит вам избежать возможных начислений штрафов при проверке. Для контроля указанных данных используйте опубликованные контрольные соотношения.