Как связаны имущественный вычет и отчет 6-НДФЛ

Имущественные вычеты, описанию которых посвящена ст. 220 НК РФ, — это предусмотренная законом возможность физических лиц (купивших или построивших жилье) вернуть часть ранее уплаченного подоходного налога (через налоговую инспекцию) или уменьшить текущие налоговые обязательства по НДФЛ (если вычет предоставляет работодатель).

В результате предоставления имущественного вычета работодателем величина попадающего в бюджет НДФЛ уменьшается. Такое изменение налоговых обязательств находит отражение в НДФЛ-отчетности. В первую очередь эта информация попадает в 6-НДФЛ, поскольку данный расчет предназначен для фиксации исчисленного и удержанного НДФЛ (приказом ФНС от 19.09.2023 № ЕД-7-11/649@ в ред. приказа ФНС от 09.01.2024 № ЕД-7-11/1@).

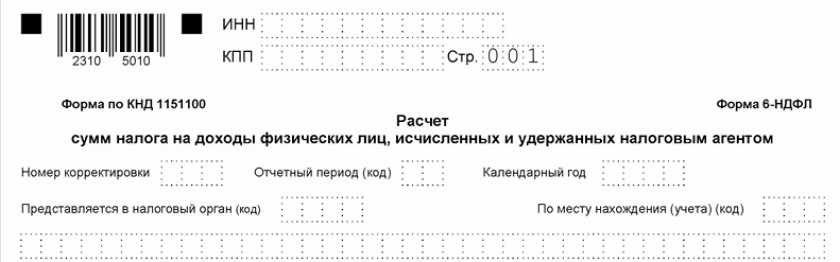

6-НДФЛ в 2025 году сдаем по обновленной в 2024 году форме.

Вы можете бесплатно скачать актуальный бланк 6-НДФЛ для подготовки отчета за 9 месяцев 2025 года и образец его заполнения, кликнув по картинке ниже:

6-НДФЛ за 3 квартал 2025 года (9 месяцев 2025 года)

6-НДФЛ за 3 квартал 2025 года (9 месяцев 2025 года)

При заполнении 6-НДФЛ за 9 месяцев 2025 года, воспользуйтесь образцом, составленным экспертами КонсультантПлюс. Это можно сделать бесплатно, получив пробный онлайн-доступ к системе. Если вы хотите иметь полный постоянный доступ к системе, запросите ее расценки.

Таким образом, предоставление имущественного вычета и данные отчета 6-НДФЛ находятся в тесной взаимосвязи.

Когда в 6-НДФЛ отражается имущественный вычет, а когда нет

Имущественный вычет в 6-НДФЛ попадает, если его получатель:

- состоит в трудовых отношениях с фирмой-работодателем;

- получает доходы, облагаемые НДФЛ по ставке 13%;

- подал в налоговую заявление на подтверждение права на вычет, а налоговая прислала такое подтверждение работодателю;

- выразил свою просьбу о применении имущественного вычета в заявлении на имя своего работодателя.

Невозможно получить имущественный вычет (в том числе данные о нем не попадут в 6-НДФЛ), если имущество приобретено у взаимозависимого лица, за счет работодателя, бюджетных денег, материнского капитала.

О налоговых нюансах взаимозависимости см. в материале «Взаимозависимые лица в налоговых правоотношениях».

Как отразить в 6-НДФЛ сведения о возврате налога, излишне удержанного с начала года, работнику, заявившему имущественный вычет? Ответ на этот вопрос есть в КонсультантПлюс. Получите бесплатный доступ к правовой системе и переходите в Готовое решение, чтобы узнать все подробности данной процедуры. Если вы хотите иметь полный постоянный доступ к системе, запросите ее расценки.

Механизм предоставления имущественного вычета работодателем и отражение его в 6-НДФЛ

Учитывая требования НК РФ:

- имущественный вычет предоставляется в форме уменьшения налоговой базы по НДФЛ (ст. 210 НК РФ);

- исчисление НДФЛ производится ежемесячно нарастающим итогом в отношении доходов, облагаемых по ставке 13% с зачетом удержанных сумм НДФЛ в предыдущие месяцы (п. 1 ст. 224, п. 3 ст. 226 НК РФ).

ВАЖНО! С 2025 года введена прогрессивная шкала НДФЛ. Подробнее об этом мы писали в статье.

В 6-НДФЛ отражение имущественного вычета производится по стр. 130, расположенной во 2-м разделе отчета. Заполняется она с учетом следующих правил:

- рассчитывается обобщенная сумма по всем видам налоговых вычетов (включая имущественные, стандартные, профессиональные и др.);

- вычеты суммируются по всем физическим лицам, имеющим на них право и подтвердившим это право соответствующим пакетом документов;

- суммирование вычетов происходит нарастающим итогом;

- превышение суммы вычетов над начисленным налогом приводит к нулевому НДФЛ (вычет приравнивается к доходу, и налогооблагаемая база по НДФЛ становится равной 0).

Построчную детализацию 6-НДФЛ для ситуации превышения вычета над доходом см. в материале «Как заполнить 6-НДФЛ, если вычеты больше доходов?».

Как в 6-НДФЛ отражается сумма налоговых имущественных вычетов (пример)

Рассмотрим заполнение 6-НДФЛ в части имущественного вычета на примере.

Пример

Начинающий бизнесмен в январе зарегистрировал свою фирму — ООО «Триумф». Штат работников еще не набран, функции бухгалтера возложил на себя, за исполнение обязанностей руководителя начислял ежемесячно себе зарплату в сумме 80 000 руб. (стандартные вычеты не применяются).

В апреле бизнесмен приобрел квартиру, право на имущественный вычет в сумме 2 млн руб. подтверждено ИФНС.

Учитывая определение ВС РФ от 13.04.2015 № 307-КГ15-324, имущественный вычет предоставлен с начала года.

В отчете 6-НДФЛ за 9 месяцев 2025 года ООО «Триумф» будут отражены следующие данные:

- исчисленный заработок (стр. 120) — 720 000 руб. (80 000 руб. × 9 мес.);

- имущественный вычет (стр. 130) — 720 000 руб. (вычет равен доходу);

- исчисленный НДФЛ (стр. 140) — 0 руб. (налоговая база нулевая, поэтому исчисленный налог равен 0);

- удержанный НДФЛ (стр. 160) — 31 200 руб. (значение строки 160 не уменьшается на сумму налога, подлежащего возврату в связи с предоставлением имущественного вычета). Расшифровка по строкам 161-166 приводится в том периоде, когда налог удерживается, в нашем случае это 1 квартал;

- сумма возвращенного налога (стр. 190) — 31 200 руб. (возврат НДФЛ за январь-март). Расшифровка по строкам 191-196 будет приведена в расчете 6-НДФЛ за тот отчетный период, когда осуществлен возврат. Эту же сумму надо показать в разделе 1 периода возврата налога по строке 030, расшифровка по строкам 031-036 опять же будет представлена в расчете за тот период, когда налог будет возвращен.

Остаток имущественного вычета, не использованный полностью в 2025 году, перейдет на последующие годы.

Об особенностях заполнения строки 190 раздела 2 формы 6-НДФЛ при возврате налога налоговым агентом читайте в статье «Порядок заполнения строки 190 формы 6-НДФЛ».

Итоги

Информация об имущественном вычете попадает в отчет 6-НДФЛ, если за вычетом работник обратился на свое предприятие.

По стр. 130 отчета 6-НДФЛ отражаются нарастающим итогом по всем сотрудникам фирмы все налоговые вычеты вне зависимости от их вида (имущественный, стандартный и др.).