Когда и как подать уточненную декларацию по УСН?

Когда налогоплательщик упрощенного налога обнаруживает в своем учете ошибки, в результате которых сумма налога была занижена, его обязанностью становится подача уточненной декларации по этому налогу (п. 1 ст. 81 НК РФ). Период предоставления уточненных деклараций не ограничен временными рамками, т. е. если ошибка обнаружена в отчете, отправленном более 3 лет назад, к примеру в 2021 году, нужно подать уточненку и за этот период. Но имейте в виду, что это всего лишь позволит вам синхронизировать с налоговой сальдо. Обнаружившуюся переплату вам не вернут.

В какой срок подать уточненку, если ошибки выявлены налоговиками, узнайте в КонсультантПлюс. Получите бесплатный пробный доступ к справочно-правовой системе и переходите в Готовое решение, чтобы узнать все подробности данной процедуры. Если же захотите пользоваться системой на постоянной основе, запросите ее расценки.

Хотите всегда иметь развернутую информацию по данной теме? Тогда воспользуйтесь бесплатно пробным доступом к системе КонсультантПлюс. А если вы захотите пользоваться ею постоянно, здесь можно запросить ее стоимость.

Сделать это несложно. Главное — придерживаться простого алгоритма:

1. Находим ошибку и определяем период, к которому она относится.

2. Высчитываем сумму недоимки, рассчитываем пени и перечисляем эти суммы в составе единого налогового платежа в бюджет. Это важно сделать до подачи уточненной декларации (п. 4 ст. 81 НК РФ), чтобы не было штрафа. В настоящее время важно, чтобы на момент сдачи уточненки на едином налоговом счете налогоплательщика денежных средств хватало для покрытия доначисленного налога и соответствующей суммы пеней. Только в этом случае в соответствии с подп. 1 п. 4 ст. 81 НК РФ штрафа удастся избежать.

Чтобы быстро и без ошибок посчитать сумму налога используйте наш калькулятор УСН 15% или калькулятор УСН 6%. Есть у нас и отдельный калькулятор пеней.

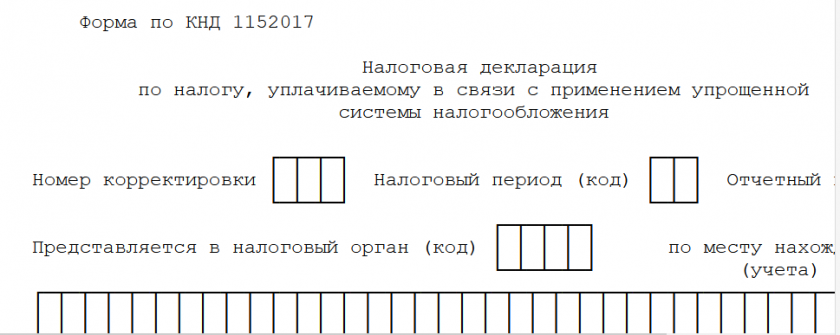

3. Для составления уточненной декларации по УСН используем ту форму документа, которая действовала в периоде ошибки (п. 5 ст. 81 НК РФ). На титульном листе декларации в специальном поле указываем порядковый номер уточненки. Например, уточненку за 2023 год следует подать на бланке, который сейчас уже не актуален, а действовал в 2023 году.

4. Указываем в уточненной декларация правильные данные. Проще говоря, заполняем ее заново, а не вписываем разницу между первичными и вторичными суммами.

5. Составляем сопроводительное письмо к уточненной декларации (как это сделать, расскажем ниже) — это не требование, а рекомендация.

ВНИМАНИЕ! Если обнаруженная в декларации ошибка привела к переплате налога, т. е. занижения налоговой базы не было, налогоплательщик имеет право, а не обязанность подать уточненную декларацию. Скорее всего, подача такой декларации привлечет к себе внимание налоговых инспекторов, и вероятность проведения налоговой проверки за уточняемый период резко возрастет.

Новая форма декларации по УСН утверждена приказом ФНС от 26.11.2025 № ЕД-7-3/1017@. Он вступает в силу 28.02.2026. По какой форме отчитываться за 2025 год, разъяснила ФНС. Об этом и о том, что изменилось в бланке и порядке его заполнения, узнайте здесь.

Декларация по УСН 2025-2026

Декларация по УСН 2025-2026

ВАЖНО! Часть налогоплательщиков на УСН в 2025-2026 годах сдают еще одну декларацию в течение года. Связано это с тем, что некотоые упрощенцы перешли в категорию плательщиков НДС. Некоторым удалось получить автоматическое освобождение по итогам 2025 года. У остальных же есть обязанности по начислению и уплате НДС, ведению налоговых регистров, а также сдаче отчетности по новому для упрощенцев налогу.

Сопроводительное письмо к уточненной декларации по УСН

Остановимся подробнее на сопроводительном письме. Его составляют для предупреждения вопросов со стороны налоговой о причинах, повлиявших на изменение сумм, причитающихся к уплате в бюджет или возврату из него.

Основные реквизиты, которые должны быть указаны в письме:

- наименование органа, в который предоставляется уточненная информация;

- реквизиты вашей организации (наименование, ОГРН, ИНН, КПП, адрес, телефон);

- исходящий номер письма и его дата;

- подпись главного бухгалтера и директора организации; печать, если она у фирмы есть.

В текст письма рекомендуем включить следующие данные:

- за какой период и по какому налогу предоставляется уточненная декларация;

- в чем именно заключается обнаруженная бухгалтером ошибка, повлекшая за собой необходимость представления уточненной декларации;

- что именно изменилось — желательно указать не только новые, но и старые значения изменяющихся показателей;

- сумма налога и пени к уплате с указанием реквизитов платежек на их оплату;

- сумма переплаты по налогу — при желании возвратить или зачесть излишне уплаченный налог указать номер и дату заявления на возврат или зачет налога.

Итоги

В процессе учета периодически совершаются ошибки. Рассмотрев порядок подачи уточненной налоговой декларации по УСН, мы выяснили, что сделать ее совсем не сложно. Тем более что для организации будет лучше, если бухгалтер сам найдет и исправит неточности в учете, не дожидаясь ревизоров. Главное помнить, во избежание штрафных санкций в момент подачи уточненной декларации на ЕНС плательщика должно быть достаточно средств для закрытия доначисленного налога и пеней.

Обнаружили по истечению 3 лет

ООО на усн доходы-расходы

в 2015 году было приобретено здание и оборудование на 50 млн рублей

В декларации не отразили убыток.

Могу ли я сейчас в 2025г подать уточненную декларацию по усн за 2015г и воспользоваться убытком в 2025г ?

Конечно, все остальные строки нужно повторить, как в первоначальной декларации. Если Вы обнулите все строки и заполните одну строку 124, то налоговая Вас просто не поймёт.

У меня в 2023г была ранее неправильно определена налогооблагаемая база. Платила налоги и доп взносы, получается, с неправильных сумм дохода. Должна ли я доплатить разницу этого 1% и могу ли я эту разницу учитывать как сумму, снижающую размер налога, который я должна доплатить? НУжно ли уплачивать пени с этой разницы 1%? Заранее благодарю за ответ.

Ситуация следующая: некоммерческая корпоративная организация (НКО), применяет УСНО (6%), получала в 2018г. только благотворительные взносы от физ.лиц на издание районной газеты. Годовую декларацию сдали с рассчитанным налогом, но по сути же эта организация не должна платить налог с благотворительных поступлений. Как теперь подавать уточненку?

А если обнаружила, что за предыдущие периоды не был заполнен раздел 3 по целевым поступлениям (мы ТСЖ), нужно подавать уточненку за предыдущие года или просто за 2018 год заполнить и сдать?