История изменений в части возможности уменьшения стоимости патента

Уменьшение стоимости патента на страховые взносы предпринимателями стало возможным с 2021 года, ранее оно не производилось, поскольку такая норма отсутствовала в НК РФ. Напомним, что в 2020 году чиновники озаботились проблемами перехода с ЕНВД, который действовал последний год, и чтобы привлечь интерес к ПСН и облегчить налоговое бремя на этом режиме, решено было включить в кодекс соответствующее положение путем принятия федерального закона от 23.11.2020 № 373-ФЗ «О внесении изменений…».

Нюансы работы на ПСН описаны экспертами КонсультантПлюс. Оформите пробный доступ к системе и переходите в Типовую ситуацию. Это бесплатно.

С 2023 года введен единый налоговый платеж и единый налоговый счет (ЕНС). Все налоги (в том числе и уплачиваемый при применении ПСН), взносы и сборы необходимо перечислять по единым реквизитам на ЕНС. Возможность уменьшения суммы патента на взносы сохранена. Причем для уменьшения патента на взносы ИП за себя больше не требуется их уплата.

Рассмотрим порядок работы в 2023-2024 годах со взносами на патенте более детально.

За счет каких сумм можно снизить величину патента

Уменьшение величины налогового обязательства осуществляют за счет:

- Страховых взносов в фиксированном размере. С 2023 года они уплачиваются по единому тарифу. В прошлом году их величина составляла 45 842 руб., в 2024 г. - 49 500,00 руб.

- Взносов на ОПС, уплачиваемых ИП за себя с суммы превышения доходов над величиной в 300 тыс. руб. Отметим, что в качестве доходов при ПСН выступает потенциально возможный доход, а не реально полученный.

- Обязательных страховых взносов, начисляемых с вознаграждений в пользу наемных работников.

- Пособий по временной нетрудоспособности, выплачиваемых работникам за первые три дня болезни. Расходы по выплате указанных пособий предприниматели несут за счет собственных средств. Обратите внимание, что в уменьшении патента не должны фигурировать пособия, выплачиваемые в связи с несчастными случаями на производстве и профзаболеваниями, поскольку они полностью покрываются средствами Социального фонда России.

- Платежей (взносов) по договорам добровольного личного страхования, заключенным с лицензированными страховщиками.

О том, как уменьшить патент на страховые взносы в соответствии с действующим законодательством, мы расскажем далее.

Основные правила уменьшения патента на страховые взносы в 2023-2024 годах

Согласно п. 1.2 ст. 346.51 НК РФ индивидуальные предприниматели вправе уменьшить патент на страховые взносы в 2023 и всех последующих годах. Учитывать нужно следующее:

- В 2023-2024 годах патент уменьшается на взносы ИП за себя (фиксированная часть и 1% с доходов свыше 300 000 руб.), которые причитаются к уплате в том календарном году, в котором действует патент. Сделать это можно до момента их фактической уплаты.

ПСН 2023 года можно уменьшить на весь фиксированный платеж за 2023 год (45 842 руб.). Тот факт, что 31 декабря 2023 года выходной и срок платежа сдвигается на 09.01.2024, значения не имеет.

Также в 2023 году можно взять в уменьшение взносы за прошлые годы, уплаченные в 2023 году.

Дополнительные взносы в размере 1% с доходов сверх 300 тыс. руб. за 2023 год могут быть признаны подлежащими уплате как в 2023 году, так и в 2024 году. То есть ИП сам может решить, в каком периоде он возьмет допвзнос в уменьшение патента. Если захочет сделать это в 2023 году, то в 2024 году эти взносы уже не учитываются (письмо ФНС от 25.08.2023 № СД-4-3/10872@). Можно ли патент 2024 года уменьшить на 1% за 2024 год, рассказываем здесь. - Взносы за работников и пособия по временной нетрудоспособности можно принять в качестве вычета только по тем лицам, которые заняты в патентной деятельности.

- Взносы за работников берутся в уменьшение в размере сумм, уплаченных во время действия патента.

- Если предприниматель привлекает к труду наемных работников, то патент можно уменьшить на страховые взносы в 2023-2024 годах лишь наполовину. Если ИП работает один, то стоимость патента разрешено уменьшить на полную сумму вычета вплоть до 0.

- Если сумма страховых взносов и пособий превысила сумму налога по одному патенту, то на оставшуюся сумму можно уменьшить налог по другому патенту, который действует в этом же году.

Пример уменьшения патента на страховые взносы

Разберем на конкретных примерах, как уменьшить патент на величину взносов.

Пример 1

ИП Викторов А. В. самостоятельно осуществляет ремонт автотранспортных средств в Нижнем Новгороде. Стоимость его патента, рассчитанная налоговиками, составила 60 000 руб. на 2024 год. Взносы за 2024 год равны 49 500 руб. Таким образом, сумма патента к уплате с учетом вычета по взносам составит: 60 000 – 49 500 = 10 500 руб.

Пример 2

Немного изменим условия предыдущего примера. Пусть у предпринимателя заняты по трудовым договорам двое автослесарей. Ежемесячно он выплачивает им зарплату и начисляет на нее взносы, сумма которых за 2024 год составит 140 тыс. руб. Размер начисленных взносов превышает стоимость патента. Но поскольку ИП Викторов является работодателем, то он может сократить свой «режимный» налог лишь на 50%. То есть за 2024 год величина патента к уплате в бюджет будет равна 30 000 руб.

Как написать заявление на уменьшение патента

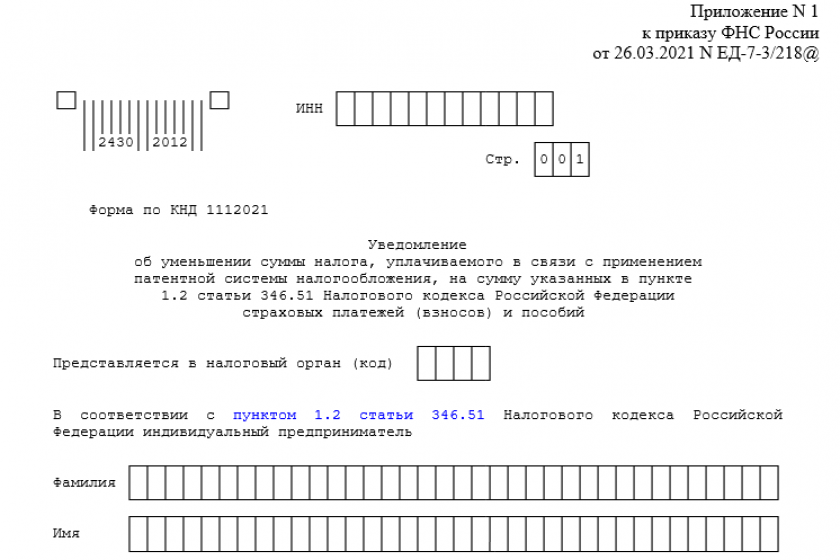

Чтобы воспользоваться вычетом на законных основаниях, в налоговую инспекцию необходимо направить уведомление об уменьшение патента на страховые взносы. Форма документа приводится в приказе ФНС от 26.03.2021 № ЕД-7-3/218@.

Скачать бланк заявления можно бесплатно, кликнув по картинке ниже:

Бланк уведомления об уменьшении суммы налога при ПСН на сумму страховых взносов и пособий

Бланк уведомления об уменьшении суммы налога при ПСН на сумму страховых взносов и пособий

Документ состоит:

- Из титульного листа — здесь указываются фамилия, имя, отчество предпринимателя, его ИНН и код инспекции, куда подается заявление. Достоверность сведений подтверждается самим налогоплательщиком или его представителем путем подписания документа и проставления даты подписания.

- Листа А — в нем приводятся такие сведения:

- о патентах, выданных предпринимателю, как номер, дата выдачи и сумма к уплате. В данном листе могут приводиться сведения по нескольким патентам, если предприниматель применяет к ним вычет.

- код признака налогоплательщика: 1 — для работодателей, 2 — для «одиночек»;

- просуммированный налог к уплате по всем купленным патентам;

- итоговый размер взносов, пособий и иных платежей, которым правомерно уменьшается величина патента.

- Листа Б — в нем нужно проставить:

-

в стр. 110 - общую сумму уплаченных в рамках патентной системы страховых взносов и пособий.

-

в стр. 120 - общую сумму взносов и пособий, уменьшающую налог по патентам, в отношении которых подается уведомление;

-

в стр. 130 - общая сумма взносов и пособий, учтенная ранее;

-

в стр. 140 - сумма взносов и пособий, оставшаяся неучтенной.

-

Эксперты КонсультантПлюс подготовили заполненный образец уведомления налоговиков об уменьшении патента, который можно посмотреть в этом материале. Для просмотра оформите бесплатный демо-доступ к системе.

Итоги

Итак, можно ли уменьшить патент на страховые взносы? Да, предприниматели получили такое право с 2021 года. Суммы взносов ИП за себя и за своих работников, а также суммы больничных за первые три дня можно использовать в качестве вычета для расчета налога на ПСН. В 2023-2024 годах уменьшение патента на взносы ИП за себя производится независимо от их фактической уплаты. В целях информирования налоговых органов специально разработана форма уведомления об уменьшении стоимости патента на вычет.

040-36000

050-12000

110-49500

120-12000

140-37500

естественно страховые взносы спишут потом ,но баланс енс положительный.правильно ли заполнено уведомление

Предистория: в этом же 2023 году но 2-я месяцами ранее были одобрены уведомления о снижении стоимости патента за 2021 и 2022 года.

На ЕНС - отразились средства за 2-а года, т.е переплата.

В 2023 году мной на начало года уже была уплачена 1/3 часть стоимости патента 2023года. В июне оплачены по 1% - дополнительные взносы за 2021И 2022года.

Подаю уведомление о снижении стоимости патента за 2023 год на сумму страховых взносов за себя и соответственно на сумму дополнительных взносов 1% за 2021 и 2022 года, соответсвенно не оплачиваю обязательные страховые взносы, так как на счете уже отразилась перепата в сумме - большей, чем страховые взносы 2023 года.

В письме из налоговой - отказ к уменьшению стоимости патента, так как фактически обязательные взносы не были уплачены мной в 2023году. Правомерно ли. Не буду утверждать, но есть же письмо о снижении стоимости патента без фактической оплаты обязательных взносов. Это было разъяснение. Не смогла найти.

Первое уведомление (1/3 суммы) подавали в марте 2023г.

Заполнила Лист А стр. - 040 - 20426 руб

стр. - 050 - 11460

стр. - 060 - 0

Лист Б стр. 110 - 11 460

стр.120 - 11 460

стр.130 - 0

Сейчас делаю уведомление на оставшуюся сумму Лист А - стр - 040 - 61 278

стр. - 050 - 41 156 ( 34381,50+6774,50)

стр. - 060 - 11 460 (сумма из первого уведомления за 1 вк)

Лист Б - стр. 110 - 52 616

стр. 120 - 41 156

стр. 130 - 11 460

Подскажите, правильно ли заполнила второе уведомление ?

Общая сумма патента 61 278 руб

Налоги оплачены в 2023г. за ИП - 52 616 руб,

оплатили патент в марте - 8966 руб.

Если считать по году 61 278 - 52 616= 8662 руб оплата патента, так как мы в марте оплатили уже 8966 руб, получается пере плата патента - 304 руб.

Правильно ли я расписала?

Помогите разобраться, пожалуйста!

ИП на ПСН и УСН без сотрудников.

Выдан патент на год с ПВГД = 4.358.593 (налог - 261.516, уплачена 1/3)

Выручка по УСН за год 3.221.785 (налог 193.307 уплачен полностью)

Можно ли оставшиеся 2/3 налога по ПСН уменьшить на всю сумму уплаченных страховых взносов 118.646 (4.358.593+3.221.785-300.000)*1%+45.842 ?

Или налог по ПСН можно уменьшить только на фикс.взносы и 1% от ПВГД? Из какого дохода (ПСН или УСН) вычитаются 300 тыс.?

Чтобы рассчитать 1% при совмещении режимов, нужно сложить фактически полученный доход по УСН и потенциально возможный доход по патенту. Из этой суммы вычесть 300 тыс. Полученный результат умножить на 1%.

Вот меня смущает фраза до момента их фактической уплаты. У нас тоже ситуация что одна часть оплачена за патент, а вторая нет. и тоже стоит вопрос, я могу уменьшить сумму всего патента, или только неоплаченную

1 Патент 12864

2 Патент 58683

3 Патент 16416

4 Патент 30470

5 Патент 23744

Расчет: 142177(общая сумма патентов) - 45842, верно ?

Патент был взят на 2023г. В марте ИП оплатил 1/3 часть 13 200 руб., ничего не уменьшал, так как не оплатил страховые взносы. Подскажите, пожалуйста, как сейчас заполнять уведомление на уменьшение патента (интересуют строки 040, 050 и 120):

строка 040 - 39600 руб. (полная сумма патента) или 26400 руб.(остаток)?

строка 050 - 39600 руб. (так как сейчас в связи с изменениями не имеет значения, что в первом квартале мы не оплатили страховые взносы) или 26400 руб.?

строка 110 - 45842 руб.

строка 120 - 39600 руб. или 26400 руб.?

строка 140 - будет зависеть от заполнения строки 120.

В строке 050 указываете сумму взносов, на которую можете уменьшить патент, для Вас видимо это 39600

Строка 110 - верно

Строка 120 - 39600

Строка 140 - разница между уплаченными взносами и принимаемыми в уменьшение патента.

Получается, что сумма патента у Вас перекрылась взносами и платить его не надо. По-хорошему должна образоваться переплата (положительное сальдо на ЕНС) на уплаченные в 1-ом квартале 13200. Это надо будет проконтролировать.

Тот же вопрос по отношению к УСН

24.03.23 ЕНС был пополнен на 22000

03.04.23 начислен по расчету 1/3 ПСН 20423 (1/3 от годовой суммы патента)

30.06.23 - подал заявление о прекращении деятельности по ПСН. Итоговая сумма патента после перерасчета составила 30219

Страховые взносы не были уплачены.

Хочу зачесть всю сумму ПСН в счет взносов, для этого я должен:

1. Пополнить ЕНС на сумму 30219 (или больше)

2. Подать Заявление о распоряжении путем зачета положительного сальдо в счет страховых взносов на сумму 30219 (или больше)

3. Подать Уведомление об уменьшении налога по ПСН на сумму 30219.

4. После всех манипуляций останется положительное сальдо на ЕНС в размере 20423, на которое пишу заявление на возврат

Верна логика и последовательность необходимых действий?

ИП на патенте без сотрудников. Патент с 14.01.2022 по 31.12.2022 на сумму 54139. Оплачены фиксированные взносы на сумму 43211, на эту же сумму уменьшен патент. Остаток по патенту 10928 оплачен по сроку до 31.12.2022 на КБК по патенту. До 01.07.2023 необходимо оплатить 1% фикс.взносов в размере 6023 за 2022.

Можно ли уменьшить уплаченный остаток по патенту 10928 на сумму 6023?

Что для этого нужно сделать: подать заявление о зачете суммы налога с КБК по патенту в счет уплаты взноса 1% (КБК фикс.взноса 1%)? Нужно ли подавать уведомление на уменьшение патента в этом случае?

ИП без сотрудников, патент с 01.01.2022 по 31.12.2022, в размере 54 000 руб. Первый платеж 18000 руб до 01.04.22 оплачен. В первом уведомлении в стр.050 указала - 18000, в стр. 60 -прочерк, в стр. 110-18000, в стр. 120-18000, в стр. 130 и 140 -прочерк. Подскажите пожалуйста это правильно?

Патент с 25/01/22 по 25/12/22 . Ип без сотрудников. Оплатили все страховые взносы (43211) и первую часть стоимости патента (16521) , 24/11/22 подали заявление на уменьшение патента с целью не оплачивать вторую часть его стоимости (33041). Отказа не приходило , запросили сверку у фнс ,там в графе "уплачено в связи с применением ПСН" указано - 16521 ,и в следующей графе "уменьшено по декларации 29.11.22 " также указана сумма 16521 руб. Это может означать ,что фнс приняло наше заявление и можно не платить вторую часть патента? Где увидеть переплату? Возвращать ее мы не хотим, она нам пригодится в 2023 , но хочется точно знать , что по истечении срока уплаты второй части патента (25/12/22) нам не придут штрафные санкции за неоплату этой второй части.

ИП с наемными работниками.Патент с01.01.22 по 31.12.22.Сумма 16681 Заплатили за патент за 30.03.2022 =5560 Осталось 11121

В уведомлении на уменьшение полностью сумму указывать или только вторую часть( 11121)?

Ранее уведомление на уменьшение не подавалось

Заранее спасибо

Ситуация - клиент забыл оплатить взносы за 4 квартал 2021 года, и налоговики списали их со счета ИП уже в марте 2022.

у меня годовой патент. ИП без сотрудников.

хочу отправить уведомление. Первую часть оплатили (13200), с ней понятно - пишем на зачет, после определения переплаты.

Сумма патента 39600. Оплата ОМС и ОПС в 2022 году более суммы патента (43130т.р) так как погашали долги за 2021 год и выплатили ОМС за 2022 год

Ранее никаких уведомлений в 2022 году не подавалось, это первое.

Заполняю уведомление.

строка 040 - 39600

строка 050 -39600

строка 060 - 0

строка 110 - 39600

строка 120 - 39600

строка 130 - 0

строка 140 - 0

или я не понимаю что-то.

Заранее благодарю.

Излишне уплаченны налог по ПСН полежит зачету/ возврату в порядке, установленном ст. 78 НК РФ (абз. 11 п. 1.2 ст. 346.51 НК РФ).

В вашем случае можете оформит возврат, так как зачет проводят по суммам патента того года в котором уплачены взносы, либо зачесть в счет других налогов.

Второй платеж по патенту 25 913 р. хочу не оплачивать, а учесть через уменьшение и в счет ранее оплаченной первой части патента.

Несколько вопросов:

1)Правильно ли будет заполнение строчек в уведомлении на уменьшении патента:

в строчках я пишу суммы?:

040 - 38 869,

050 - 38 838,5

110- 38838,5

120 38838,5

В Строчке 140- пустая графа.

2) Разница между суммами патента и уплаченными взносами составляет 30,5 руб. за патент была оплачена ИП 01.06.2022 г. Получается, что за вторую часть патента ИП не производит ни каких оплат за патент. При оформлении заявления о возврате суммы излишне уплаченного налога я прошу вернуть сумму 12 925,5 руб.( из расчета 12 956 р -30,5 р. )?

Заранее спасибо!

По второму - да, у Вас образуется переплата, которую можно вернуть. Но у меня такое чувство, что вернуть ее раньше, чем наступит 31.12.2022 (у Вас же до этой даты действует патент?) у Вас не получится. Но этот момент лучше уточнить в налоговой инспекции.

Здравствуйте.

Патент выдан с 03.06.22 до конца года на сумму 34778р. до 01.09.22 внесено 11593.

Как быть сейчас в правильной последовательности действий?

Страховая и пенсионная общая сумма 36852р.не оплачена и

остаток по патенту 23185р .не оплачен. Как правильно вычислить необходимую сумму для оплаты?

Спасибо!

Какую сумму я должна указать в текущем году в уведомлении на уменьшение патента: 28200 или 75 рублей?

У ИП патент на сумму 54000 руб. ИП без работников. Срок действия патента 1 год. Страховые взносы уплачены на сумму 43211 рублей. Вопрос: Какую сумму ставить в строке 050 Листа А?

Если нет, то в строке 050 пишите всю сумму 43211.

Если уведомление уже подавалось Вами в этом году, то указываете разницу между общей суммой взносов, уплаченных за год, и той суммой, которую отразили по первому сроку уплаты.

ВЗНОСЫ ПФР 10750 ПАТЕНТ ГАСИТСЯ ПОЛНОСТЬЮ ПОТОМ ПИШУ

В ДЕКАБРЕ ЗАЯВЛЕНИЕ ОБ УМЕНЬШЕНИИ ПАТЕНТА НА СУММУ 10750

ВОПРОС МОЖНО ЛИ ПИСАТЬ ЗАЯВЛЕНИЕ НА УМЕНЬШЕНИИ ПАТЕНТА

ОДИН РАЗ ВМЕСТО ДВУХ

Патент открыт 08.06.22 (209 дней) сумма уплаты за него 17 178.

-первая оплата до 05.09. - 5 726,0р

я заплатила 6000 за пенс страх. и подала уведомление об уменьш суммы.

в строчках я пишу:

040 - 17 178,

050 - 6 000.

-вторая оплата до 31.12. - 11 452,0р

Вопрос: что мне написать в строчках 040 и 050 при подаче второго уведомл???

у меня есть несколько вариантов

1) 040-17 178

050 -17 178

2) 040-17 178

050 - 11 178

3) 040- 11 452

050- 11 178

050 - 11 178

1 патент 82896

2 патент 373032

Оплачено страховых взносов за сотрудников 197580,97

1% за 2021год 57608,67

Правильно я понимаю 455928(весь патент)-298400,64 (взносы все оплаченные)

остаток 227964(455928:50%) надо оплатить .

Верно???

Здравствуйте! Да, вы как ИП на ПСН с наемными работниками можете уменьшить налог при ПСН на фактически уплаченные страховых взносов за своих работников, а также за себя. При этом общая сумма уменьшения не должна превышать 50% суммы налога, исчисленного за налоговый период.

То есть уменьшить налог вы сможете на 227 964 руб. страховых взносов (это 50% от 455 928 руб.). Взносы у вас оплачены на сумму 298400,64 руб. (то есть с учетом ограничения вы не на всю сумму страховых взносов сделаете уменьшение). Поэтому перечислить вам нужно будет 227 964 руб.

"Если сейчас внесу аванс по взносам, то смогу перекрыть сумму приобретенного патента так ведь?если оплачу до конца года страховые взносы могу ли я уменьшить сумму патента на следующий год на сумму этих уплаченных взносов?" - Да.

Заявление на покупку патента подают за 10 рабочих дней до начала применения.

"Могу ли я вернуть средства уплаченные за третий квартал?" - сложно сказать, так как до 25.08.2022 вы еще были на УСН.

- в размере одной трети суммы налога в срок не позднее девяноста календарных дней после начала действия патента;

- в размере двух третей суммы налога в срок не позднее срока окончания действия патента.

В соответствии с абз. 7 п. 1.2 указанной статьи Вы вправе уменьшить на лог на полную сумму уплаченных взносов.

гл. 26.5 не содержит никаких ограничений в части применения вычета на сумму страховых взносов. Поэтому вы можете подать уведомление на уменьшение налога по ПСН на полную сумму взносов.

Строка 040~28800

Строка 050~28800

Строка 110~29358

Строка 120~28800

Строка 140~558

Отказа не последовало сказали, что первый взнос 9600 р зачли. Правильно ли я оформил Уведомление и как узнать о за чтении остальной суммы, можно ли разницу 558 р вычесть из УСН в конце годе? Нужно ли подавать ещё раз уведомление на остальную сумму?

В феврале 2021 г. подали уведомление об уменьшении суммы патента на 100% (на сумму уплаченных страховых взносов) (патент выдан на год с 01.01.2021 по 31.12.2021 гг.), так как ИП осуществлял деятельность без работников. ИФНС было вынесено положительное решение и проведено уменьшение суммы налога на 100%. Индивидуальным предпринимателем 25.05.2021 г. был заключен трудовой договор.

Вопрос: Так как при наличии наемных работников сумма налога уменьшается на 50%, как в данном случае быть с уменьшенной суммой налога на 100%? Уменьшается ли налог на 50% за весь год действия патента или пропорционально с даты заключения договора?

Так уменьшать патент на страховые взносы уже можно было с 2021 года? Можно сейчас подать уведомления за 2021-2022г.г.?

на 50% или полностью на всю сумму фиксированных взносов и 1% ???. Всё уплачено вовремя.

После оплаты страховых взносов я могу ли вернуть 1/3 оплаченного патента, и потом уменьшить 2/3 на сумму страховых взнов?

Нужно написать 2 заявления ? Одно на вычет а второе на уменьшение?

Подобные вопросы ниже уже были заданы, но всё же хотел уточнить для своего случая.

Я ип без работников. Стоимость моего патента 47520 руб.

Могу ли я сейчас в начале года разом оплатить все фиксированные страховые взносы за себя, а так же страховые возносы 1% от превышения 300 тыс. за 2022 год? После чего подать уведомление о полном уменьшении стоимости патента на сумму страховых взносов. Итоговая сумма всех страховых взносов в моем случае выходит 48131 руб.

ИП без работников взял патент на сумму 7140 р на весь 2021 год.

В 1 кв оплатил фиксированные взносы на сумму 1/3 части патента - 2380 р, подал уведомление в ФНС и уменьшил сумму патента на 100 % уплаченными взносами.

В мае взял одного работника, заявление на замену патента в налоговую не подавал (сумма патента бы даже уменьшилась), с мая по декабрь страховые взносы за себя и работника оплачивал.

Вопрос:

1. при подаче уведомления в ФНС по истечении года, патент уменьшается на 50% на взносы за весь налоговый период (с января по декабрь, в т.ч. пересчитывается 1 кв, хотя работник принят в мае), т.е.:

патент к уплате: 7140 р – 3570 р (уменьшение на 50% на взносы) = 3570 р

2. или патент рассчитывается:

с января по апрель уменьшается на 100 % на сумму взносов, как ИП без работников,

7140 р / 365 дн * 120 дн (31 янв + 28 фев + 31 мар +30 апр) = 2347 р сумма патента без работников, уменьшается взносами на 100%

оставшаяся часть патента (с мая по декабрь, как ИП работодатель), к доплате:

7140р - 2347р = 4793 р

4793 р - 2396 р (50 % уплачен взносов) = 2397 р

Спасибо

Спасибо.

Совмещаю УСН с патентом. Патент с 01.09.21 по 31.12.21. Страховые взносы за себя по патенту - 2739 руб. Сумма патента - 2005 руб. Все уплачено до 31.12.21 г. Подаю уведомление на уменьшение суммы патента на сумму стр. взносов по п. 1.2 ст. 346.51 НК РФ. Помогите заполнить лист Б стр. 110. Я должна в нее поставить 2739 или 2005 и, соответственно в стр. 140 должен быть 0 или сумма 734??? Спасибо.

По второму вопросу ответ зависит от того, какую сумму потенциального дохода Вам насчитали, она указана в уведомлении. Если она превышает 300 тыс., то 1% с суммы превышения платить надо (п. 1 ст. 430 и подп. 5 п. 9 ст. 430 НК РФ). Если не превышает, то не надо.

ИП без сотрудников. Стоимость патента 16 т.р. на весь 2022 год (5 т.р. надо оплатить в первый квартал, 11 т.р. до конца года)

Можно ли в первом квартале оплатить страховые взносы на сумму 16 т.р. и погасить полностью весь патент и как это сделать?

Патент выдан на срок 07.06.2021-31.12.2021 г., сумма 17 тыс руб.

Страховые взносы ИП без работников 21 тыс оплачена в конце декабря.

Подать уведомление не успели на уменьшение. В 2022 году можем ли подать уведомление о возврате переплаты по Паненту ? 17 тыс налоговая должна вернуть?

Платежи за патент за 2021 уплачены полностью. Могу ли я подать уведомление об уменьшении в 2022 и вернуть эту стоимость или обязательно сделать это до конца 2021?

Если же вы уже уплатили патент с учетом уменьшения, то Вам нужно подать уведомление до конца 2021 года. Иначе будет зачтена недоимка, в этом случае целесообразно подать уведомление не менее чем за месяц.

Помогите, пожалуйста, с заполнением новой формы уведомления на уменьшение стоимости патента. ИП без сотрудников. Страховые взносы за себя оплачивались ежемесячно равными частями, и на данный момент полностью уплачены. У меня патент сроком с 01.01.2021г. по 31.12.2021г. общей стоимостью 19080. 1/3 суммы к оплате до 31.03.2021г. в размере 6360 руб., 2/3 суммы к оплате до 31.12.2021г. в размере 12720 руб. 30.03.2021г. было подано заявление на уменьшение 1/3 стоимости патента - отказа не приходило. 18.12.2021г. было подано уведомление на уменьшение 2/3 стоимости патента, но по старой форме - естественно, придёт отказ. В новой форме не могу разобраться, где и какие суммы мне указывать с условиями, что я описала выше.

Строка 040 - 19080,

строка 050 - 12720,

строка 060 - 6360 (Вы же полностью уменьшили первую треть, так?),

строка 110 - уплаченная за год сумма взносов,

строка 120 - 12720,

строка 130 - 6360,

строка 140 - разница между строкой 110 и суммой строк 120 и 130.

Не утверждаю, что это абсолютно верно. Возможно, что-то Вам нужно уточнить со своими инспекторами

В течении 1 квартала 2021 патент в сумме 29589 оплачен в срок полностью, оплачено страховых взносов на сумму 5716 руб.

В течении 2 квартала 2021 патент в сумме 31129 оплачен в срок полностью, страховые взносы не были оплачены

В течении 3 квартала 2021 патент в сумме 26501 оплачен в срок полностью, оплачено страховых взносов на сумму 20963.

На 4 квартал 2021 патент составляет сумму 26501 (еще не оплачен), оплачено страховых взносов на сумму 14592.

Уменьшением решили воспользоваться только в декабре 2021 года. В 3 и 4 кварталах 2021 года есть работник. В 1 квартале поставили на уменьшение патента сумму 5617, во 2 квартале поставили на уменьшение патента сумму 0, в 3 квартале поставили на уменьшение патента сумму 13250, в 4 квартале поставили на уменьшение патента сумму 13250. Уменьшение принято налоговой без возражений. ВОПРОС: Нужно ли оплачивать сумму патента 13250 в 4 квартале? Если до уменьшения в других кварталах патент оплачен полностью.

страховые взносы уплачены полностью.

Что делать?

Могу ли я сейчас подать одно уведомление об уменьшении налога сразу за весь год и не платить налог?

Как быть с пенями?

что нужно в лист А- стр.50 - писать снова стоимость патента, если у меня нет сотрудников? строка 60 - надо что-то писать? лист Б- строка 110 - это страховые уплаченные взносы (в моем случае это 40874 руб)??? ну и не поняла стр.120 и 130 ( получается в обои надо внести с листа А- строку 050)...

еще в октябре я подала заявление на уменьшение патента, но ни где не отразмла свои фиксированные взносы ( 40874 руб) . почему то- во всех графах 040, 050, 110, и 120 - поставила сумму патента 19200.

чувствую, что где-то сделала ошибку...отказа из налоговой не было.

пропорционально доходам, когда есть сотрудники и там и там, и только на 50%?

Я в уведомление за пол года указала сумму вычета патента за год т. к. позволяет сумма страховых взносов уменьшить сразу, не нужно ли подавать повторное уведомления в декабре если в первом уведомления указана не 1/1, а сразу общая сумма?

1) уплачиваем взносы;

2) подаем заявление на уменьшение патента на сумму страховых взносов;

3) уплачиваем патент.

Если Вы не подали заявления до уплаты взносов, то оснований для уменьшения патента нет. И вот этот момент мне не совсем понятен, можно ли сдать это заявление уже после уплаты патента. Ведь только в этом случае у Вас образуется переплата. Хорошо бы этот вопрос уточнить у самих налоговиков. Если Вам разрешат сдать такое заявление после уплаты патента до конца года, то возможно на вашем лицевом счете и образуется переплата, которую потом можно будет вернуть или зачесть.

Просто уже подала, но пришел отказ. При обращении в налоговую, сотрудники проверяли в л\к, устно сказали - считайте, что отказа не было. Меня это смущает. Планирую подождать, если спишут в январе 22 года весь налог, снова подать уведомление.

У ИП были работники, в августе их уволили. Когда оплачивали 1/3, то применили вычет в 50%

Подскажите, пожалуйста, как правильно подать уведомление на уменьшение патента?

50% от 2/3 или уменьшение на страховые фиксированные взносы ИП?

там пояснили что через месяц в личном кабинете налогоплательщика ИП будет отображено уменьшение или отказ. Идет уже второй месяц, но в личном кабинете ничего нет.

Я так понимаю, что это уменьшение должно быть отображено в карточке налогоплательщика.

Подскажите где в личном кабинете ИП это увидеть.

По почте на адрес ИП то же ничего не приходило.

1) оплата взносов как ЕНП с подачей распоряжения на зачет;

2) оплата взносов в 1 квартале на КБК взносов и статусом платежки 02. В этом случае распоряжение на зачет вроде как не понадобится. Образец смотрите здесь

Уведомление на уменьшение патента подаете в любом случае.

Вопрос по Примеру 1: Может ли ИП без сотрудников, уменьшить ещё сумму патента на сумму оплаченных в течение этого же года взносов на ОПС, уплачиваемых ИП за себя с суммы превышения доходов над величиной в 300 тыс. руб.? т.е. 60 000 – 32 448 – 8426 = 19 126 руб. - (1% свыше 300 тыс. руб.). Или только на сумму страхового года (40 874 руб.)?