Бланк счета-фактуры 2020-2021 годов: как менялась форма

В настоящее время акутальным является бланк счета-фактуры, утв. Постановлением Правительства РФ от 26.12.2011 № 1137 в редакции постановления Правительства РФ от 02.04.2021 № 534, действующей с 01.07.2021.

Обновление бланка вызвано внедрением системы прослеживаемости товаров. Использовать новый бланк обязаны все налогоплательщики, даже в случае, если товары не включены в систему прослеживаемости. Подробнее об изменениях, внесенных в счет-фактуру, мы рассказали здесь.

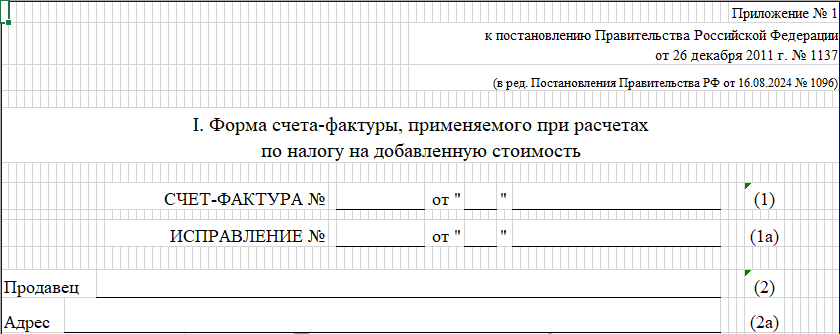

Скачать новый бланк счета-фактуры можно кликнув по картинке ниже:

Бланк счета-фактуры

Бланк счета-фактуры

Эксперты КонсультантПлюс подготовили пошаговую инструкцию по оформлению каждой строки обновленного счета-фактуры. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Путеводитель. Это бесплатно.

Повышение ставки налога с 18 до 20% на форме счета-фактуры не сказалось, так как ставка не "зашита" в бланк, а указывается при его заполнении.

Подробнее см. здесь.

Таким образом, сейчас счетами-фактурами старого образца можно считать бланки, действовавшие:

- до 30.06.2021 - в редакции от 19.08.2017;

- до 01.07.2017 — в редакции от 29.11.2014;

- с 01.07.2017 по 30.09.2017 — в редакции от 25.05.2017.

Поправки в НК РФ предусматривают, что при реализации прослеживаемых товаров счета-фактуры, в том числе корректировочные, нужно выставлять в электронной форме.

Порядок выставления и получения счетов-фактур в электронном виде подробно описан в готовом решении от «КонсультантПлюс». Получите пробный доступ к системе бесплатно и переходите в материал.

Напомним, что предыдущие изменения, потребовавшие корректировки бланка счета-фактуры старой формы, были вызваны обновлением перечня обязательных реквизитов, приведенных в ст. 169 НК РФ:

- с 01.07.2017 над основной таблицей появилась дополнительная строка для указания данных госконтракта (договора, соглашения);

- с 01.10.2017 в основную таблицу добавлена новая графа «Код вида товара», изменено название графы «Номер таможенной декларации» путем добавления определения «регистрационный» к слову «номер»; в поле, отведенном для подписей, появилось указание на возможность подписания уполномоченным лицом вместо ИП.

Но если составителю нет необходимости вносить указанные данные в оформляемый документ, можно ли ему использовать старую форму счета-фактуры при оформлении отгрузки? Какими будут последствия принятия такого документа для получателя и можно ли принимать по счетам-фактурам старого образца НДС к вычету? Ответы на эти вопросы вытекают из того значения, которое счет-фактура имеет среди остальных документов, используемых налогоплательщиком.

О том, что в последнее время изменено в правилах оформления книг покупок и продаж, читайте в статьях:

- «Пример заполнения книги продаж в 2021 году (скачать бланк, образец)»;

- «Какие основные правила заполнения и ведения книги покупок в 2021 годах?».

Роль счета-фактуры среди принимаемых к учету документов

Большая часть применяемых в учете документов относится к числу первичных учетных, в большинстве своем имеющих установленные формы, но допускающих замену этих форм бланками иной формы, отвечающими лишь одному требованию — наличию обязательных реквизитов. Применимо ли это правило к счетам-фактурам? Если да, то счет-фактура старого образца может быть действительным. Достаточно закрепить это во внутреннем нормативном акте.

Однако счет-фактуру не следует отождествлять с первичным учетным бухгалтерским документом, несмотря на существование и для него перечня обязательных реквизитов, поскольку:

- Он в отличие от первичного документа не фиксирует факты хозяйственной деятельности, а только дает право на принятие налога к вычету (п. 1 ст. 169 НК РФ). Причем право это используется не всегда.

- Если для первичного документа применяемую форму налогоплательщику можно выбрать самому (п. 4 ст. 9 закона «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ), то форма счета-фактуры устанавливается законодательно (п. 8 ст. 169 НК РФ). При этом НК РФ не запрещает вносить в счет-фактуру дополнительные реквизиты (п. 2 ст. 169 НК РФ).

- Налоговый кодекс четко различает эти документы, когда определяет виды грубых нарушений, влекущих за собой ответственность по ст. 120 НК РФ.

Таким образом, самостоятельно установить возможность использования бланка счета-фактуры старого образца нельзя.

Можно ли применять старую форму счета-фактуры продавцам?

После внесения изменений в законодательно устанавливаемую форму документа старые бланки становятся недействительными. Поэтому выставить счет-фактуру старого образца - онлайн или на бумаге - продавец уже не может. А в случае ошибочного выставления документа по старой форме его следует исправить.

ВНИМАНИЕ! Старую форму счета-фактуры нужно использовать для внесения исправлений в первоначальный документ (письмо ФНС от 07.06.2018 № СД-3-3/3806@). Поэтому при составлении исправленного счета-фактуры или получении такого от продавца обращайте внимание на то, за какой период он подготовлен.

В шапке исправленного документа, созданного на новом бланке, будут присутствовать указания:

- на номер и дату исправления;

- номер и дату исправляемого документа.

Прочая внесенная информация останется такой же, как в исходном (сформированном на старом бланке) документе. Новые для бланка реквизиты в случае отсутствия данных для их внесения останутся незаполненными или будут отмечены прочерком.

Будут ли проблемы с принятием вычета по старым счетам-фактурам у покупателей?

Ситуация не такая однозначная, как может показаться. С одной стороны, недействующий бланк счета-фактуры применять нельзя. С другой — НК РФ четко и исчерпывающе устанавливает основания, по которым вычет по НДС не может быть принят: это отсутствие в документе реквизитов, перечисленных в пп. 5, 5.1 и 6 ст. 169 НК РФ. При этом п. 2 ст. 169 НК РФ не ставит препятствий для принятия вычета по счету-фактуре, который содержит несущественные дефекты, не мешающие идентифицировать:

- продавца;

- покупателя;

- наименование и стоимость отпущенных товаров (работ, услуг);

- сумму и ставку НДС.

Данная норма появилась в НК РФ как отражение позиции Конституционного суда РФ (определение от 15.02.2005 № 93-О). Суд разъяснил, что НК РФ не запрещает принимать к вычету НДС, если налоговому органу представлены все необходимые сведения и документы для проведения налогового контроля.

Таким образом, если отсутствие информации, предусмотренной новыми графами и строками счета-фактуры, не помешает идентифицировать перечисленные выше сведения, есть надежда, что налоговики не откажут в вычете по старым бланкам. Но, конечно, лучше не испытывать судьбу и получить от поставщика верный документ.

О том, какие ошибки в заполнении счета-фактуры ФНС считает некритичными для вычета НДС, смотрите здесь.

А посчитают ли они критичными незаполнение (или неверное оформление) добавившихся реквизитов нового бланка, покажет время.

Возможная ответственность за выданный счет-фактуру старого образца

Использование документа старого образца налоговиками может быть приравнено к отсутствию этого документа. Поэтому и для продавца, и для покупателя существует риск привлечения к налоговой ответственности по ст. 120 НК РФ, расценивающей отсутствие счетов-фактур как грубое нарушение правил, установленных для учета объекта обложения налогом. Штраф может составить либо 10 000 руб. (если нарушения относятся к 1 налоговому периоду), либо 30 000 руб. (если речь идет о нескольких налоговых периодах).

Подробнее о применении ст. 120 НК РФ читайте в этом материале.

Более серьезной ситуация окажется для покупателя, поскольку по формальному признаку использования несоответствующей законодательству формы счета-фактуры ему могут отказать в вычете. Можно попробовать оспорить такой отказ через суд, если у продавца отсутствует необходимость в заполнении новых реквизитов. Но это приведет не только к неоправданным потерям времени и средств, но и к непредсказуемому результату.

Итоги

Форма счета-фактуры устанавливается законодательно. Ее изменение означает прекращение действия старого бланка, поэтому применять следует только действительную для соответствующего периода форму. Неприменение этого правила чревато последствиями в виде штрафа как для продавца, так и для покупателя. Кроме того, у покупателя возникает риск непринятия налога к вычету.

Они пишут,что печатный документ- это всего лишь визуализация пользователю, но ведь этот документ сохраняется и в эл.виде для возможного предоставления в ИФНС.

Вот их обоснование:

"Постановление Правительства РФ от 2 апреля 2021 г. N 534 внесло изменения в печатную форму счета-фактуры, т.е. визуальное отображение необходимых полей документа, применяемой при документообороте на бумаге. Важно понимать, что печатная форма электронного документа — это не юридически значимый документ, а всего лишь его визуализация, чтобы пользователям было удобно с ним работать. Приказы ФНС, которые утверждают форматы электронных документов, не содержат требований к их визуализации. Это значит, что оператор может визуализировать документ по своему усмотрению.

Форматы электронных УПД и УКД утверждены Приказом ФНС России от 19.12.2018 № ММВ-7-15/820@ и Приказом ФНС от 13.04.2016 № ММВ-7-15/189@, Приказом ФНС РФ от 12.10.2020 N ЕД-7-26/736@, соответственно. Сервис ЭДО передает УПД и УКД в соответствии с требованиями данных приказов. Формат электронного документа описывает требования к XML файлам при передаче по телекоммуникационным каналам связи."

Исходя из вышеизложенного, а также по причине скорого закрытия сервиса ЭДО, доработка печатных форм УПД и УКД не планируется.

Что делать в такой ситуации, соглашаться или не принимать?