Кто обязан формировать декларацию с 5%-ной ставкой НДС

Заполнить и сдать декларацию по НДС в 2026 году нужно не только общережимникам, но и спецрежимникам на УСН, не подпавшим под автоматическое освобождение от НДС. Последние, в свою очередь, получили порцию послаблений от законодателей в виде сниженных значений налоговых ставок по налогу на добавленную стоимость — 5% и 7%, которые можно применять при определенных суммах доходов:

- 5% — свыше лимита, дающего освобождение, до 250 млн рублей;

- 7% — свыше 250 млн до 450 млн рублей.

Данные лимиты индексируются на коэффициент-дефлятор и в 2026 году (с учетом коэффициента 1,090) равны 272,5 млн и 490,5 млн руб. соответственно.

ВАЖНО! Компании и предприниматели с доходами, укладывающимися в лимит, не несут обязанности по уплате НДС до тех пор, пока указанная величина не будет достигнута (ст. 145 НК РФ). Эта норма касается и вновь созданных хозсубъектов. Отчитываться по налогу лицам на автоосвобождении не нужно.

Подробности о получении и применении автоматического освобождения можно изучить здесь.

Субъекты на общем режиме налогообложения претендовать на применение пониженных ставок не вправе. Они продолжат формировать отчетность по прежним правилам, т. е. с использованием ставок 0% (по определенным операциям), 10% (по реализации определенных товаров и услуг), 22% (до 01.01.2026 20%) в общих случаях.

О том, как заполнять декларацию по общепринятой ставке, мы давали рекомендации в этой статье.

Дальше поговорим о том, как как заполнить декларацию по НДС с 5%-ным значением ставки.

Какую использовать форму

За налоговые периоды с 2026 года декларацию по НДС нужно оформлять по обновленной форме, утв. приказом ФНС от 05.11.2024 № ЕД-7-3/989@ в ред. приказа ФНС от 18.12.2025 № ЕД-7-3/1227@.

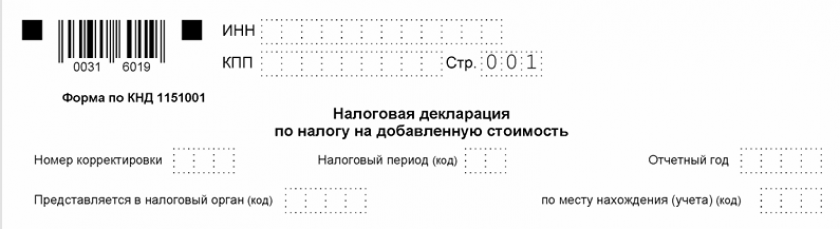

Скачайте бланк бесплатно, кликнув по картинке ниже:

Бланк декларации по НДС за 1 квартал 2026 года

Бланк декларации по НДС за 1 квартал 2026 года

Путеводитель от «КонсультантПлюс» поможет разобраться со всеми особенностями составления и сдачи декларации по НДС. Чтобы ничего не пропустить и всегда оставаться в курсе происходящих изменений, зарегистрируйтесь с помощью демо-доступа в системе на бесплатной основе. Если вы хотите иметь полный постоянный доступ к системе, запросите ее расценки.

Общие принципы заполнения декларации по НДС 5%

Заполнение декларации по НДС 5% при УСН происходит по тем же принципам, что и заполнение декларации по всем остальным налоговым ставкам. В общих случаях упрощенцам предстоит формировать отчет, включающий титульный лист и разделы 1, 3, 8 и 9.

Титульный лист

Оформление титульника обычно не создает трудностей, ведь его форма схожа с большинством налоговых деклараций. В нем отражается информация о налогоплательщике, налоговой инспекции, куда представляется декларация, а также налоговом периоде и годе, за который она сдается.

Раздел 1

Здесь показывается размер налога к перечислению или к возмещению. Эта сумма попадает в раздел 1 из раздела 3. Помимо величины налога, указываются соответствующие ОКТМО и КБК.

Раздел 3

Раздел 3 представляет собой непосредственно расчет налога. В процессе расчета приводятся данные по начисленному налогу и вычетах. УСН-плательщикам, избравшим ставку 5%, следует обратить внимание на следующее:

- Стоимость отгрузок и прочих операций без НДС, формирующих налоговую базу, показывается в строке 022, графа 3. Рассчитанный с нее налог отражается в этой же строке, графа 5. Сама ставка налога — 5% — указана в графе 4.

- Полученные от поставщиков авансы вносятся в строку 070, графа 3. Здесь для вычислений используется уже расчетная ставка 5/105. Исчисленный налог по этой ставке заносится в графу 5 строки 070.

- В качестве вычета по строке 170 могут фигурировать суммы налога с полученных авансов после реализации товаров в счет этих авансов. При этом нужно понимать, что авансовый НДС ранее перечислялся в госбюджет.

- Раздел завершается итоговой суммой к перечислению по строке 200 или к возмещению по строке 210.

Разделы 8 и 9

В разделах 8 и 9 отражаются сведения из книги продаж и покупки. Первая ведется в обязательном порядке всеми налогоплательщиками, занимающимися расчетом НДС. Вторая необязательна для упрощенцев, выбравших работу со спецставками 5% и 7%, однако и она может потребоваться, если после отгрузки заявляется вычет НДС с поступившей от покупателей предоплаты или корректируется отгрузка в сторону уменьшения.

Оформлять и сдавать остальные разделы декларации НДС при УСН с 5%-ной ставкой нужно лишь тогда, когда осуществляются операции, являющиеся основанием для их заполнения.

Посмотреть полностью сформированную декларацию по НДС для упрощенцев, исчисляющих налог по одной из минимальных ставок 5%, можно в статье от экспертов «КонсультантПлюс». Если у вас еще нет доступа к системе, оформите пробный — это бесплатно.

В следующем разделе рассказываем, как сдавать декларацию НДС 5%.

Способ и сроки подачи

Все плательщики НДС могут сдать декларацию единственно возможным способом — в электронной форме по ТКС. Это правило в 2026 году касается и упрощенцев. Если спецрежимник, исчисляющий НДС, решит отчитаться на бумажном носителе, то это приведет к тому, что налоговики посчитают отчет не сданным в соответствии с абз. 4 п. 5 ст. 174 НК РФ.

Однако существуют категории лиц, которые вправе сформировать НДС-декларацию на бумаге. О них мы писали в отдельной статье.

Отправка декларации, в том числе декларации по НДС 5%, происходит в сроки, регламентированные Налоговым кодексом: до 25-го числа месяца по завершении отчетного квартала. То есть с составлением и отправкой НДС-отчетности нужно уложиться:

- до 26.01.2026 — за 4 квартал 2025 года (перенос с воскресенья, 25.01.2026).

- до 27.04.2026 — за 1 квартал 2026 года (перенос с субботы 25.04.2026);

- до 27.07.2026 — за 2 квартал 2026 года (перенос с субботы 25.07.2026);

- до 26.10.2026 — за 3 квартал 2026 года (перенос с воскресенья, 25.10.2026).

Нарушать установленные сроки крайне не рекомендуется, поскольку подобное нарушение обязательно приведет к штрафам.

О санкциях за просрочку сдачи узнайте отсюда.

Итоги

Мы выяснили, что части упрощенцев в 2026 году требуется платить НДС, а также формировать и сдавать декларацию по НДС. Однако для них предусмотрены определенные льготы в виде более низких налоговых ставок НДС 5% и 7%. В статье мы отдельно остановились на нюансах заполнения декларации теми субъектами, кто решил работать со ставкой 5%. Что же касается порядка и сроков сдачи, то они едины для всех — и упрощенцев, и общережимников. Дополнительных послаблений законодатели не вводили.

ИП , УСН 6%, аренда комнат для проживания (хостел), НДС 5%.

Первый год сдаю НДС. Казалось все просто. Продажи квартала, плюс авансы переходящие на следующий квартал ,минус авансы отраженные в прошлом квартале. Прилетело такое Требование "Если налогоплательщик применяет специальный налоговый режим - упрощенная система

налогообложения, и по графе 3 строки 070 Раздела 2 код операции 1011715 не отражен, то Сумма

Раздел 8 строка 180 графа 3 = 0 и Раздел 8 строка 190 графа 3 на последней странице Раздела 8 = 0"

Подскажите, пожалуйста, что искать. Написали "установлено несоответствие контрольного соотношения. НК РФ ст.171, 172. Необоснованные налоговые вычеты 23 193,32 руб.