Почему на спецрежиме понадобится декларация по НДС в 2025 году

До 31 декабря 2024 года упрощенцы не признавались плательщиками НДС в соответствии с п. 2 ст. 346.11 НК РФ. Однако с начала 2025 года из Налогового кодекса эта норма удалена, а плательщики УСН теперь обязаны начислять НДС и платить его в бюджет. В связи с этим у них появилась и обязанность ежеквартально представлять в налоговые органы декларацию по НДС. Срок представления аналогичен тому, что установлен для общего режима, — до 25-го числа месяца, следующего за отчетным кварталом.

ОБРАТИТЕ ВНИМАНИЕ! Организации и ИП с небольшими доходами могут освободиться от НДС по ст. 145 НК РФ. Это же положение касается и вновь созданных хозяйствующих субъектов. Освобожденные по ст. 145 НК РФ декларацию по НДС не представляют. Подробнее о том, как получить автоматическое освобождение, читайте здесь.

Многие организации и предприниматели на упрощенке впервые столкнутся с заполнением декларации по НДС. Наверняка для большей части это окажется очень сложной процедурой. Однако деваться некуда, закон принят, и наша задача состоит в том, чтобы помочь таким субъектам поближе познакомиться с этой формой налоговой отчетности и понять, как происходит ее оформление.

Новая декларация по НДС: какие изменения для УСН

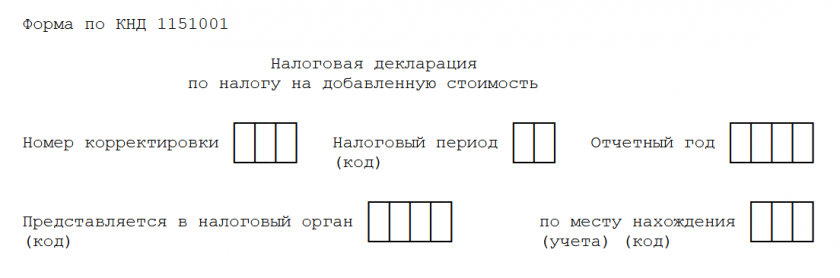

Новый бланк декларации по НДС утвержден Приказом ФНС России от 05.11.2024 № ЕД-7-3/989@. Вы можете скачать бланк декларации по НДС, а также образцы его заполнения бесплатно, кликнув по картинке ниже:

Бланк декларации по НДС в 2025 году

Бланк декларации по НДС в 2025 году

Если последуют дополнительные редакции указанного приказа, мы обязательно учтем их в дальнейшем при актуализации статьи.

О том, какие новшества появились в 2025 году в части налоговых отчетных форм и налогообложения в целом, узнайте из Типовой ситуации от справочно-правовой системы «КонсультантПлюс». Для знакомства с материалом получите демо-доступ, это бесплатно. Если вы хотите получить полный постоянный доступ к системе, запросите ее расценки.

Основные изменения связаны, конечно же, с введением для упрощенцев новых значений ставок по НДС — 5% и 7%. Вместе с ними, соответственно, добавляются и новые значения для расчетных ставок: 5/105 и 7/107. Все новые значения ставок нашли отражение в разделе 3:

А также в разделе 9 (включая приложение 1 к разделу 9):

Особенности работы с пониженными ставками НДС на УСН мы разъясняли в этом материале.

Какие разделы декларации по НДС будут сдавать упрощенцы

Декларация по НДС — объемная, всего она насчитывает 12 разделов, некоторые из которых имеют дополнительные приложения. Но все их включать в состав сдаваемой формы не нужно.

В общих случаях отчет комплектуется из титульного листа, разделов 1, 3, 8 и 9.

Титульный лист стандартен для всех налоговых отчетов. В нем указываются сведения об организации или предпринимателе, налоговом органе, куда предоставляется декларация, а также налоговом периоде и годе, за который она формируется.

Раздел 1 — здесь отражается сумма налога, которая должна быть перечислена в бюджет за налоговый период, либо возмещена из бюджета, а также соответствующие ОКТМО и КБК. Отраженная сумма переносится сюда из раздела 3. При необходимости раздел 1 заполняется информацией о заявительном порядке возмещения налога, договорах инвестиционного товарищества и соглашениях о защите и поощрении капиталовложений, и соответствующих суммах налога к уплате или возмещению. Но зачастую к упрощенцам такая информация отношения не имеет.

Раздел 3 представляет собой непосредственно расчет налога. Здесь приводятся показатели по начисленному налогу и вычетах, которые заявляет налогоплательщик на УСН. Итогом данного раздела становится сумма к уплате либо к возмещению из бюджета.

Раздел 8 и 9 — это сведения из книги покупки и продаж. Отметим, что книгу продаж обязаны вести все упрощенцы, исчисляющие НДС к уплате. Книга покупок же требуется далеко не всем. Те, кто выбрал для расчета пониженные ставки, вычеты по НДС заявить не могут. Однако книга покупок им может понадобиться при работе с авансами, когда после отгрузки продукции нужно будет заявить к вычету НДС с предоплаты от покупателей, если ранее с нее налог был начислен к уплате. Те упрощенцы, которые решили использовать в расчетах стандартные ставки 20% и 10% могут заявлять вычеты по НДС в полном объеме по входящим счетам-фактурам.

Все остальные разделы с приложениями включаются в декларацию лишь по мере надобности.

Раздел 2 понадобится при исполнении налогоплательщиком обязанностей налогового агента. Упрощенцы могут выступать в таком качестве, например, при аренде федерального или муниципального имущества.

Разделы 4, 5, 6 связаны с применением нулевой ставки по НДС. Это экспортные операции, международные перевозки, гостиничный и туристический бизнес.

Когда упрощенцы вправе, а когда не вправе применять нулевую ставку НДС, читайте в этой статье.

Раздел 7 заполняют те, кто освободился от НДС по ст. 149 НК РФ. Этот раздел может понадобиться, к примеру, тем упрощенцам, кто работает в сфере общепита.

Об этом мы писали здесь.

Раздел 10 и 11 — это сведения из журналов выставленных и полученных счетов-фактур. Формируются такие сведения и направляются в налоговую инспекцию лицами, занимающимися посреднической деятельностью (посредники, агенты, комиссионеры и пр.). Достаточно большой процент указанных лиц выбирают для себя именно упрощенную систему налогообложения.

Раздел 12 предназначен для лиц, которые, не являясь плательщиками НДС или будучи освобожденным от НДС, выставляют счета-фактуры в адрес своих партнеров с выделенной суммой налога. То есть если упрощенец получил по итогам 2024 года автоматическое освобождение от НДС, но выставит в 2025 году своему покупателю счет-фактуру с НДС, он должен проинформировать об этом налоговиков и заплатить выделенную в документе сумму в бюджет. Естественно, без права заявления вычетов.

Как правильно заполнить раздел 12 налоговой декларации по НДС, разбирались эксперты в Готовом решении от «КонсультантПлюс». С пробным доступом изучить его можно совершенно бесплатно. Если вы хотите получить полный постоянный доступ к системе, запросите ее расценки.

Итоги

Итак, с 1 января 2025 года плательщики УСН обязаны начислять НДС к уплате в бюджет. В связи с этим у них появилась обязанность отчитываться по налогу при помощи соответствующей декларации. Ее форма утверждена приказом налогового ведомства от 05.11.2024 № ЕД-7-3/989@. За четвертый квартал 2025 года следует отчитаться до 26 января 2026 года включительно (перенос с воскресенья 25 января).

В этих случаях в книге продаж можно регистрировать показания фискального накопителя ККТ или сводного документа (например, справки бухгалтера), содержащего суммарные данные по всем облагаемым НДС операциям, совершенным в течение квартала (месяца) с кодом вида операции «26» .То есть в книгу продаж идет оплата от жителей.

Вопрос: Начисление НДС происходит с суммы, когда клиент производит оплату (независимо от того, наличными или безналичными) или с сумм, указанных в квитанциях, но не оплаченных?