Покупаем землю: какие налоговые послабления возможны

В соответствии со ст. 220 НК РФ покупатель земли под строительство жилья, земли с уже построенным домом или долей в данных объектах может воспользоваться имущественным вычетом по НДФЛ.

ВАЖНО! Покупка земли с другим назначением права вычет не дает.

Хотите всегда иметь развернутую информацию по данной теме? Тогда воспользуйтесь бесплатно пробным доступом к системе КонсультантПлюс. А если вы захотите пользоваться ею постоянно, здесь можно запросить ее стоимость.

При этом у покупателя должны быть на руках бумаги, свидетельствующие о праве собственности на дом или подтверждающие целевое использование земельных угодий для строительства жилого дома.

ОБРАТИТЕ ВНИМАНИЕ! До 01.01.2010 ст. 220 действовала в другой редакции — расходы на покупку земли в качестве вычетов не упоминались. Поэтому получат налоговый вычет на земельный участок только те, кто зарегистрировал жилье на участке после указанной даты.

Кто и как может заявить вычет при покупке земли

Право на налоговый вычет имеют только резиденты РФ при наличии доходов, относящихся к основной налоговой базе. Напомним, что с 2025 года к основной налоговой базе будет применяться прогрессивная шкала налогообложения. При этом физлица должны приобрести землю за свои средства и оформить ее или дом на ней (долю в указанном имуществе) на себя, своих несовершеннолетних детей (в т. ч. приемных) или подопечных в возрасте до 18 лет.

Вычет оформить не удастся, если:

- Купля-продажа земли, жилья или доли осуществлялась между взаимозависимыми лицами, например близкими родственниками.

- Расходы на землю, жилье или доли были уплачены за счет работодателей, маткапитала, средств по программе госсубсидирования.

Вычет налогоплательщику предоставляется:

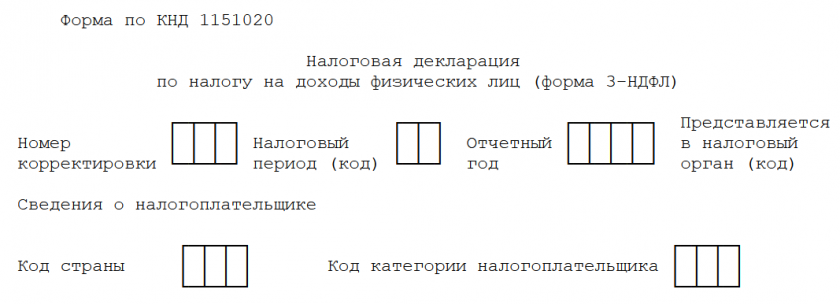

- налоговой инспекцией по окончании года после подачи и проверки декларации по форме 3-НДФЛ и прочих документов путем возврата подоходного налога на расчетный счет заявителя;

- работодателем на основании уведомления налогового органа путем уменьшения налоговой базы по налогу на сумму заявленного вычета.

То, каким образом удобнее получать вычет, налогоплательщик решает самостоятельно.

ОБРАТИТЕ ВНИМАНИЕ! Декларация 3-НДФЛ за 2024 год подается по новой форме.

Бланк 3-НДФЛ за 2024 год

Бланк 3-НДФЛ за 2024 год

Какие документы нужны для подтверждения права на вычет, узнайте в КонсультантПлюс. Если у вас нет доступа к системе, получите пробный онлайн-доступ бесплатно.

Какова величина налогового вычета при покупке земли

Размер налогового вычета при покупке земельного участка определяется суммой расходов на приобретение, однако ограничен 2 млн руб. и получить его можно только единожды. А вот распределение вычета на объекты зависит от того, в каком году человек впервые заявил право на него.

- Если право собственности зарегистрировано после 1 января 2014 года, то в случае неполного использования вычета на первый объект остаток можно перенести на следующий и так далее до полного исчерпания лимита в 2 млн руб.

Пример 1: В феврале 2023 года Петров В. В. купил и оформил землю под строительство за 1 млн руб., в 2024 году получил налоговый вычет на землю в указанной сумме. В феврале 2024 года он расширил участок, докупив соседскую землю за 700 тыс. руб. По окончании 2024 года он сможет претендовать на вычет в сумме 700 тыс. руб. Остаток 300 тыс. руб. можно будет использовать на следующий объект.

- Если право собственности на имущество оформлено в 2013 году и ранее, то в этом случае переноса вычета при его неполном использовании не допускается в соответствии с действующей на тот момент редакцией Налогового кодекса.

Пример 2: Петров В. В. оформил земельный участок в декабре 2013 года. В 2014-м он сможет получить вычет 1 млн руб., а вот на купленный позднее участок вычет распространяться не будет (подп. 3 п. 1 ст. 220 НК, письмо Минфина от 23.06.2015 № 03-04-05/36283).

Когда применим имущественный налоговый вычет при продаже земельного участка

Не только приобретение жилья сопровождается получением вычета по НДФЛ. При продаже земельного участка налоговый вычет по подоходному налогу также предоставляется, но несколько в другой форме. Ведь если при покупке сдача декларации и получение вычета — дело добровольное, то при продаже имущества сдача декларацию (если предельный срок владения таким имуществом в 3 или 5 лет не превышен) с рассчитанным налогом к уплате — обязанность физического лица.

Как заполнить декларацию 3-НДФЛ при продаже земельного участка, подробно рассказано в справочно-правовой системе КонсультантПлюс. Получите бесплатный демо-доступ к КонсультантПлюс и переходите к подсказкам от экспертов.

Размер вычета предоставляется в сумме подтвержденных документально расходов, которые физлицо понесло на приобретение продаваемого имущества. Если же подтверждающие документы отсутствуют, то величина в 1 млн руб. — максимальная для уменьшения дохода налогоплательщика, полученного при продаже собственного жилья (домов, квартир, комнат), дач, садовых домиков, земельных участков и долей во всем перечисленном имуществе.

СЛЕДУЕТ ОТМЕТИТЬ! При продаже прочего имущества, например автотранспортных средств, вычет ограничен суммой в 250 тыс. руб.

Что такое налоговый вычет на земельный налог в 6 соток

Расчет земельного налога осуществляется налоговыми органами. Физлицо может лишь проверить его правильность и в случае несогласия обратиться к налоговикам с заявлением и соответствующими документами для перерасчета.

Начиная с 2017 года при расчете земельного налога установлен налоговый вычет, уменьшающий его на величину кадастровой стоимости 600 кв. м по одному земельному участку. Это означает, что если площадь участка не превышает 600 кв. м (6 соток), то налог не взымается, если же превышает, то обязательство будет рассчитано за оставшуюся площадь.

Вычет применим к лицам, перечисленным в п. 5 ст. 391 НК РФ: пенсионерам, ветеранам, инвалидам и пр.

Итоги

Физлица — резиденты РФ при покупке земельного участка могут воспользоваться имущественным вычетом в размере понесенных расходов, но не более 2 млн руб. При этом приобретаемый участок должен быть предназначен под жилищное строительство либо там уже должен быть возведен жилой дом.

Продажа земли также может сопровождаться вычетом по НДФЛ: либо в размере расходов, понесенных ранее при покупке участка, при наличии подтверждающих документов, либо в фиксированном размере 1 млн руб.

Вычетом по земельному налогу являются 6 соток, которые у перечисленных нами выше категорий физических лиц налогом не облагаются.

нет

Я немного запутался, помогите пожалуйста с вопросом, буду очень признателен.

Я купил участок ИЖС в 2021 году, я могу получить вычет 2023 году? Дом еще не построен.

Очень жду обратной связи, спасибо.