Наглядные подсказки по форме 6-НДФЛ

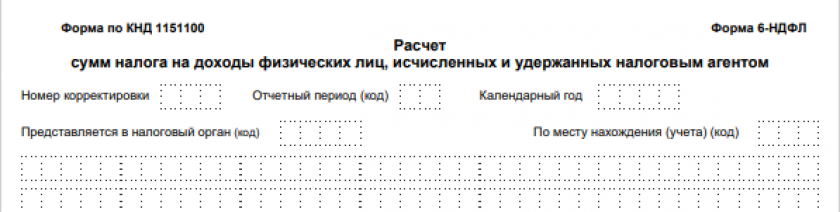

С 2024 года применяется новая форма 6-НДФЛ, которая утверждена приказом ФНС от 19.09.2023 № ЕД-7-11/649@ в ред. приказа ФНС от 09.01.2024 № ЕД-7-11/1@. Скачать актуальный бланк можно бесплатно, кликнув по картинке ниже:

6-НДФЛ за 1 квартал 2024 года

6-НДФЛ за 1 квартал 2024 года

Прежде чем приступить к заполнению 6-НДФЛ за 1 квартал 2024 года, освежите свои знания об этом расчете, воспользовавшись нашими наглядными подсказками.

Итак, структура расчета 6-НДФЛ:

- Титульный лист;

- Раздел 1 «Данные об обязательствах налогового агента»;

- Раздел 2 «Расчет исчисленных, удержанных и перечисленных сумм налога на доходы физ.лиц»;

- Приложение №1 к разделу 2 «Справка о доходах и суммах налога физического лица» - заполняется только в составе годового отчета, то есть в 6-НДФЛ за 1 квартал 2024 года входить не будет.

Следующая схема-подсказка напомнит вам связанную с 6-НДФЛ минимально необходимую информацию:

О технических требованиях к заполнению ячеек расчета расскажет еще одна наглядная подсказка:

Далее мы расскажем, об особенностях 6-НДФЛ за 1 квартал 2024 года.

Что изменилось в 6-НДФЛ с 1 квартала 2024 года

Поправки в форму 6-НДФЛ 2024 года обусловлены изменением сроков уплаты НДФЛ в бюджет. Ключевые изменения есть в обоих разделах формы отчета 6-НДФЛ за 1 квартал 2024.

В разделе 1:

- строка 020 должна заполняться нарастающим итогом с начала года;

- далее приводится детализация НДФЛ по срокам уплаты, приходящимся на последний квартал;

- сроков уплаты в каждом месяце теперь два, поэтому добавлены строки под 5-й и 6-й сроки уплаты и 5-й и 6-й сроки возврата НДФЛ:

В разделе 1 за 1 квартал строки 021-026 заполняются такими данными:

|

021 |

НДФЛ, удержанный с 1 по 22 января |

|

022 |

НДФЛ, удержанный с 23 по 31 января |

|

023 |

НДФЛ, удержанный с 1 по 22 февраля |

|

024 |

НДФЛ, удержанный с 23 по 28 февраля (в високосном году по 29 февраля) |

|

025 |

НДФЛ, удержанный с 1 по 22 марта |

|

026 |

НДФЛ, удержанный с 23 по 31 марта |

В разделе 2 по-новому выглядят периоды для удержанного и возвращенного НДФЛ:

Как видим, показатели строк 020-026 раздела 1 теперь должны совпадать с показателями строк 160-166 раздела 2. И там, и там будет по две строки на каждый месяц.

В разделе 2 правки таковы:

- показатель "сумма дохода, начисленная физическим лицам" заменен на "сумма дохода, полученная физлицами" (для целей НДФЛ начисленным доходом больше не оперируют);

- в составе доходов больше не детализируются выплаты по ГПД и дивиденды.

- добавлена строка 156 — для НДФЛ, исчисленного и уплаченного в иностранном государстве.

В справке о доходах (как для ФНС, так и для работников):

- исключена строка «сумма налога перечисленная»;

- добавлено поле для «иностранного» НДФЛ.

Особенности заполнения титульного листа

Особое внимание при заполнении в 6-НДФЛ за 1 квартал 2024 года титульного листа обратите:

- на ячейки о форме реорганизации;

- код места представления расчета.

Эти ячейки заполните, если вы являетесь правопреемником реорганизованной компании, и только в том случае, если сама фирма до окончания реорганизации расчет не сдала.

Узнайте об особенностях реорганизации из нашей статьи «Как определить стоимость акций при реорганизации».

В этих ячейках правопреемник укажет:

- специальный код формы реорганизации (ликвидации);

- ИНН/КПП реорганизованной фирмы.

Если отчитываетесь за себя (а не за реорганизованную фирму), ячейки (с кодом формы реорганизации и ее ИНН/КПП) прочеркните.

В шапке каждого листа расчета в обычном порядке отразите свои ИНН и КПП.

Коды места представления расчета возьмите из таблицы ниже (Приложение № 2 к порядку заполнения):

В образце заполнения 6-НДФЛ за 1 квартал 2024 года, который размещен в разделе ниже, вы найдете титульный лист, оформленный на актуальном бланке.

Пошаговую инструкцию по заполнению отчета по форме 6-НДФЛ с 1-го квартала 2024 года вы найдете в готовом решении от КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите подсказкам от экспертов. Это бесплатно.

6-НДФЛ за 1 квартал 2024 года на примере

Разобраться с нюансами бланка вам поможет пример заполнения 6-НДФЛ за 1 квартал 2024 года от КонсультантПлюс. Посмотреть его можно бесплатно, оформив пробный доступ к системе:

Напомним, для заполнения 6-НДФЛ нужно вести специальный регистр налогового учета. Подробные рекомендации по составлению и ведению такого регистра ищите в этой статье.

Как отразить в 6-НДФЛ зарплату за декабрь, читайте здесь.

О нюансах разнообразных расчетов с практическими примерами расскажут статьи:

- «Как рассчитать отпускные за год — пример»;

- «Как правильно рассчитать торговый сбор — пример»;

- «Как сделать расчет больничного после декрета?».

Выплат нет: что делать с 6-НДФЛ

Чтобы ответить на этот вопрос, приведем пример:

В связи с сезонными особенностями деятельности ООО «Инвестстройпроект» в 1 квартале 2024 года доходы физлицам не выплачивались. Нулевой расчет по форме 6-НДФЛ решили не оформлять.

О нулевом 6-НДФЛ расскажет эта статья.

Директор ООО «Инвестстройпроект» (во избежание санкций со стороны налоговых органов за несдачу 6-НДФЛ) отправил контролерам письмо:

"Пояснения по форме 6-НДФЛ

за 1 квартал 2024 года

ООО “Инвестстройпроект” сообщает, что в течение 1 квартала 2024 года оно не вело хозяйственную деятельность и не осуществляло выплату заработной платы.

В такой ситуации ООО “Инвестстройпроект” налоговым агентом по НДФЛ не признается и не обязано сдавать расчет 6-НДФЛ (ст. 226 и 230 НК РФ)».

Директор подписал уведомление, оформив его на фирменном бланке компании (содержащем все необходимые реквизиты) и обозначив на нем наименование и номер инспекции (в которую должен поступить расчет)".

Итоги

Для заполнения 6-НДФЛ за 1 квартал 2024 года применяйте обновленный бланк, который учитывает изменение сроков уплаты налога с 2024 года. Внимательно заполните ячейки титульного листа, если выступаете правопреемником реорганизованной компании, а она до окончания реорганизации не сдала этот расчет. Кроме того, не перепутайте код места представления расчета.

Структура расчета и порядок его заполнения кардинально не изменились. Разобраться с заполнением формы вам поможет пример заполнения 6-НДФЛ за 1 квартал 2024 года от экспертов.

Подскажите пожалуйста, в первом разделе мы указываем суммы налога удержанного, или перечисленного по банку?

Всегда ставила удержанные суммы, но меня ввели в заблуждение...

Еще раз. Согласно письму налоговиков, приведённому мною в посте выше, зарплату с которой НДФЛ удержали в декабре, но срок перечисления налога выпадает на январь, в отчете за 1 квартал 2021 года показывать не нужно. Если покажете, ошибкой не будет. Зарплата за март войдет в отчет за 1 квартал во 2-ой раздел, где Вы показываете начисление. А в 1-ый раздел, где Вы показываете удержание, она не войдет, поскольку дата удержания у Вас будет относиться уже ко второму кварталу.

24.02.21 были посчитаны и перечислены отпускные за март(т.е.зарплата за февраль еще не была рассчитана).

Затем после расчета зп за февраль,произошел перерасчет отпускных в большую сторону.

Каким образом отражать в 6-ндфл?

Здравствуйте! В указанном фрагменте текста речь о разделе 1 6-НДФЛ по новой форме. Мы внесли уточнения в нашу статью и образец. Благодарим за внимание к материалам нашего сайта.

https://nalog-nalog.ru/ndfl/raschet-6-ndfl/stroka_130_v_6ndfl_chto_tuda_vhodit_i_kak_ee_zapolnit/

А в строке 070 (Сумма удержанного налога) и в строке 030 (Сумма налоговых вычетов) будут отражены декабрьские налоги и вычет?

.