6-НДФЛ — отчет налогового агента

Все организации и ИП, выплачивающие доходы физлицам, предоставляют инспекторам по месту учета специальный отчет — 6-НДФЛ. Это документ, предназначенный для дополнительного контроля своевременности исчисления и уплаты налога на доходы физических лиц.

Форма 6-НДФЛ представляется за отчетные периоды, которыми являются 1-й квартал, полугодие и 9 месяцев, а также за налоговый период, равный году. При этом на титульном листе указывается соответствующий код отчетного периода — в соответствии с кодами, приведенными в приложении 1 к порядку заполнения формы.

Если вам нужен образец 6-НДФЛ за 2025 год, смотрите его по этой ссылке. Это можно сделать бесплатно, получив пробный онлайн-доступ к системе КонсультантПлюс.

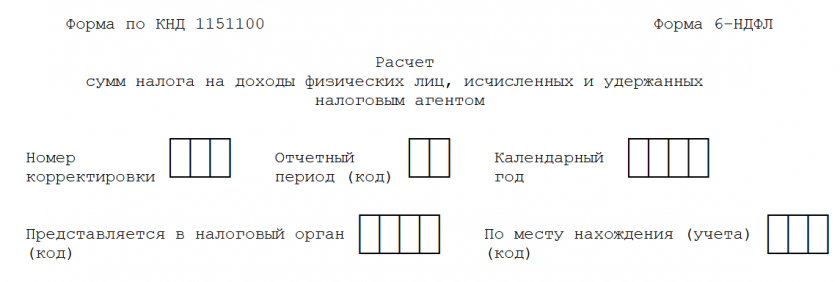

Форма 6-НДФЛ, по которой отчитываемся за 2025 год, введена с 1 квартала 2024 года, она же действует и в 2026 г. Скачайте актуальный бланк 6-НДФЛ для подготовки отчетности за 2025 год, кликнув по картинке ниже:

6-НДФЛ за 2025 год

6-НДФЛ за 2025 год

По каждому ОКТМО нужно заполнять отдельный расчет 6-НДФЛ. Например, если у организации есть обособленное подразделение в другом городе, она заполнит отдельно расчет по головной организации и расчет по обособленному подразделению.

Сам отчет состоит из двух разделов. Начинать заполнение формуляра нужно со второго раздела, т.к. в нем отражаются общие суммы начисленных доходов, удержанных налогов и количество физических лиц за весь отчетный период. Первый предназначен для детализации относящихся к последнему кварталу отчетного периода сумм НДФЛ к уплате, а также налога, возвращенного работникам.

Заполнение раздела 2 формы 6-НДФЛ нарастающим итогом

В разделе 2 необходимо разделить все доходы по налоговым ставкам (13-22%, 35% и т. д.) Далее нужно указать доходы для каждой налоговой ставки по отдельности.

ВАЖНО! При заполнении отчета всегда следует помнить, что второй раздел заполняется нарастающим итогом — с 1 января до окончания периода представления отчета.

Строку 110 заполняют данными о количестве физлиц, получивших доходы в отчетном периоде.

В строке 120 укажите весь облагаемый налогом доход, полученный налогоплательщиками от вашей организации с 1 января по 31 марта (для расчета за 1 квартал), по 30 июня (для расчета за полугодие), по 30 сентября (для расчета за 9 месяцев), по 31 декабря (для годового расчета).

Проверить, правильно ли вы заполнили форму 6-НДФЛ при реорганизации, можно с помощью разъяснений от экспертов. Чтобы все сделать безошибочно, получите пробный доступ к системе КонсультантПлюс и переходите в Готовое решение. Это бесплатно. Если вы хотите иметь полный постоянный доступ к системе, запросите ее расценки.

Отдельно детализируйте доходы высококвалифицированных специалистов в строке 121.

В строке 130 надо указать общую сумму предоставленных всем сотрудникам налоговых вычетов за период предоставления отчета.

В строке 131 указывают налоговую базу - разность между доходами и вычетами.

Строка 140 — для указания суммы рассчитанного налога также нарастающим итогом ((стр. 120 – стр. 130) × процент НДФЛ). Отдельно будет показан налог высококвалифицированных специалистов (по стр. 141).

В строке 150 показывают авансовые платежи по «патентным» иностранцам, если таковые имеются.

После того как данные по всем процентным ставкам будут указаны, останется привести количество получателей доходов и заполнить итоговые показатели (строки 160–196) — также нарастающим итогом.

ВАЖНО! С 2023 года доход в виде заработной платы считается фактически полученным не на последний день месяца, за который зарплата начислена, а на день непосредственной выплаты. Поэтому для заполнения расчета 6-НДФЛ теперь совершенно не важно, за какой месяц начислен выплачиваемый доход, в расчете он попадает в тот период, в котором фактически выплачен.

Заполнение раздела 1 отчета 6-НДФЛ

В разделе 1 формы 6-НДФЛ надо отражать операции по удержанию налога, которые были совершены за последние 3 месяца периода предоставления отчета, а также по возврату НДФЛ за этот период. Последние корректировки расчета связаны с изменениями в сроках перечисления НДФЛ, удержанного с выплат в пользу физлиц. Сейчас такими датами установлены 28 число текущего месяца и 5 число следующего месяца.

ВАЖНО! С 2025 года введена полноценная прогрессивная ставка НДФЛ. Подробнее о новшествах мы писали в статье.

Теперь в 1 разделе в строке 020 отражается общая сумма налога, перечисленная в бюджет в течение всего расчетного периода.

Далее в строках 021-026 суммы конкретизируются уже по каждому сроку уплаты:

Далее заполняется раздел по возвращенному НДФЛ:

- в строке 030 — общая сумма возврата за весь расчетный период;

- строке 031 - 036 — сумма возврата по срокам перечисления налога.

Итоги

Данные раздела 1 6-НДФЛ отражают сведения, относящиеся только к последнему кварталу отчетного периода, за исключением строки 020, которая заполняется нарастающим итогом с начала расчетного периода. Раздел был значительно скорректирован последним приказом ФНС в связи с переходом на новые принципы перечисления налога в бюджет. Теперь в нем отражается налог по каждому сроку перечисления, приходящийся на 28 или 5 число месяцев, входящих в отчетный период, и общая сумма, перечисленная в бюджет за расчетный период. По возвращенному налогу раздел изменений не претерпел.

Пунктом 4 ст. 346.25.1 Кодекса установлено, что патент выдается по выбору налогоплательщика на период от одного до 12 месяцев. Налоговым периодом считается срок, на который выдан патент.Таким образом, если у индивидуального предпринимателя имеется патент на осуществление вида предпринимательской деятельности «Изготовление и ремонт мебели» и он не осуществляет иных видов деятельности в течение календарного года, то данный налогоплательщик должен оплатить только стоимость патента в порядке, предусмотренном п. п. 8 и 10 ст. 346.25.1 Кодекса. При этом налоговая декларация по общеустановленной упрощенной системе налогообложения в налоговый орган за данный налоговый период не представляется.В случае если в течение календарного года вышеуказанный индивидуальный предприниматель получал доходы от предпринимательской деятельности, не относящейся к деятельности, в отношении которой им применяется упрощенная система налогообложения на основе патента, либо получал доходы от предпринимательской деятельности в периодах, когда упрощенная система налогообложения на основе патента им не применялась, то по итогам календарного года он обязан представить в налоговый орган налоговую декларацию по общеустановленной упрощенной системе налогообложения, отразив в ней соответствующие доходы.