По какой форме декларация по ЕСХН за 2025 год представляется в налоговые органы (бланк)

Форма сельхоздекларации, а также порядок внесения в нее данных регламентируются приказом ФНС РФ от 28.07.2014 № ММВ-7-3/384 (в ред. приказа от 18.12.2020 № ЕД-7-3/926@).

Отчет содержит:

Хотите всегда иметь развернутую информацию по данной теме? Тогда воспользуйтесь бесплатно пробным доступом к системе КонсультантПлюс. А если вы захотите пользоваться ею постоянно, здесь можно запросить ее стоимость.

- титульный лист с отражением всех данных о хозсубъекте, налоговом органе, налоговом периоде, заверенный подписями уполномоченных лиц;

- раздел 1, где указывается величина налога, которую необходимо уплатить;

- раздел 2 — здесь приводится расчет налоговой базы и самого налога;

- раздел 2.1, предназначенный для расчета величины убытка, на которую налогоплательщик вправе уменьшить базу по налогу;

- раздел 3, являющийся отчетом о целевом использовании средств, которые были получены хозсубъектом на условиях целевого финансирования.

Читайте о сроках сдачи отчетности ИП на ЕСХН.

Титульный лист, разделы 1 и 2 включаются в декларацию всеми налогоплательщиками. Разделы 2.1 и 3 оформляются, когда хозсубъект заканчивает год с убытком или получает дополнительное финансирование.

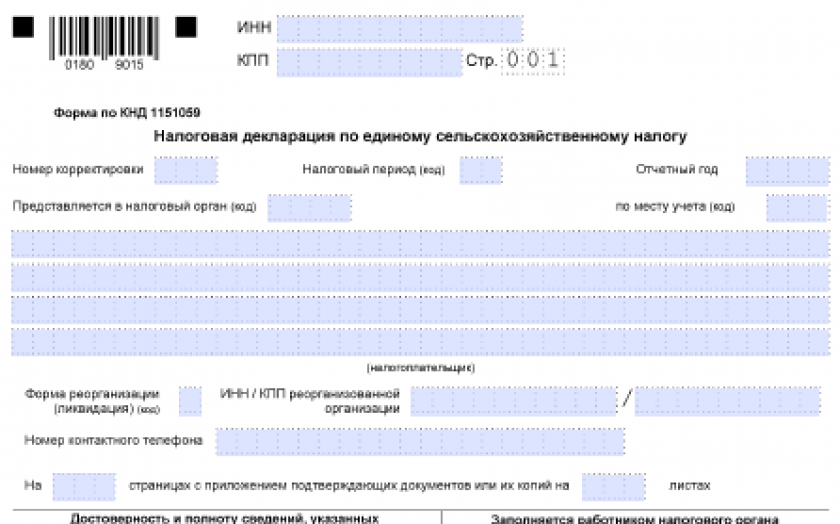

Бланк декларации по ЕСХН за 2025 год вы можете скачать бесплатно, кликнув по картинке ниже..

Бланк декларации ЕСХН

Бланк декларации ЕСХН

Можно ли перейти на ЕСХН, если компания (ИП) в том числе производит шампанское или занимается майнингом криптовалюты, вы можете посмотреть в системе КонсультантПлюс по пробному доступу. Это бесплатно. Если вы хотите пользоваться системой на постоянной основе, уточните ее стоимость.

Какие определены сроки сдачи ЕСХН за 2025 год

Сельхоздекларация направляется в контролирующие органы только по завершении налогового периода — года. Внутри него никакой другой отчетности по данному налогу не предусмотрено.

Декларация сдается в инспекцию по месту нахождению налогоплательщика, с 01.01.2023 не позднее:

- 25 марта года, следующего за истекшим налоговым периодом — по его итогам (ранее было до 31 марта);

- 25-го числа месяца, следующего за месяцем, в котором хозсубъект прекратил сельхоздеятельность — в случае ее прекращения (срок не менялся).

Таким образом, срок сдачи декларации за 2025 год — 25 марта 2026 года.

Отчет можно сдать:

- на бумажном носителе, при условии что среднесписочная численность сотрудников за предшествующий период (год или месяц) не превысила 100 человек (в этом случае его можно занести инспекторам лично или отослать Почтой России);

- в электронном виде по ТКС.

ОБРАТИТЕ ВНИМАНИЕ! Если вы обязаны были представить электронную форму документа, а вместо этого представили бумажную, вас ждет наказание в виде двухсотрублевого штрафа по ст. 119.1 НК РФ.

Каковы сроки уплаты ЕСХН за 2025 год и предусмотрена ли ответственность за их нарушение

Единый сельхозналог хозяйствующие субъекты уплачивают дважды в год. После перехода на ЕНП это нужно делать в такие сроки:

- по окончании первого полугодия вносится авансовый платеж по налогу; конечный срок его уплаты — до 25 июля (срок не менялся);

- по завершении года перечисляется рассчитанная к уплате сумма налога за минусом уже уплаченного аванса; здесь нужно успеть сделать перевод до 28 марта (ранее было 31 марта);

- при прекращении деятельности на ЕСХН платеж нужно внести не позднее 28-го числа месяца, следующего за месяцем, в котором согласно уведомлению сельхоздеятельность прекратилась.

То есть срок уплаты налога за 2025 год — 28.03.2026, однако этот день выпадает на субботу, по новым правилам заплатить налог придется скорее всего до 27.03.2026 года включительно.

Уплачивать ЕСХН с 2025 года нужно строго в виде ЕНП, платежки со статусом 02 отменены. Подавать уведомление на годовой налог не нужно, т.к. до уплаты вы сдадите декларацию.

Узнать, изменился ли код КБК по ЕСХН с 2025 года, и подтвердить актуальность нашей информации вы можете в системе КонсультантПлюс. По пробному доступу это бесплатно. Если вы хотите пользоваться системой на постоянной основе, запросите ее расценки.

Перечисление аванса и самого налога позже установленных законодательством сроков чревато наложением санкций контролирующими органами. Санкции выражаются в виде пеней по ст. 75 НК РФ. Если же неуплату или неполную уплату налога по итогам налогового периода налоговики выявят в ходе проверки, то это уже может грозить штрафом, рассчитываемым в размере 20 или 40% от суммы не перечисленного в срок налога (ст. 122 НК РФ). Кроме того, возможно привлечение к административной, а в некоторых случаях и к уголовной ответственности.

Воспользуйтесь удобным калькулятором пеней для организаций.

Пример расчета сельхозналога за 2025 год

Разберем на примере, как безошибочно посчитать налог за 2025 год.

ООО «Березка» с 2020 года осуществляет деятельность в качестве сельхозпроизводителя. За первые три года вся стоимость сельхозтехники была отнесена на расходы по правилам п. 4 ст. 346.5 НК РФ.

В течение 2025 года покупатели перечислили обществу за сельхозпродукцию 1 620 000,00 руб. (условимся, что ООО применяет освобождение от НДС).

Также организацией были понесены и оплачены следующие расходы:

- зарплата, включая взносы на обязательное соцстрахование — 650 000 руб.;

- ГСМ и другие материальные расходы — 260 000 руб.;

- взносы на добровольное страхование урожая от засухи — 30 000 руб.;

- арендные платежи — 360 000 руб.;

- канцтовары — 25 000 руб.;

- сертификат качества — 40 000 руб.

За первое полугодие авансовый платеж не был уплачен в бюджет, поскольку сумма расходов была значительно выше величины доходов.

Узнайте больше о расчете аванса по ЕСХН.

За год доходы составили 1 620 000,00 руб., расходы: 650 000 + 260 000,00 + 30 000,00 + 360 000,00 + 25 000,00 + 40 000,00 = 1 365 000,00 руб. Все эти расходы соответствуют тем, что приведены в ст. 346.5 НК РФ.

Налог рассчитывается исходя из ставки 6% по формуле:

Налог = (Доходы - Расходы) × 6%.

Налог = (1 620 000,00 — 1 365 000,00) × 6% = 15 300,00

Таким образом, 15 300 руб. необходимо перевести в бюджет до 27.03.2026.

Итоги

Декларация по сельскохозяйственному налогу сдается на бланке, утвержденном ФНС еще в 2014 году и отредактированном в 2020-м. Срок представления отчетности за 2025 год — 25.03.2026. Внутригодовые отчетные формы по данному налогу отсутствуют.

Перечислять налог в бюджет нужно по завершении полугодия (аванс) и затем по завершении года, строго в виде ЕНП.

Опаздывать со сдачей отчетности и уплатой налога не следует, поскольку за это предусмотрены различные санкции со стороны контролирующих органов.

На 01.01.2025 на счете было 20000000 рублей , продали продукцию в первой половине года на 26.000000 рублей, уплатили авансовый платёж 347000 рублей до 25 июля , расход к концу года вырос 30000000 рублей, как быть в такой ситуации платить налог, но как или ставить убыток , прошу помощи,