Сроки на представление 6-НДФЛ в 2024 году

С 1 января 2023 г. сроки сдачи практически всех отчетов изменились. 6-НДФЛ по итогам 2023 года необходимо направить налоговикам до 26 февраля 2024 г. включительно. В целом отчетность нужно представлять до 25 числа установленного месяца. Но 25 февраля 2023 г. выпадает на воскресенье, поэтому срок сдвигается на понедельник 26-ое.

В течение 2024 года отчет необходимо представлять до 25 числа месяца, следующего за отчетным периодом. Таким образом, в 2024 году сроки такие:

- за 1 квартал 2024 г. последний срок сдачи придется на 25 апреля,

- за полугодие - на 25 июля 2024 г.,

- за 9 месяцев - на 25 октября 2024 г.

Подробнее о сроках сдачи отчетности по НДФЛ и уплаты самого налога читайте в нашей статье.

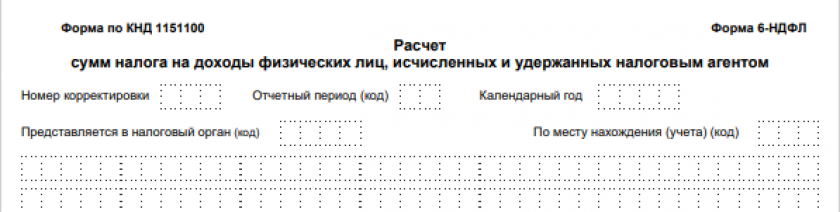

Напомним, что начиная с отчета за 1 квартал 2024 г. бланк отчета обновлен приказом ФНС России от 19.09.2023 № ЕД-7-11/649@ в ред. приказа ФНС от 09.01.2024 № ЕД-7-11/1@. В нем учтены требования законодательства по НДФЛ с 1 января 2024 года. Вы можете бесплатно скачать актуальный бланк 6-НДФЛ, кликнув о картинке ниже:

6-ндфл

6-ндфл

Если вам нужен образец заполнения 6-НДФЛ за 1 квартал 2024 года, воспользуйтесь образцом от КонсультантПлюс, пробный доступ к системе бесплатный:

Скачать образец бесплатно в КонсультантПлюс

Скачать образец бесплатно в КонсультантПлюс

Что расценивают как непредставление отчета?

Непредставлением отчета будет считаться его:

- несдача работодателем при наличии такой обязанности, в т. ч. непредставление отдельных отчетов по обособленным подразделениям;

- сдача позже установленного срока.

В отношении 6-НДФЛ нарушениями (не расцениваемыми как непредставление) будут считаться также:

- Включение в отчет недостоверных сведений. Ответственность за него наступит, если отчитывающееся лицо не исправит отчет до выявления этой ошибки налоговым органом (п. 2 ст. 126.1 НК РФ).

- Нарушение способа представления отчета. Сдать его на бумаге могут только те работодатели, число работников у которых до 10 человек (п. 2 ст. 230 НК РФ). Остальные должны отчитываться электронно.

Здесь возникает вопрос: формулировка «до 10 человек» означает «10 включительно» или «менее 10» (то есть 9)? Ответ на него вы найдете в КонсультантПлюс. Получить пробный доступ к системе можно бесплатно.

Санкции за несдачу отчета

Штраф за 6-НДФЛ, несданную или представленную с опозданием, определяется по правилам п. 1.2 ст. 126 НК РФ. Его текст предписывает начисление штрафа в сумме 1000 руб. за каждый полный или неполный месяц, отсчитываемый от последнего дня срока сдачи.

Однако если задержка превысит 20 рабочих дней, нарушителя могут еще и лишить возможности пользоваться расчетным счетом (п. 3.2 ст. 76 НК РФ).

За недостоверность включенных в расчет данных подателя отчета оштрафуют на 500 руб. в отношении одного отчета с такими данными (п. 1 ст. 126.1 НК РФ).

Нарушение способа подачи отчета приведет к штрафу в сумме 200 руб. за каждый такой отчет (ст. 119.1 НК РФ).

Кроме того, возможно применение административных санкций к должностным лицам работодателя-организации. Их величина составит от 300 до 500 руб. (ст. 15.6 КоАП РФ).

Что налоговики считают ошибками и недостоверными данными в 6-НДФЛ и в каком случае есть шанс снизить сумму штрафа, разъяснили эксперты КонсультантПлюс. Получите пробный доступ к системе и переходите в Готовое решение.

Какой КБК следует указать в платежке по штрафу в 2024 году?

В 2024 году все налоговые санкции - штрафы и пени - налоговики сами списывают с единого налогового счета. Задача налогоплательщика или налогового агента - своевременно пополнить ЕНС на нужную сумму. Для этого формируется платежное поручение на уплату ЕНП. КБК в такой платежке будет соответствовать КБК ЕНП - 182 0 10 61201 01 0000 510.

КБК штрафа за несвоевременную сдачу 6-НДФЛ в 2024 году не понадобится даже для заполнения уведомления об исчисленных суммах ЕНП, поскольку уведомления на штрафы и пени не подаются.

ВАЖНО! Разъяснения от КонсультантПлюс

Для уплаты штрафов в налоговый орган за несвоевременную сдачу декларации (расчета), непредставление в срок документов и сведений, неуплату налогов и взносов используйте КБК ЕНП. Исключением, полагаем, являются штрафы за неуплату налогов и взносов, которые платили не в качестве ЕНП. Указывайте в платежке на уплату такого штрафа следующие КБК: ...

Подробнее читайте в Готовом решении от КонсультантПлюс. Пробный доступ к системе бесплатный.

Итоги

Непредставление формы 6-НДФЛ при наличии такой обязанности или подача ее позже установленного законодательно срока повлечет за собой не только штраф — может привести к блокировке расчетного счета. Должностные лица работодателя-организации могут быть привлечены также к административному наказанию.

Не сдали 6-НДФЛ за 1кв2020 г. ИП закрыто в 2022 г. Что делать?

Думаю, Вам нужно отчитаться как можно скорее. Штраф скорее всего будет. Не спешите его оплачивать самостоятельно, дождитесь требования от налоговой инспекции.

Правомерны ли требования налоговой о выставленных штрафах, если отключены каналы связи самой налоговой?.

Т.е. мы должны быть наказаны за просрочку продления полномочий директора и за все не предоставленные декларации одновременно?

Все отчеты кроме НДС можно было отправить по почте. Если у Вас численность позволяет, то их могли бы принять. Хотя опять встанет вопрос по поводу их подписания неуполномоченным лицом... Если численность большая, Вас оштрафовали бы только за нарушение способа сдачи, а сами отчеты считались бы все-равно сданными.

Спсибо за ответ

При сдаче 6-НДФЛ за полугодие ошиблась, сдала за 9 месяцев, будет ли штраф?