Основы расчета и уплаты УСН-налога

Для расчета упрощенного налога НК РФ устанавливает два вида периодов (ст. 346.19, п. 7 ст. 346.21, п. 1 ст. 346.23):

- отчетный, по итогам которого определяют величину аванса по налогу;

- налоговый, равный году, по результатам работы в котором составляют декларацию и вычисляют окончательный платеж.

Отчетные периоды соответствуют кварталу, полугодию и 9 месяцам. Поэтому суммы авансов и налога на протяжении года считают нарастающим итогом. Базой для расчета авансов при УСН, имеющем в качестве объекта доходы за вычетом расходов, служит разница между фактически признанным за период доходом и учтенными расходами.

Аванс, начиная с 1 января 2023 г., платится до 28-го числа месяца, наступающего за очередным отчетным периодом.

Подробный комментарий по заполнению платежного поручения на уплату налогов, в том числе и авансовых платежей по УСН с объектом "доходы минус расходы", включая образец такой платежки, есть в системе КонсультантПлюс. Получите пробный доступ бесплатно и переходите к рекомендациям и образцу.

Исчисление величины налога, подлежащего уплате за год, осуществляется с учетом суммы уплаченных за этот налоговый период авансов. Однако может оказаться так, что налог, определенный по правилу «доходы за вычетом расходов», окажется меньше, чем 1% от общих доходов года, или год завершится с убытком. Налог в такой ситуации всё равно придется платить, но он будет рассчитан уже по другому алгоритму: 1% от полученного за год дохода. Такой налог называется минимальным, платится только по итогам года и только в отношении объекта «доходы за вычетом расходов».

Если вам нужно рассчитать и заплатить минимальный налог по УСН за год, то вам помогут советы от экспертов справочно-правовой системы КонсультантПлюс. Пробный онлайн доступ к системе получите бесплатно.

Крайние сроки для перечисления итогового налога увязаны с месяцами направления в ИФНС декларации по нему и поэтому разнятся для плательщиков разных форм: для юрлиц — 28 марта, для ИП — 28 апреля года, наступающего после завершения налогового периода.

Сроки уплаты подчиняются правилу переноса, указанному в п. 7 ст. 6.1 НК РФ для ситуации совпадения с выходными днями, и в связи с этим в 2025 году составляют:

- 28.03.2025 и 28.04.2025 — для перечисления налога за 2024 год юрлицами и ИП соответственно;

- 28.04.2025, 28.07.2025 и 28.10.2025 — для платежей по авансам 2025 года.

ВАЖНО! С 2025 года произошли масштабные изменения в порядке применения УСН. Подробнее об этом мы писали в статье.

Платежное поручение при упрощенке: бланк и реквизиты

На какие же нормы надо ориентироваться, оформляя платежное поручение для УСН - доходы минус расходы в 2024-2025 годах? В отношении бланка платежки и процедуры внесения данных в него — на положения, актуализированные в связи с переходом на уплату ЕНП:

- в части формы платежки, характеристик ее реквизитов и описания процедуры их заполнения — на положение Банка России от 29.06.2021 № 762-П (в последней редакции);

- в отношении особенностей внесения данных в поля, правильность отражения информации в которых важна для бюджетных платежей, — на приказ Минфина России от 12.11.2013 № 107н (также в актуальной редакции).

О назначении полей платежки и правилах внесения данных в них читайте в этом материале.

См. также:

- «Реквизиты для оплаты УСН»;

- «Платежка при УСН за год - образец заполнения»;

- «КБК для уплаты пени по УСН».

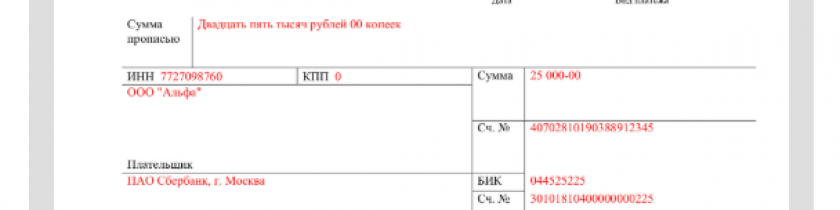

Заполненный от имени налогоплательщика образец платежки для УСН - доходы минус расходы в отношении авансовых платежей 2024-2025 смотрите ниже. Вы можете скачать бланк и образец бесплатно, кликнув по картинке ниже:

Платежное поручение на уплату единого налогового платежа

Платежное поручение на уплату единого налогового платежа

Пример платежки для варианта с ЕНП см. здесь.

Итоги

С 1 января 2023 года кардинально изменился порядок оплаты налоговых обязательств, в том числе авансов и итогового платежа по УСН. Перечисление нужно делать посредством механизма единого налогового платежа на единый КБК ЕНП.

В образце п/п № 175 на перечисление минимального налога при УСН, перепутаны 15 и 17 поля.

Для каждого региона будут свои реквизиты — всего их 85. ФНС представила информацию о реквизитах в таблице, которая дана в письме от 08.10.2020 № КЧ-4-8/16504@.

Вот часть из них:

Субъект РФ Наименование банка получателя БИК банка получателя Номер счёта банка получателя Номер казначейского счёта

поле 13 поле 14 поле 15

Москва ГУ БАНКА РОССИИ ПО ЦФО//УФК ПО Г. МОСКВЕ г. Москва 004525988 40102810545370000003

у меня ПАО СБЕРБАНК автоматически ставит номер счета в 15 поле и его никак не исправить.

Спасибо!