Революционные изменения в налоговой системе с 2023 года

2023 год полностью перевернул принципы уплаты налогов в бюджетную систему РФ. Связано это с введением нового порядка перечисления денег в казну путем единого налогового платежа (ЕНП). Все налоги, взносы, сборы с 2023 года учитываются на едином налоговом счете.

Опишем алгоритм работы с ЕНС, чтобы понимать, зачем нужно уведомление по транспортному налогу в 2023-2024 годах:

- Деньги налогоплательщика зачисляются на ЕНС.

- По сроку уплаты налога (для всех налогов он единый — 28-е число) с ЕНС списывается сумма налога при условии наличия на нем положительного сальдо.

Откуда налоговая узнает, какую сумму налога надо списать по сроку уплаты? Есть различные варианты решения поставленного вопроса:

- Рассмотрим платежи, сумма к уплате которых известна. Например, фиксированные взносы ИП или патент ИП: их суммы известны налоговой.

- Существуют платежи, по которым подается декларация (срок для сдачи всех деклараций также единый — 25-е число) до срока уплаты налога, из которой можно взять информацию о сумме налога.

- Есть налоги, по которым декларация представляется реже, чем количество сроков уплаты (например, УСН). А есть налоги, по которым декларации вообще не подаются. К таким как раз относится транспортный налог. Для подобных случаев законодательством введен новый документ — «Уведомление об исчисленных налогах».

Наша статья посвящена уведомлению по транспортному налогу.

Порядок взыскания недоимок описан в «КонсультантПлюс». Оформите пробный бесплатный онлайн-доступ к системе и переходите в Готовое решение.

Респонденты уведомления по транспортному налогу

Итак, уведомление о транспортном налоге для юридических лиц нужно для того, чтобы налоговики знали, какую сумму транспортного налога списать по сроку уплаты налога. Таким образом очевидно, что уведомление об уплате транспортного налога необходимо представлять тем, кто является плательщиком транспортного налога.

Возникает резонный вопрос, надо ли подавать уведомление о транспортном налоге физическим лицам, если они являются его плательщиками? Нет, не надо. Транспортный налог физических лиц рассчитывается налоговой самостоятельно и результат расчета направляется плательщику — физическому лицу для уплаты не позднее чем за месяц до наступления срока уплаты (1 декабря).

В целях уплаты транспортного налога ИП относится к физическим лицам, поэтому ИП не нужно подавать уведомление о транспортном налоге.

Несмотря на то что для юридических лиц транспортный налог также рассчитывается налоговой, уплачивать его они обязаны задолго до срока рассылки налоговых сообщений об исчисленном транспортном налоге, поэтому, повторимся, уведомления об уплате транспортного налога 2023-2024 сдавать обязаны все юрлица — плательщики налога.

Дедлайны для уведомлений по транспортному налогу

Каков дедлайн для уведомления об исчисленных суммах налога по транспортному налогу?

Срок подачи в налоговую уведомления по транспортному налогу — 25-е число того месяца, в котором установлен срок уплаты налога.

Таким образом, если в регионе установлены отчетные периоды — кварталы, по итогам которых следует уплачивать транспортный налог, то срок подачи уведомления — 25-е число месяца, следующего за отчетным кварталом.

Если срок подачи уведомления выпадает на праздник или выходной, то он переносится на ближайший следующий рабочий день. Представим сроки уплаты авансовых платежей по транспортному налогу в 2024 году в виде удобной таблицы:

А это таблица на 2023 год для справки:

ВАЖНО! Допустимо представить уведомление по транспортному налогу за все отчетные периоды (1–3-й кварталы) года сразу, то есть одним уведомлением с суммой налога за 3-й квартала до 25 апреля. Такая позиция изложена в письме ФНС РФ от 01.03.2023 № БС-4-21/2346@.

Не рекомендуем пользоваться таким предложением налоговой, так как:

- не очень ясно, какой налоговый период указывать в таком уведомлении;

- в течение года ситуация может измениться (покупка новой машины или продажа старой машины), поэтому уведомление придется подавать еще раз, причем с корректировкой.

В том же письме изложены и другие рекомендации по уведомлениям по имущественным налогам. Подробно письмо мы разбирали в статье.

Какой контролирующий орган ожидает получения уведомлений

Как подать уведомление на транспортный налог организации, которая имеет обособленные подразделения?

Все организации сдают уведомление на транспортный налог по месту своей регистрации. Если же транспорт зарегистрирован на обособленное подразделение организации, то как в уведомлении отразить транспортный налог обособки? Делается это внутри бланка уведомления.

Как корректно внести данные, мы покажем на примере уведомления по транспортному налогу ниже в статье.

Как открыть обособленное подразделение, мы рассказали в статье.

Формуляр уведомления по транспортному налогу

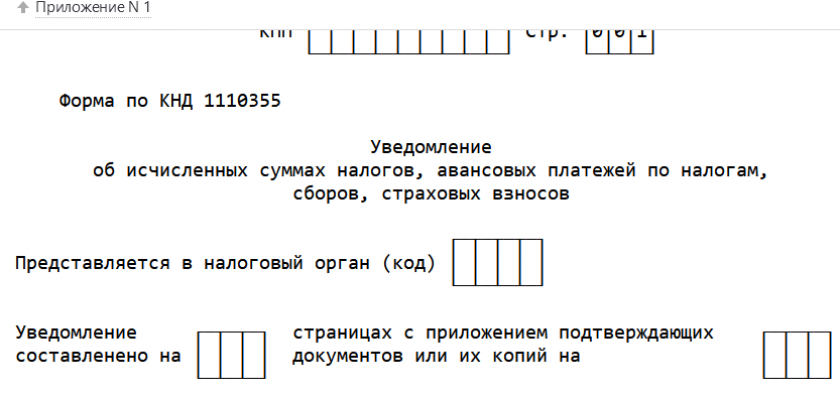

Бланк уведомления утвержден приказом ФНС России от 02.11.2022 № ЕД-7-8/1047@. Вы можете скачать его бесплатно, кликнув по картинке ниже:

Уведомление об исчисленных суммах налогов, авансов по налогам, страховых взносов для ЕНП юрлиц и ИП

Уведомление об исчисленных суммах налогов, авансов по налогам, страховых взносов для ЕНП юрлиц и ИП

Далее мы расскажем, как заполнить уведомление по транспортному налогу.

ВАЖНО! В одном уведомлении можно указать несколько налогов.

Состав бланка уведомления по транспортному налогу:

ОБРАТИТЕ ВНИМАНИЕ! В уведомлении по транспортному налогу 2023-2024 КБК стоит не ЕНП, а транспортного налога! В этом и заключается суть уведомления — по нему с КБК ЕНП переносятся денежные средства на КБК конкретного налога (в нашем случае — транспортного) и впоследствии они списываются в счет уплаты этого налога.

Также следует понимать, что в уведомлении мы указываем исчисленную сумму налога, то есть ту, которую мы должны заплатить, а не ту, которую хотим или можем заплатить.

Ниже представим образец уведомления по транспортному налогу в 2024 году для примера: за 1-й квартал 2024 года организация исчислила транспортный налог в размере 2 700 руб. Уведомление необходимо подать до 25 апреля 2024 года. 2 мая 2024 года налоговая спишет с ЕНС 2 700 руб. в счет уплаты транспортного налога при наличии положительного сальдо ЕНС.

Как теперь возвращать переплату по налогам, рассказали эксперты «КонсультантПлюс». Оформите пробный доступ к системе и переходите в Путеводитель. Это бесплатно.

Если в уведомлении обнаружена ошибка или оно не сдано — санкции

Ответы на вопросы по этой теме По каким контрольным соотношениям проверяют уведомления по исчисленным налогам и взносам в 2024 году?Как сделать уведомление по транспортному налогу верным, если в первоначальном уведомлении была допущена ошибка? Нужно ли сдавать корректировку? А если уведомление вообще не сдали? Какие санкции предусмотрены в связи с нарушениями в заполнении уведомления?

Чтобы ответить на эти вопросы, надо еще раз проговорить функционал уведомления. Уведомление подаем ежеквартально до 25-го числа 1-го месяца квартала за прошлый квартал (исключение — уведомление за 4-й квартал), до 28-го числа налоговики списывают с ЕНС сумму транспортного налога, какую указали в уведомлении:

- Если в уведомлении неверная сумма, то налог будет уплачен некорректно.

- Если уведомления нет вовсе, то и налог будет считаться неуплаченным даже при наличии положительного сальдо на ЕНС.

ВАЖНО! Штраф за несданное уведомление об исчисленных налогах — 200 рублей по ст. 126 НК РФ. Как он применяется в настоящий момент, см. здесь. Начисляют ли пени, рассказываем тут.

Как исправить ошибки в уведомлении? Покажем порядок исправления с помощью таблицы:

Как видно из порядка исправления ошибок, каждое последующее уведомление затирает данные предыдущего уведомления по одним и тем же реквизитам.

Нужно ли в уведомление включать транспортный налог повторно, если в первичном уведомлении было отражено несколько налогов, и надо исправить один из них (не транспортный)? Нет, не нужно. Корректирующее уведомление подается только в отношении того налога, который следует исправлять. Остальные, верно указанные налоги, из первичного уведомления в корректирующее не переносятся.

Формат и вид формуляра

Уведомление об исчисленных налогах можно подать как электронно, так и на бумаге.

По старинке могут сдать его те, кто в принципе имеет право на подачу отчетности на бумаге. Это те, у кого застрахованных лиц и лиц, которым производятся выплаты, менее 11 человек.

Остальные должны сдавать уведомление исключительно в электронном виде с применением ЭЦП. Сделать это можно:

- через личный кабинет налогоплательщика на официальном сайте налоговой;

- через оператора ЭДО.

Бланк уведомления по транспортному налогу в 1С также доступен. Его можно отправить прямо из программы при наличии подключенного сервиса «1С:Отчетность». Или заполненный бланк можно выгрузить в стороннюю программу.

Переходный период 2023 года

В переходный период 2023 года (завершен с 01.01.2024) разрешалось вместо уведомлений оформлять платежные поручения. Стоит иметь в виду, что при перечислении денежных средств таким образом они всё равно попадали на ЕНС и списывались в принятом порядке (недоимка, текущий платеж, пени, штрафы, проценты), то есть точно так же, как и при уплате в качестве ЕНП.

Упрощение в этом случае заключалось лишь в том, что вместо платежки на ЕНП + уведомление оформлялось только платежное поручение на распоряжение денежными средствами. Проще говоря, обычная платежка.

Важно было не ошибиться в реквизитах такого платежного поручения, так как в случае ошибки:

- Денежные средства не могли быть списаны в счет транспортного налога.

- Исправить ошибочное платежное поручение можно было только подачей уведомления.

- Если хотя бы один раз было подано уведомление по транспортному налогу, то уплачивать транспортный налог платежками-распоряжениями становилось нельзя.

Заполнялась платежка так:

- Статус налогоплательщика — 02 (для всех: и для ООО, и для ИП).

- КБК — КБК транспортного налога 182 1 06 04011 02 1000 110.

- ОКТМО — ОКТМО, который указывается в уведомлении (по месту регистрации транспортного средства).

- Налоговый период — такой же, как в уведомлении.

- Дата и номер документа — не заполнялись.

- Реквизиты и банк налоговой — такие же, как и для уплаты ЕНП.

Образец платежки со статусом 02 есть в нашей статье.

ВАЖНО! При применении платежки вместо уведомления оплату Минфин требовал произвести не до 28-го числа, а до 25-го — по сроку представления уведомления.

Переход с 2022 года

Как должен был осуществляться переход на подачу уведомлений с 2022 на 2023 год? В 2022 году уплачивались авансовые платежи по транспортному налогу. На этом основании налоговики сформировали совокупную обязанность по транспортному налогу на ЕНС налогоплательщика на начало 2023 года. Эту же сумму они поставили в резерв на уплату транспортного налога за 2022 год в 2023 году.

ВАЖНО! Если транспортный налог за 2022 год полностью корректно уплачен в 2022 году, то никакие уведомления за этот период подавать не надо.

Как быть, если авансы уплачены неверно (переплачены/недоплачены) или вовсе не были уплачены? В таком случае у вас на ЕНС была сформирована некорректная совокупная обязанность по транспортному налогу.

Как исправить ситуацию?

Вариант 1. Правильный

Для корректировки неверно сформированной совокупной обязанности за 2022 год необходимо подать уведомление с налоговым периодом «34/03» отчетным годом «2022» и верной суммой к уплате. Если была недоплата авансов в 2022 году, то уведомление сформирует верную совокупную обязанность на ЕНС. Если была переплата, то после формирования верной совокупной обязанности переплата поднимется в общее сальдо ЕНС.

Уведомление за 4-й квартал 2022 года надо было формировать с указанием верно исчисленной суммы налога за 4-й квартал 2022 года.

В рассматриваемом случае по сроку уплаты налога за 2022 год 28 февраля с ЕНС спишется сумма, состоящая из сформированной совокупной обязанности за 2022 год, на основании либо авансовых уплат в 2022 году, либо уведомления, поданного для корректировки совокупной обязанности, плюс уведомления, поданного за 4-й квартал 2022 года до 25 февраля 2023 года.

Вариант 2. Не правильный, но допустимый

Допустим, вы неверно уплачивали авансы по транспортному налогу в 2022 году или не уплачивали их вовсе. На ЕНС по транспортному налогу у вас сформировалась неверная совокупная обязанность. Вы подаете одно уведомление по транспортному налогу по сроку до 25 февраля, где указываете отчетный период «34/04» и ту сумму, которую надо доплатить, то есть не исчисленную сумму аванса по транспортному налогу за 4-й квартал 2022 года, а разницу между исчисленной суммой транспортного налога за 2022 год и фактически уплаченными вами авансами за 2022 год. Как видим, это неверно, но никакого ущерба не несет — по сроку уплаты 28 февраля будет списана сумма налога к уплате за 2022 год.

Если в 2022 году транспортный налог оказался переплачен за весь 2022 год, то лучше сформировать уведомление с корректировкой совокупной обязанности, чтобы ваша переплата не ушла с ЕНС в качестве уплаты транспортного налога, а осталась там в качестве положительного сальдо ЕНС.

Итоги

В 2024 году по транспортному налогу следует подавать уведомление до 25-го числа месяца, в котором наступает срок уплаты налога. В течение 2023 года можно было вместо уведомлений подавать распоряжения — платежные поручения со статусом 02.

Это мнение налоговой или в законе прописано?

Почему те налогоплательщики, кто без уведомлений платит, поставлены в невыгодные услови - должны платить налоги на 3 дня раньше?

Ссылки на их мнение есть?

это касается сведений об объектах налогооблажения!!!

Ок. есть ст. 126 НК РФ - могут по ней оштрафовать. Но пока налоговики всех жалеют (Письмо ФНС от 23 мая 2023 г. № БС-3-11/6890@). Вот здесь подробнее.