Статья актуальна до 31.12.2022 включительно. С 01.01.2023 форма СЗВ-М не применяется, а вместо неё действует форма отчета о персонифицированных сведениях. О штрафе за неё читайте здесь.

Из истории вопроса: назначение СЗВ-М

В рамках антикризисных мер, принятых Правительством на 2016 год, в закон «О страховых пенсиях» от 28.12.2013 № 400-ФЗ, была введена ст. 26.1. Ею установлен новый порядок в отношении выплаты страховой пенсии и фиксированной части к ней в отношении работающих пенсионеров (ч. 2 ст. 3 закона «О приостановлении действия отдельных положений законодательных актов» от 29.12.2015 № 385-ФЗ):

- суммы страховой пенсии и ее фиксированной выплаты выплачиваются без учета индексации в период работы пенсионера;

- после прекращения им работы запрет на индексацию указанных сумм будет отменен.

Для ежемесячного мониторинга информации о работающих пенсионерах органами ПФР и была введена форма отчетности СЗВ-М. Она же позволила пенсионерам самостоятельно не представлять сведения о своей занятости в ПФР, эта обязанность возложена теперь на работодателя.

Однако право представить в ПФР заявление о факте осуществления (прекращения) им работы у пенсионера все же остается. Он может воспользоваться им для ускорения процесса начала индексации своей пенсии после увольнения.

Нестандартные ситуации, возникающие при заполнении формы СЗВ-М

Разберемся в нестандартных для таких случаев ситуациях, по которым и возникает у страхователей большинство вопросов.

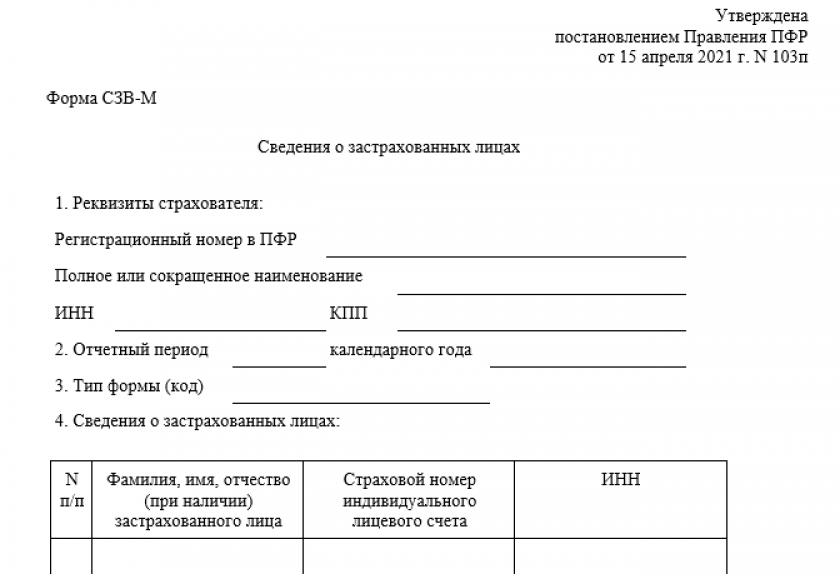

Начиная с отчета за май 2021 года, действует новая форма СЗВ-М (утв. постановлением Правления ПФ РФ от 15.04.2021 № 103п). Скачать ее можно у нас на сайте, кликнув по картинке ниже, а прочитать об изменениях в ней подробнее можно здесь.

Бланк СЗВ-М

Бланк СЗВ-М

Главным принципом при решении вопроса о включении сведений о физических лицах в СЗВ-М является следующее:

- физические лица работают в организации по трудовым договорам или договорам ГПХ, авторского заказа, издательским лицензионным договорам и прочим договорам, перечисленным в самой форме;

- действие таких договоров приходится на отчетный период (отдельно или в совокупности: заключены, продолжают действовать, прекращены в таком периоде);

- выплаты по договорам в пользу физических лиц потенциально могут облагаться страховыми взносами в ПФР (п. 1 ст. 7 закона «Об обязательном пенсионном страховании» от 15.12.2001 № 167-ФЗ; п. 2.2 ст. 11 закона «О персонифицированном учете» от 01.04.1996 № 27-ФЗ).

Таким образом, не имеет значения для целей заполнения формы следующее (письма ПФР от 06.05.2016 № 08-22/6356, от 27.07.2016 № ЛЧ-08-19/10581):

- факт отсутствия выплат физическому лицу в отчетном периоде при наличии таких начислений в его адрес;

- нахождение сотрудника на больничном, в декрете и в аналогичных ситуациях;

- нахождение сотрудника в отпуске (в том числе в отпуске за свой счет при отсутствии деятельности в организации);

- наличие в организации только руководителя (являющегося единственным учредителем), с которым ни трудовой договор, ни договоры ГПХ не заключены.

Такие особенности заключения договоров с физическим лицом, как работа на условиях совместительства / совмещения профессий, также значения не имеют.

Можно ли избежать штрафа, если вы забыли включить в СЗВ-М кого-то из сотрудников? Получите бесплатный пробный доступ к системе КонсультантПлюс и узнайте как суды различных уровней решали этот вопрос.

Какие ошибки допускают бухгалтеры при заполнении СЗВ-М читайте в материале «Самые частые ошибки в СЗВ-М».

Не попадают в форму разве что иностранные граждане — высококвалифицированные специалисты, временно пребывающие в РФ, которые не застрахованы в системе обязательного пенсионного страхования (ст. 7 закона от 15.12.2001 № 167-ФЗ).

ВАЖНО! Из вышесказанного следует: отчет по форме СЗВ-М нулевым (с пустой таблицей) быть не может.

Об одной из нестандартных ситуаций, возникающих при сдаче отчетности, читайте в статье «Сдавать ли СЗВ-М на руководителя — единственного учредителя?».

Штрафуют за несданную СЗВ-М, сданную не вовремя (опоздание) или с ошибками

Ст. 17 закона № 27-ФЗ установлена ответственность за следующие нарушения по форме СЗВ-М:

- непредставление отчета;

- нарушение срока его представления;

- непредставление сведений о застрахованном лице;

- неполное или недостоверное представление сведений о застрахованном лице.

За любое из указанных нарушений предусмотрен штраф в размере 500 руб. за каждого работника, сведения о котором подлежат включению в форму за отчетный период.

ВАЖНО! Любая незначительная ошибка при заполнении формы, трактуемая органами ПФР как недостоверность в представлении сведений, приведет к штрафу, начисляемому на все количество застрахованных лиц, указанных в отчетности. В случае неуплаты или неполной уплаты финансовых санкций ПФР взыскивает задолженность в судебном порядке (ч. 15, 16, 17 ст. 17 закона № 27-ФЗ).

Таким образом, значительные санкции для страхователя могут возникнуть по причине случайной ошибки, исключить которую просто невозможно вследствие технического или человеческого фактора.

Как сложилась судебная практика по вопросам нарушения сроков сдачи СЗВ-М вследствие технической ошибки, узнайте в материале от КонсультантПлюс. Получите пробный доступ к системе и читайте выводы судей бесплатно.

Для осторожных страхователей можно порекомендовать использовать ресурсы онлайн-сервиса «Узнай свой/чужой ИНН» на сайте ФНС по адресу: https://service.nalog.ru/inn.do.

Об обязательности указания некоторых сведений при заполнении формы читайте в статье «ИНН в форме СЗВ-М стал не обязательным»

За непредставление (если не сдан отчет) и несвоевременную сдачу (просрочка) ответственность одинакова

Особое внимание хочется обратить на следующее. Законодательством не установлены различия между несвоевременной сдачей СЗВ-М и ее непредставлением в органы ПФР. В обоих указанных случаях штраф будет одинаковым – по 500 руб. начислят за всех работников, сведения на которых не сданы или просрочены.

Заметим, что аналогичная ответственность в НК РФ несколько мягче. Например, непредставление или просрочка 2-НДФЛ «стоят» дешевле — 200 руб. за документ (ст. 126 НК РФ). А на 500 руб. штрафуют лишь за те справки, сведения в которых оказались недостоверными (ст. 126.1 НК РФ). При этом есть возможность избежать ответственности — при условии обнаружения и исправления ошибок до того, как их найдут проверяющие.

В каких ситуациях можно просить о снижении суммы штрафа за просрочку СЗВ-М, читайте в статьях:

- «Аргументы, которые помогают в разы снизить штраф за СЗВ-М»;

- «Можно уменьшить штраф за просрочку СЗВ-М».

Считаете, что при назначении штрафа не учтены смягчающие обстоятельства, обращайтесь в суд. Подробнее в материале «[ЛАЙФХАК] Не согласны со штрафом за СЗВ-М? Идите сразу в суд».

Реквизиты для уплаты штрафа за просрочку СЗВ-М см. здесь.

Административный штраф на руководителя

Помимо штрафа на компанию КоАП предусмотрена административная ответственность для должностных лиц - от 300 до 500 руб. Здесь суды не спешат помогать руководителю. Даже если фирму удалось отстоять и штраф ей не выписали, директора, скорее всего оштрафуют.

См. также «Штрафы за дополняющую СЗВ-М платить директору».

А вот с предпринимателями ситуация недавно изменилась. Если ИП выступает и страхователем для наемного персонала и должностным лицом, выписать ему 2 штрафа нельзя. Речь об административном штрафе по ст. 15.33.2 КоАП РФ. Его больше не должны применять в отношении индивидуальных предпринимателей. Соответствующее дополнение в указанной статье появилось благодаря закону от 16.12.2020 № 444-ФЗ.

Закон вступил в силу 27.12.2019. Но по факту штрафы были отменены уже в феврале 2019 года Конституционным судом (постановление от 04.02.2019 № 8-П). КС тогда указал, что наказывать ИП, который уже был оштрафован за несдачу персонифицированной отчетности как страхователь (ст. 17 закона «О персучете» от 01.04.1996 № 27-ФЗ), еще и по ст. 15.33.2 КоАП РФ неправомерно. Получается двойная ответственность, а это недопустимо.

Итоги

К заполнению и соблюдению сроков сдачи рассматриваемой формы стоит подходить внимательно. Штраф за отчет СЗВ-М в компаниях с большой численностью персонала может вылиться в значительные суммы. Ведь рассчитывают его по количеству застрахованных физических лиц, сведения о которых, по мнению органов ПФР, должны быть включены в форму в отчетном периоде.

29.04 1999г. по31.03.2000 т. к. обязательное пенсионное страхование законно с 15.12.2000