Товарная накладная или акт — когда и какой документ выписать?

При оформлении операций, связанных с отгрузкой товаров, работ, услуг, продавец обязан выписать подтверждающие первичные документы. Что это могут быть за документы?

Для оформления отгрузки в первую очередь мы вспоминаем такие документы, как:

- Товарная накладная — применяется при отгрузке продукции собственного производства либо товаров, предназначенных для перепродажи. Хозсубъекты могут применять бланк унифицированной формы ТОРГ-12, утвержденный постановлением Госкомстата от 25.12.98 № 132. Также у них есть возможность на его основе разработать собственный бланк, но с внесением всех обязательных реквизитов (ст. 9 закона «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ, далее — закон № 402-ФЗ).

- Акт приема-передачи основных средств используется при реализации имущества. Унифицированный бланк также есть в постановлении Госкомстата от 21.01.2003 № 7, но можно разработать и свой.

- Акт выполненных работ / оказанных услуг — оформляется при выполнении работ / оказании услуг. Унифицированной формы не существует, каждая организация или ИП вправе разработать форму исходя из собственных нужд.

- Другие формы документов — это могут быть акты приема-передачи имущественных прав, накладные на отпуск материалов на сторону по форме М-15 и пр.

ВАЖНО! Первичные документы (за редким исключением) могут быть составлены как на унифицированных бланках, так и на самостоятельно разработанных организацией. Бланки первичных документов, разработанные организацией, должны соответствовать условиям ФСБУ 27/2021 и быть утверждены в учетной политике.

Помимо перечисленных документов в комплект отгрузочных документов, если организация работает на общем режиме, обязательно должен входить и счет-фактура. О его предназначении поговорим в следующем разделе.

Каково предназначение счета-фактуры при отгрузке?

Счет-фактура — это первичный документ налогового учета по НДС. Исходя из этого, для плательщиков НДС этот документ играет ключевую роль в учете:

- продавцы/исполнители на ОСНО счетом-фактурой подтверждают начисление НДС;

- покупатели/заказчики на ОСНО на основании счета-фактуры принимают НДС к вычету.

Порядок работы с НДС одинаков для организаций и ИП, поэтому все сказанное относится к равной степени и к фирмам, и к предпринимателям.

Счет-фактура у продавца

Продавцы на ОСН обязаны выставить счет-фактуру, выделив в нем сумму налога, подлежащую уплате в бюджет с данной операции.

ВАЖНО! От оформления документа не освобождаются хозяйствующие субъекты, получившие освобождение от уплаты налога по ст. 145 НК РФ.

Общережимник может не передавать счет-фактуру своему контрагенту-спецрежимнику, если это условие прописано в договоре между ними. Но отразить счет-фактуру в своем учете он обязан.

Спецрежимники-продавцы в 2024 году не выписывают счета-фактуры, так как не являются плательщиками НДС. Из этого правила есть исключения, когда упрощенец должен уплатить НДС, в частности:

- спецрежимник является налоговым агентом по НДС;

- при импорте товаров;

- счет-фактура выписан добровольно, по просьбе контрагента (это влечет обязанности по уплате НДС и представлении соответствующей отчетности, но не дает прав плательщика НДС).

Посредник на УСН перевыставляет счета-фактуры своего контрагента-общережимника.

С 2025 года плательщики УСН становятся плательщиками НДС и получают в том числе обязанность выставлять счета-фактуры. Исключение обещают сделать для тех, кто освобожден от НДС.

Счет-фактура у покупателя

Покупателю на ОСН требуется корректный счет-фактура со всеми реквизитами, чтобы принять НДС к вычету. Поэтому продавцам следует подходить к выписке этого документа с предельной внимательностью. Принять НДС к вычету можно и по счету-факуре, который выписал упрощенец.

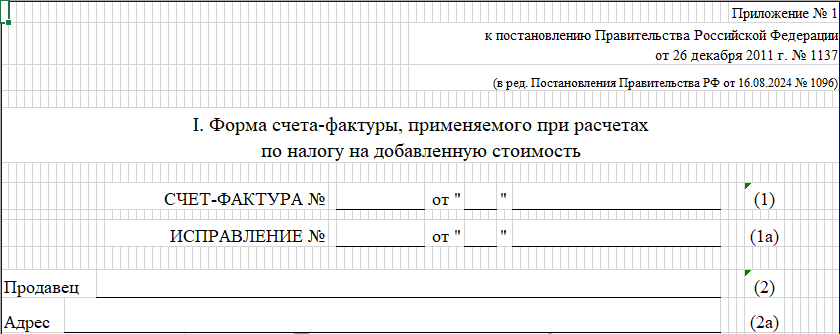

Форма счета-фактуры утверждена постановлением Правительства от 26.12.2011 № 1137. Никаких собственных форм на базе этой экономические субъекты разрабатывать не вправе, в противном случае покупатель не будет иметь возможности принять НДС к вычету, а ведь основное предназначение счета-фактуры именно в этом (ст. 169 НК РФ).

С 1 октября 2024 года счет-фактура и корректировочный счет-фактура применяются в редакции постановления Правительства от 16.08.2024 № 1096 — с графой 14 «Стоимость товара, подлежащего прослеживаемости, без налога на добавленную стоимость, в рублях». Подробнее об изменениях внесенных в документ читайте здесь.

Скачать актуальный бланк счета-фактуры можно кликнув по картинке ниже:

Бланк счета-фактуры

Бланк счета-фактуры

Эксперты КонсультантПлюс подготовили пошаговую инструкцию по оформлению каждой строки обновленного счета-фактуры в случае торговли прослеживаемыми товарами. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

Однако существует документ на замену счету-фактуре - универсальный передаточный документ. О нем расскажем в следующем разделе.

Универсальный передаточный документ — что это такое?

УПД — это своеобразный гибрид передаточного документа и счета-фактуры. При оформлении торговой операции продавец может выписать не два документа (акт/накладная + счет-фактура), а лишь один, в который будут заложены признаки обоих:

- Реквизиты счета-фактуры в УПД обособлены черной рамкой. Эта часть (наличие и последовательность строк, граф и других реквизитов) должна соответствовать форме, утвержденной Правительством РФ для счета-фактуры. То есть при внесении изменений в бланк последней выделенная рамкой часть УПД также должна поменяться в соответствии с новыми требованиями.

- Часть УПД за пределами черной рамки может изменяться и дополняться согласно потребностям составителя документа — законодательством такие видоизменения не запрещены.

УПД в целом предназначен для замены комплекта передаточного документа (накладной, акта приема-передачи, акта выполненных работ) со счетом-фактурой — тогда он имеет статус «1». В этом случае с 01.10.2024 форма УПД должна быть актуализирована с учетом поправок, внесенных в форму счета-фактуры.

Также УПД может заменять только передаточный документ — тогда он имеет статус «2», а счет-фактура выставляется отдельно или не выставляется вовсе.

Форма УПД не является обязательной для применения. Она была рекомендована Федеральной налоговой службой в 2013 году для того, чтобы упростить документооборот.

Так же как и счет-фактура, УПД может быть корректировочным или исправительным. Случаи составления исправительных и корректировочных документов - УПД и счета-фактуры - идентичны.

Как правильно заполнить УПД и как учитывать документ в налоговом учете, разъяснили эксперты КонсультантПлюс. Если у вас нет доступа к системе, получите пробный онлайн-доступ бесплатно.

Как относятся контролеры к применению комплекта товарной накладной и счета-фактуры и УПД в отдельности, расскажем ниже.

Оформляем реализацию: возможно ли выписать УПД вместо ТОРГ-12 и счета-фактуры?

Для того чтобы оформлять производимые торговые операции с помощью УПД, организации/ИП должны закрепить этот момент в учетной политике (УП), а также отразить в договоре с контрагентом.

Все формы документов, использующиеся в хоздеятельности и не входящие в альбомы унифицированных форм, нужно фиксировать в УП во избежание конфликтных ситуаций.

Оформляя операцию универсальным передаточным документом, экономический субъект не нарушает требований законодательных норм, поскольку согласно ст. 9 закона № 402-ФЗ он вправе самостоятельно определять формы документирования фактов хозяйственной жизни — об этом говорят налоговики в письме от 21.10.2013 № ММВ-20-3/96@.

В бухгалтерских же программах зачастую при оформлении отгрузок нужно выписать оба документа — и накладную, например по форме ТОРГ-12, и счет-фактуру, а уже при выборе печатной формы воспользоваться возможностью напечатать один документ (УПД) вместо двух. При выполнении работ или оказании услуг комплект счета-фактуры и акта универсальный передаточный документ также может заменить, однако на практике такое встречается довольно редко.

Порядок применения УПД позволяет в одном документе отразить и товар, и услуги (например, услуги по доставке товара). Таким образом УПД может заменить даже три документа: ТОРГ-12, акт и счет-фактуру.

Оформляем приход от поставщика (получаем УПД вместо счета-фактуры) и принимаем НДС к вычету: что лучше - УПД или счет-фактура?

Получая какую-либо продукцию или услуги, покупатели на общем режиме имеют право принять налог, который выделен в документах поставщика к вычету. Но для этого должны соблюдаться определенные условия:

- Товары (работы, услуги) получены, оприходованы и будут использованы в НДС-деятельности. Приход товаров и пр. оформляется на основании накладных и актов.

- Получен корректный счет-фактура.

Поскольку УПД заменяет передаточный документ со счетом-фактурой, то и приход товаров в бухучете и принятие к вычету НДС в налоговом можно сделать на основании одного УПД. В уже упомянутом письме ФНС от 21.10.2013 № ММВ-20-3/96@ отмечено, что внесение в счета-фактуры допсведений не является основанием для отказа в вычете НДС.

ВАЖНО! УПД - документ, сочетающий в себе первичный документ бухгалтерского учета и документ налогового учета по НДС. УПД был введен в документооборот с целью сокращения количества бумаг, оформляемых по сделке.

Также обратим внимание читателей на еще одно письмо ФНС от 22.08.2018 № АС-4-15/16298@. В нем говорится о том, что для УПД не предусмотрено использование статуса в качестве только счета-фактуры. Поэтому при получении накладной или акта в комплекте должен идти исключительно счет-фактура, а не УПД. Предъявлять НДС к вычету по УПД в качестве счета-фактуры недопустимо.

Итоги

Итак, в статье мы:

- рассказали о формах первичных отгрузочных документов и о том, почему в комплекте с ними должен или не должен идти счет-фактура;

- выяснили, для чего появился УПД и что отличает его от остальных отгрузочных документов;

- охарактеризовали позицию контролеров по отношению к УПД и привели их письма, где они разъясняют хозсубъектам их права по оформлению и использованию УПД или счета-фактуры при предъявлении НДС к вычету.

Просите доверенность на 2 вида документа, УПД - немножко другое.