Условия для несоставления счетов-фактур

В некоторых случаях можно избежать составления и выставления счетов-фактур. Так, счет-фактуру в соответствии с подп. 1 п. 3 ст. 169 НК РФ можно не выставлять при одновременном выполнении 3 условий:

- сделка связана с реализацией товаров, услуг, работ или имущественных прав;

- покупатель не является плательщиком НДС либо освобожден от этого налога в соответствии со ст. ст. 145, 145.1 НК РФ;

- есть согласие сторон сделки на такое «бездействие».

По общим правилам счет-фактура используется для расчетов с применением НДС. Покупатель, получивший этот документ, имеет право на вычет (п. 1 ст. 169, п. 1 ст. 172 НК РФ).

При каких условиях можно получить освобождение от исполнения обязанностей налогоплательщика НДС? Ответ на эти вопросы есть в КонсультантПлюс. Если у вас нет доступа к системе КонсультантПлюс, получите пробный онлайн-доступ бесплатно.

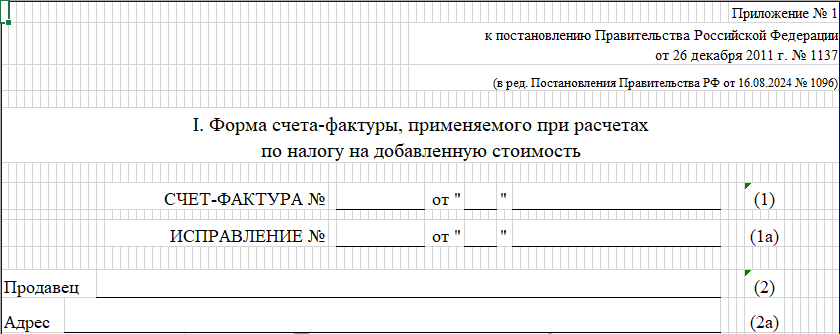

С 1 октября 2024 года счет-фактура и корректировочный счет-фактура применяются в редакции постановления Правительства от 16.08.2024 № 1096 — с графой 14 «Стоимость товара, подлежащего прослеживаемости, без налога на добавленную стоимость, в рублях». Подробнее об изменениях внесенных в счет-фактуру мы рассказали здесь.

Скачать новый бланк счета-фактуры можно кликнув по картинке ниже:

Бланк счета-фактуры

Бланк счета-фактуры

Эксперты КонсультантПлюс подготовили пошаговую инструкцию по оформлению каждой строки обновленного счета-фактуры. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

Минфин в письмах от 08.09.2014 № 03-11-06/2/44863 и от 05.09.2014 № 03-11-06/2/44783 отмечает, что если покупатель не признается плательщиком НДС, то и счет-фактура ему не нужен. Ведь воспользоваться вычетом по НДС он не может. Для подтверждения расходов по сделке такому покупателю достаточно других первичных документов: чеков ККТ, бланков строгой отчетности, других платежно-расчетных документов.

ВАЖНО! Если есть согласие сторон сделки на несоставление счетов-фактур, то они не выставляются не только по операциям по реализации, но и при получении авансов (письмо от 16.03.2015 № 03-07-09/13808).

Как оформить согласие

Согласие на невыставление счета-фактуры можно оформить в договоре по сделке. Если договор уже заключен без этого условия, то рекомендуем оформить дополнительное соглашение.

В пункте, посвященном этому событию, следует указать причину отказа от применения счета-фактуры. В этом качестве подойдет ссылка на режим налогообложения, применяемый покупателем и/или на то, что партнер освобожден от НДС.

Напомним, плательщики УСН с 2025 года являются плательщиками НДС, но могут подпадать под освобождение от этого налога. Тогда им не нужны входящие счета-фактуры. Также они не требуются тем упрощенцам, которые платят НДС по ставкам 5 и 7%.

В письме от 21.10.2014 № 03-07-09/52963 Минфин России допустил, что письменное согласие сторон на несоставление налогоплательщиком счетов-фактур может быть оформлено в электронном виде, если оно подписано электронной подписью.

Как действовать продавцу при получении согласия

Продавец, получивший письменное согласие на невыставление счета-фактуры, при отгрузке или получении аванса должен отразить начисление НДС в книге продаж. Положения подп. 1 п. 3 ст. 169 НК РФ и пп. 1, 3 Правил ведения книги продаж обязывают продавца отразить в книге продаж счет-фактуру, документ строгой отчетности или чек ККТ.

Если получено согласие на то, чтобы не выставлять счет-фактуру и отсутствует чек ККТ или БСО, то чиновники допускают, что в книге продаж могут быть указаны реквизиты:

- первичных учетных документов, подтверждающих факт совершения операции;

- документа, содержащего сводную информацию за месяц (квартал), например бухгалтерской справки;

- счета-фактуры, оформленного в единственном экземпляре.

Такие варианты предложены в письмах Минфина РФ от 22.01.2015 № 03-07-15/1704, от 09.10.2014 № 03-07-11/50894, ФНС России от 27.01.2015 № ЕД-4-15/1066@.

Представляется, что последний вариант наиболее удобен для формирования книг покупок и продаж, а также наиболее безопасен, поскольку без счета-фактуры существует риск отказа в вычете НДС, начисленного с полученных авансов (п. 8 ст. 171 ст. 172 НК РФ).

При возврате товара покупателем — неплательщиком НДС продавец, получивший согласие на невыставление счета-фактуры, тем не менее должен составить корректировочный счет-фактуру в единственном экземпляре и зарегистрировать его в книге покупок (письма Минфина РФ от 19.03.2013 № 03-07-15/8473, ФНС России от 14.05.2013 № ЕД-4-3/8562@). В случае изменения стоимости товара, отгруженного в адрес такого покупателя, действия продавца будут аналогичны.

Итоги

Для освобождения от составления счетов-фактур в адрес покупателей — неплательщиков НДС необходимо составить письменное согласие, которое может быть как оформлено отдельным соглашением, так и предусмотрено договором. Прежде чем подписать соглашение о несоставлении счетов-фактур, оцените его целесообразность, ведь плюсы от его применения не столь существенны.